2008年起施行的企业所得税法及其实施条例和财税〔2009〕125号规定,企业境外所得在境外缴纳的所得税在一定限额内可抵减其应纳税额,具体采取“分国不分项”抵免法。财税〔2017〕84号明确自2017年1月1日起在现行“分国不分项”抵免方法的基础上,增加“不分国不分项”的综合抵免方法供纳税人选择。

财税〔2017〕84号《财政部 税务总局 关于完善企业境外所得税收抵免政策问题的通知》第一条规定:

一、企业可以选择按国(地区)别分别计算(即“分国(地区)不分项”),或者不按国(地区)别汇总计算(即“不分国(地区)不分项”)其来源于境外的应纳税所得额,并按照财税〔2009〕125号文件第八条规定的税率,分别计算其可抵免境外所得税税额和抵免限额。上述方式一经选择,5年内不得改变。

企业选择采用不同于以前年度的方式(以下简称新方式)计算可抵免境外所得税税额和抵免限额时,对该企业以前年度按照财税〔2009〕125号文件规定没有抵免完的余额,可在税法规定结转的剩余年限内,按新方式计算的抵免限额中继续结转抵免。

本文对境外所得分别来源于高税率和低税率国家,境外所得均来源于低税率国家,境外所得既有盈利又有亏损这几种情形及这几种情形交叉情况下抵免方式的选择进行分析,通过具体数据的测算,得出在境内企业税率不变或预期降低的情况下,均应选择“不分国不分项”的抵免方式。

备注:高税率国家指比中国法定企业所得税率高的国家,低税率国家指比中国法定企业所得税率低的国家。

本案例:A国适用税率15%,B国适用税率30%,C国适用税率10%。

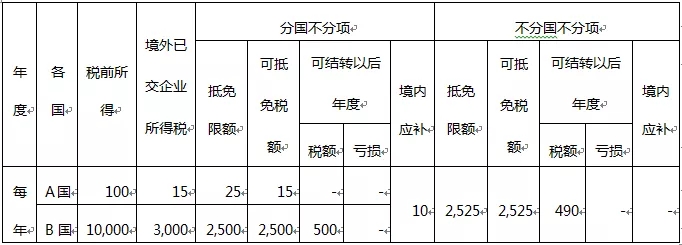

1.低税率和高税率国家每年均保持盈利

结论:应选择“不分国不分项”

理由:高税率国家已缴的所得税可用于抵减低税率国家应补税额。

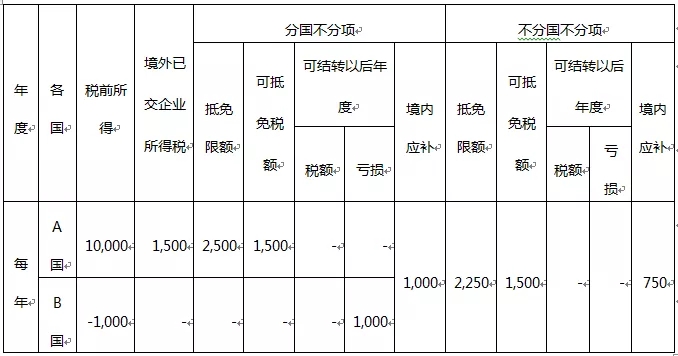

2.低税率国家盈利、高税率国家亏损(以后年度一直保持该状态)

结论:应选择“不分国不分项”

理由:高税率国家的亏损可用于抵减低税率国家的应纳税额。

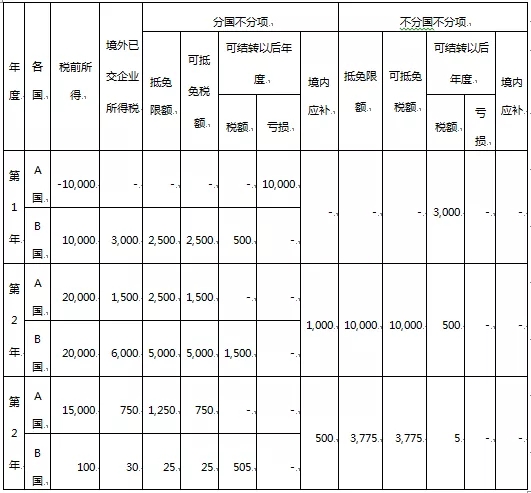

3.低税率国家亏损、高税率国家盈利(第1年),低税率和高税率国家均盈利(第2年)

结论:应选择“不分国不分项”

理由:同1。

4.低税率国家亏损、高税率国家盈利(第1年),低税率国家盈利、高税率国家亏损(第2年)

结论:应选择“不分国不分项”

理由:同2。

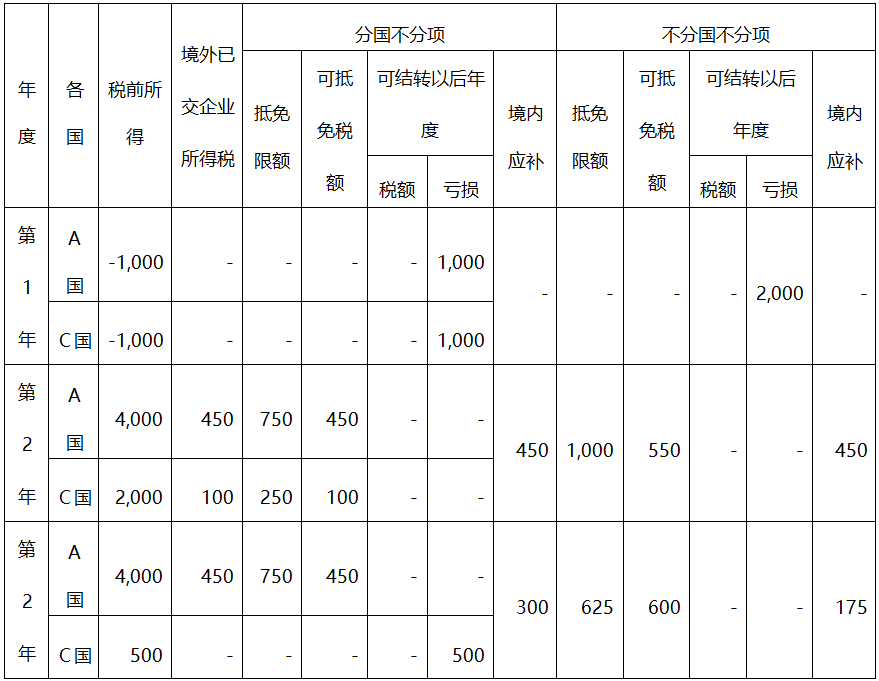

5.低税率国家亏损(第1年),低税率国家盈利(第2年)

结论:应选择“不分国不分项”

理由:当某国的盈利不足以弥补该国的亏损时,可使用其他国家的盈利来弥补,从而少交或者延迟缴纳企业所得税。

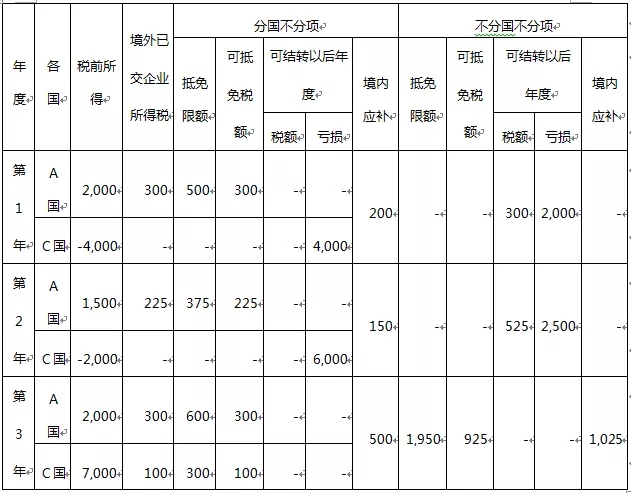

综上所述,在境内企业所得税率不变或境内企业预计未来企业所得税税率降低的情况下,不管境外公司利润情况如何,一般均应选择“不分国不分项”的抵免方式。但当境内企业预计未来企业所得税税率可能提高的情况下,分析结果可能会有所改变。如下表,假设:A国适用税率15%,C国适用税率10%,境外企业所得税税率在第3年由25%变为30%。

另外,根据财税〔2009〕125号规定,如果经企业申请,主管税务机关核准,企业采取简易办法对境外所得已纳税额计算抵免,国家税务总局公告〔2010〕1号第32条规定,采用简易办法也须遵循“分国不分项”原则。财税〔2017〕84号明确自2017年1月1日起在现行“分国不分项”抵免方法的基础上,增加“不分国不分项”的综合抵免方法供纳税人选择。财税〔2017〕84号未规定企业采用简易办法仍须遵循“分国不分项”原则,且根据企业所得税年度纳税申报表的填报说明,无论企业采用何种抵免方式,申报表A108010、A108020、A108030仍需按国(地区)别逐行填报,若企业采用“不分国不分项”的抵免方式,申报表A108000的填报方式为:企业若选择“分国(地区)不分项”的境外所得抵免方式,应根据表A108010、表A108020、表A108030分国(地区)别逐行填报本表;企业若选择“不分国(地区)不分项”的境外所得抵免方式,应按照税收规定计算可抵免境外所得税税额和抵免限额,并根据表A108010、表A108020、表A108030的合计金额填报本表第1行。故,根据企业所得税年度纳税申报表的填报说明,若企业采取简易办法对境外所得已纳税额计算抵免,也可在“不分国不分项”和“不分国不分项”两种抵免方式中进行选择。

来源:浙江税务风险管理和技术部