根据《关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号),自2019年4月1日起,增值税一般纳税人发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%;原适用10%税率的,税率调整为9%。因此,过渡期内纳税人需要对发票开具和纳税申报中的问题进行特别关注。

1.过渡期内发票税率的判断

由于在实务操作中,存在部分发票未按照增值税纳税义务发生时间进行开具的情况,即增值税的纳税义务已经发生,但是未及时开具发票而在后期补开。在税率调整的过渡期内,这种情况需要对发票开具的税率进行判断。

按照《关于深化增值税改革有关事项的公告》(国家税务总局公告2019年第14号)文件的规定,纳税人在增值税税率调整前未开具增值税发票的增值税应税销售行为,需要补开增值税发票的,应当按照原适用税率补开;增值税发票税控开票软件税率栏次默认显示调整后税率,纳税人发生本公告第一条、第二条所列情形的,可以手工选择原适用税率开具增值税发票。

因此,4月1日以后,纳税人应当根据增值税应税行为的纳税义务发生时间,对所开发票的税率进行判断。

根据《营业税改征增值税试点实施办法》(财税[2016]36号)文件以及《增值税暂行条例》的规定,增值税的纳税义务发生时间为:纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。因此,增值税的纳税义务发生时间应当以实际收款时间、合同约定的付款时间、发票开具时间三者孰先为原则。因此,对于4月1日之后开具增值税发票税率的判断原则和操作方法如下:

(1)若合同约定的付款时间在4月1日之前,或者4月1日前货物已经发出、劳务提供完毕并收讫款项,则4月1日之后应当开具原税率(16%、10%)的增值税发票,此时在税控开票软件系统中应手工修改税率为原税率;

(2)若合同约定的付款日期在4月1日之后,或者合同未明确约定收款日期且实际收款时间在4月1日之后,则4月1日之后应当开具新税率(13%、9%)的增值税发票,此时在税控开票软件系统中不需要修改税率,一般适用系统默认税率。

(3)若4月1日前已开具发票,4月1日之后发生销售折让、退回、有误等情形,应当收回原发票并开具红字发票,并按照原税率重新开具发票。

2.过渡期内的纳税申报操作

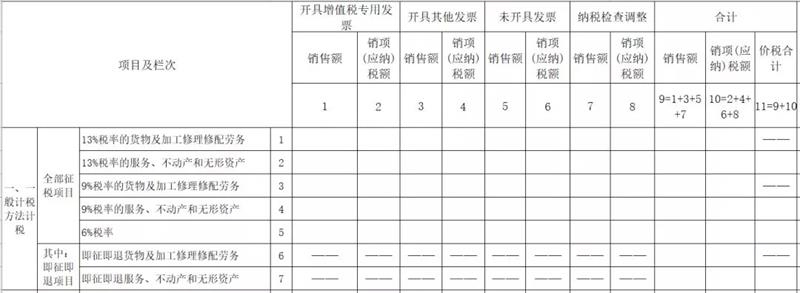

由于4月1日之后增值税的税率进行了调整,《关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2019年第15号)同时对增值税的纳税申报表进行了修订,修订后的增值税纳税申报表相关栏次如下:

从修订后的申报表可以看出,新的申报表取消了原16%、10%税率的填写栏次,并相应修改为13%、9%税率,那么在过渡期内,涉及原税率的补开发票和纳税申报应如何进行操作呢?

根据15号公告的规定,本公告施行后,纳税人申报适用16%、10%等原增值税税率应税项目时,按照申报表调整前后的对应关系,分别填写相关栏次。因此,若4月1日之后,纳税人补开了原税率(16%、10%)税率的增值税发票,应将销售额及对应的销项税额填写至调整后税率(13%、9%)的相应栏次里,并冲减未开具发票栏次的销售额及销项税额。这里请注意,冲减未开票收入的前提是前期已经就该笔收入申报了未开票收入,否则需要就该收入补缴滞纳金。

案例分析

背景一:某货物销售企业A公司为增值税一般纳税人,2019年3月采用直接收款的方式销售一批货物,不含税价为10万元。与购货方签订的销售合同,约定购买方于3月20日支付款项,A公司收到货款后发出货物并开具发票。3月20日由于购买方原因,未能及时支付货款,A公司未开具发票。4月1日,购买方向A公司支付货款10万元,同日A公司发出货物。(假设3月份A公司未发生其他应税业务)此时:

(1)A公司开具发票的税率判断

根据36号文的规定,增值税的纳税义务发生时间以合同约定的付款时间、实际收款时间与发票开具时间孰先为判定原则。根据A公司与购买方签订的销售合同,购买方应于3月20日支付货款,因此,A公司的增值税纳税义务发生时间为3月,适用原税率16%,应当在税控系统中手工修改税率为16%,开具16%税率的增值税专用发票。

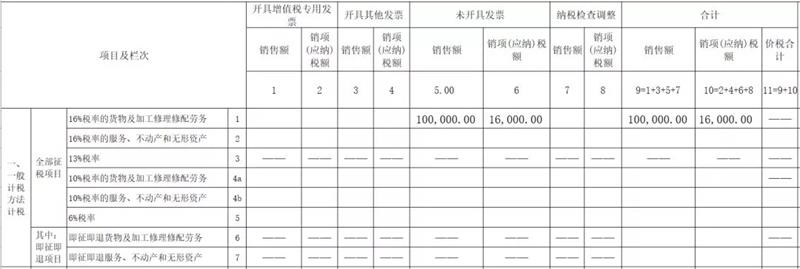

(2)A公司3月份纳税申报

由于A公司3月份已经发生增值税纳税义务,因此,在填报3月份的增值税申报表时,应将不含税销售收入填入未开票收入的相应栏次内,具体填报示例如下:

背景二:4月份,A公司采用直接收款方式向其他购买方销售货物,不含税价为20万元,销售合同约定购买方于4月10日支付货款,A公司收到货款后发出货物。4月10日,购买方按照约定支付货款20万元,同日,A公司发出货物并开具发票。此时:

(1)A公司开具发票的税率判断

由于合同约定的付款日期为4月份,因此A公司发生纳税义务的时间为4月1日之后,适用13%的税率,应开具税率为13%的增值税专用发票。

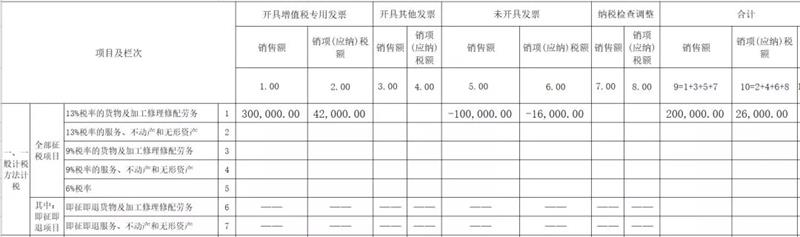

(2)A公司4月份纳税申报

A公司4月共开具两份增值税专用发票,其中10万元销售额适用16%的税率,销项税额为1.6万元;20万元销售额适用13%税率,销项税额为2.6万元。其销售额总计30万元,应纳税额总计4.2万元,均应填入13%税率的对应栏次。同时,由于10万元销售额在3月份已经进行纳税申报,因此本期应冲减未开票收入,在未开具发票收入栏次内,填入销售额-10万元,销项税额-1.6万元。具体填报示例如下:

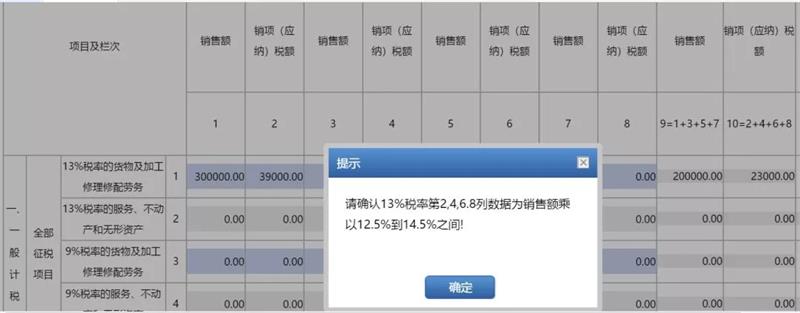

由于申报系统会自动计算销售额及销项税额,在进行数据保存时系统会提示销售额与销项税额的计算关系不正确,但是销售额与销项税额栏次并没有设置严格的勾稽和比对关系,销项税额栏次的金额可以手工填写。此时点击“确认”可填写数据。

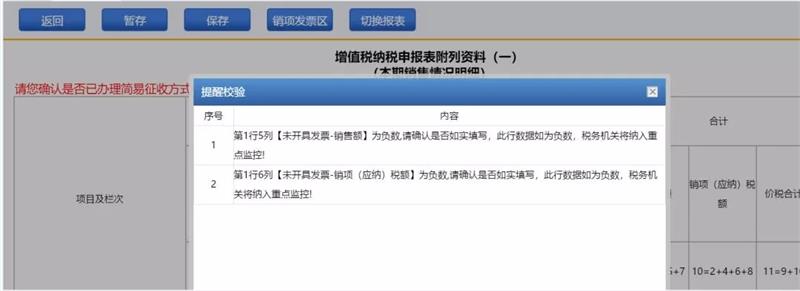

所有栏次数据填写完成后,点击“保存”可以保存当前申报表。但是,根据增值税申报表的比对要求,未开具发票栏次内填入负数将无法通过比对,并导致金税盘、税控盘锁死,需要到税务大厅进行清卡操作。此时系统的提示如下图:

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169