新金融工具准则中,最显著的变化之一是由金融资产四分类改为金融资产三分类。新金融工具准则要求企业根据其管理金融资产的业务模式、金融资产的合同现金流量特征及“有条件的”选择指定权等维度对金融资产进行分类,是对原金融工具准则下非独立性分类和计量标准(如“主体持有意图”、“金融工具形态”、“有无活跃市场”等)的重要改进和完善。金融资产的分类和计量也是整个金融工具核算体系的重要基础,后续的金融资产减值、金融资产转移、套期会计都将基于上述分类和计量,因此本部分着重对金融资产的分类和计量、重分类展开讨论。

一、金融资产分类的三步法

1.公允价值选择权(指定)(Fair value option, FVO)

公允价值是与金融工具最为相关的计量属性,但是考虑到通行的会计实务惯例以及会计信息可靠性等技术上的难点,原金融工具准则采取了折中的办法,即要求某些金融资产和负债(如衍生金融工具)采用公允价值计量,而其他金融资产和负债采用其他的计量属性(如应收款项、某些债权投资及贷款采用实际利率法,按摊余成本计量)。这种混合的计量模式,对在经济上相关的资产和负债确认和计量其利得或损失时,可能导致会计确认和计量的不一致,即:同一经济事项对资产和负债的影响程度相同,但是由于计量属性的不同,在资产负债表中反映出的账面金额变化却不同,这种情况被称为“会计错配”,从而导致企业财务报告反映的资产负债和盈利状况表现出比经济实质更为严重的波动性。为了解决目前会计准则中双重计量属性带来的会计错配问题,会计准则制定者提出了以“套期会计”和“公允价值选择权”消除“会计错配”的应对方法,允许企业根据具体业务情况,在符合准则规定的整体指定的条件和具备合理商业理由的情况下,将公允价值属性拓展到某些金融资产和金融负债的计量中,可以有效减轻混合计量属性给企业财务报告造成的不利影响,旨在为财务报表使用者提供更为有用的相关信息。

对于FVO的实施,还有一种情况就是根据正式书面文件载明的企业风险管理或投资策略,企业以公允价值为基础对金融资产组合或金融资产和金融负债组合进行管理和业绩评价,并在内部以此为基础向关键管理人员报告,例如企业持有某一类股权,是为了满足市场准入等商业战略性目的。

公允价值选择权允许企业实体根据自身需要,在初始和后续计量时,使用公允价值计量特定金融资产和金融负债,但是在指定时,一定要有充分的理由和依据,包括相关的决议文件。对符合条件的非交易性债务类工具,可以直接指定为“公允价值计量且变动计入当期损益的金融资产”,对于非交易性的权益投资,可以指定为“以公允价值计量且变动计入其他综合收益的金融资产”,持有以交易为目的的金融资产和衍生工具,直接分类为“公允价值计量且变动计入当期损益的金融资产”。因此,对于已经行使了FVO的金融资产和直接走向公允价值计量模式的金融资产而言,其实已经做好了分类,无需再考虑下面的两步测试。

2.金融资产的合同流量特征

金融资产的合同现金流量特征,指金融工具合同约定的、反映相关金融资产经济特征的现金流量属性。该项标准主要围绕金融资产在特定日期产生的合同现金流量是否仅为对本金和以未偿付本金金额为基础的利息的支付进行判断。利息包括对货币时间价值、特定时期未偿付本金金额相关的信用风险、以及其他基本借贷风险(流动性风险)、成本(管理费用)和利润的对价。合同现金流量特征的英文缩写为SPPI(Solely payments of principal and interest),可以简单理解为仅仅支付利息和本金,即未来的现金流是可以确定的。该标准要求凡是合同现金流量不只代表“本金和利息的支付”,一律归为以公允价值计量且其变动计入当期损益的资产。这种“一或零”这种严格分类标准,使金融资产分类基于合同的实际约定,可选择的空间被严格锁定。

该标准是从金融资产自身合同属性进行的,符合SPPI特征或者能通过SPPI测试的常见金融资产就是债券:合同明确本金和利息条款,即未来要支付或收到的本金和利息都是可以计算和确定的。现金流量比较简单的债权工具,如普通债券、贷款、应收款项等,可以通过该现金流量测试。但并不是所有的债券都符合SPPI测试,比如一些特殊条款的债券,包括可转债或者非标准的债权、混合型债权工具不一定能通过SPPI测试,要根据具体条款逐一进行判断。

权益工具和衍生金融工具通常情况下不满足上述条件,不能通过SPPI测试,除了行使FVO的非交易性权益工具,都直接被划分为“公允价值计量且其变动计入当期损益的金融资产”(Fair Value Through Profit or Loss,FVTPL)。

3.业务模式

业务模式主要是指企业如何管理其金融资产以产生现金流量,包括:收取合同现金流量、出售金融资产或者两者兼有。新准则强调对业务模式评估时,应在合理预期的情况下,从整体层面进行业务评估,而不是根据对个别金融工具的管理意图来评估其业务模式;如果仅在应急情形下出售金融资产,并不会影响对业务模式的评估。此外,对业务模式的评估需要考虑过去的现金流量(出售活动)信息,也需要考虑未来相关(出售活动)信息,如果现金流量实现方式改变,将影响业务模式的评估。主体管理金融资产的业务模式是一项事实而非仅仅是认定,通常是可以通过主体为实现业务模式的目标而开展的活动进行观察和验证的。因此金融资产的会计分类与业务管理模式、评价报告模式等要严格匹配。新准则下的业务模式与原准则的持有意图的重要区别在于:新准则强调的是企业日常业务模式和评价业绩的方式,而不是关注逐笔金融资产的性质。

通过SPPI测试的一般为债权类工具,再接下去划分的标准就是业务模式。业务模式分为三类:长期持有收取本息、短期出售和两者兼顾(既想收取本息又想待以后价格合适的时候出售)。其判断流程如下:

(1)业务模式为长期持有收取本息的,划分为以摊余成本计量的金融资产(Amortized Cost ,AMC),与原准则一致。

以收取合同现金流量为目的的业务模式评估:

出于减少信用风险的目的,频率极低或者价值不重大的出售,可能不会影响当前仍以收取现金流量为目的的业务模式的评估。如果出售频率很高且价值较大,主体需要评价是否满足以收取现金流量为目的得业务模式。

(2)业务模式为短期出售实现资本利得或者基于金融资产的公允价值作出决策对其进行管理,划分为FVTPL,也与原准则一致。

(3)业务模式是持有以收取合同现金流量和出售金融资产二者兼有的,划分为以公允价值计量且其变动计入其他综合收益的金融资产(Fair Value Through Other Comprehensive Income,FVOCI)。主体为了实现特定的商业目的可能被划为此类业务模式,例如同时出于流动性管理和维持特定收益率的目的。其后续计量方式是将摊余成本的变动计入损益,而将公允价值变动计入资产负债表的其他综合收益。

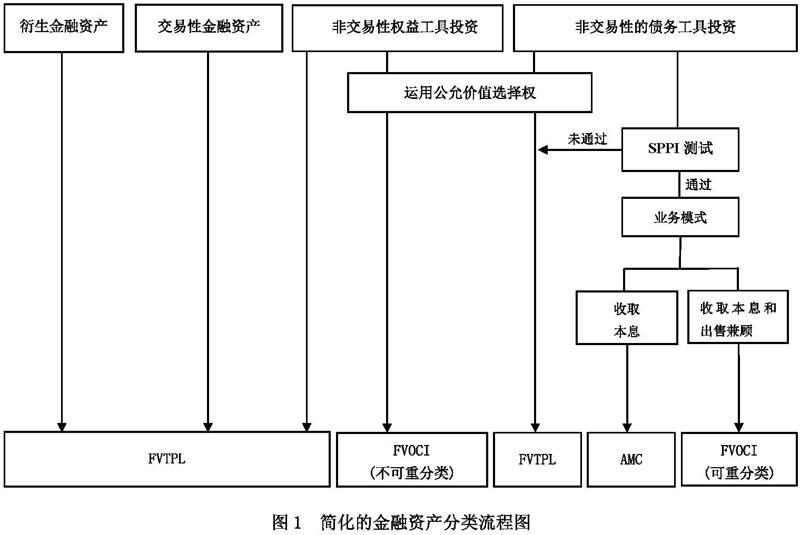

二、金融工具分类的流程图

新金融工具准则下的金融资产分类和计量方法基于合同的实际约定和可验证的业务模式,可选择的空间被严格锁定。新的分类标准代替了原准则的多重分类标准,逻辑更加清晰和严谨。根据上述三个标准或者步骤,可以发现:

(1)债权型工具可以优先于SPPI特征和业务模式判断初始指定为FVTPL,用于消除错配;

(2)由于衍生品和权益类工具的合同现金流明显不符SPPI特征,合同现金流量测试范围可以缩小为没有行使公允价值选择权的债权类资产,无需对衍生品与权益工具做合同现金流量判断。需要经过SPPI和业务模式测试的只是非交易和非初始指定的债务工具投资。

(3)非交易性权益性投资在选择初始指定的情况下,将被划为FVOCI(不可重分类)类别,否则将被划分FVTPL。

根据(1)~(3),可以把《CAS 22——金融工具确认和计量》应用指南(2018)的金融资产分类流程进行调整和简化,如图1所示:

三、企业对新金融资产分类的应对策略

1.重视业务模式的顶层设计对财务结果的传导机制。

在新准则的金融资产分类规则下,金融资产业务管理方式与资产分类建立了更加直接和紧密的关系,不同的业务模式顶层设计,可能导致不同的资产分类和计量结果,从而导致产生不同的财务结果。而且业务模式一旦确定,不能随意更改。因此,需综合考虑企业对金融资产的投资战略,审慎合理确定金融工具的业务管理模式。

2.重审金融工具合同实质性条款对金融资产以AMC计量的刚性约束。

新准则对金融资产合同现金流量特征的判断,使金融工具合同条款成为将金融资产划分为AMC类别的刚性约束。除了选择行使FVO的非交易性权益工具外,凡是无法通过SPPI测试的金融资产,均被划分为FVTPL,其资产的计量必须按照公允价值计量,且其变化直接反映为损益。企业应从金融工具合同入手,关注各类金融工具的实质性权责利安排条款,认清复杂交易结构下的业务本质,了解合同安排是否仅对金融资产的本金、货币时间价值和信用风险等基本借贷元素进行约定;若不是,应评估其在公允价值计量下的财务影响,权衡利弊后作出决策。

作者:中汇审计专业技术部

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:0571-88879067