一、案例:战略转型动因

A企业具备保税加工的资质,目前正计划扩展非保税加工业务,以实现内外贸的协调发展。这一战略转型符合国家推行的综合保税区增值税一般纳税人试点政策(国家税务总局公告2019年第29号)。A公司面临的核心问题在于:是否应当为新的业务模式申请一般纳税人资格。

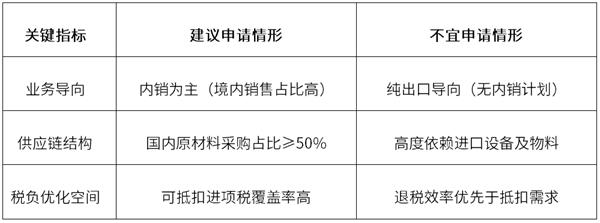

二、是否申请的决策框架:业务模式与税负优化双维度

决策路径:

1.若非保税加工产品以内销为主,且国内采购占比显著(如≥50%),建议申请资格,通过进项抵扣直接降低采购成本(辅料等可抵税)。

2.若出口业务占主导,需重点评估补税成本与退税延迟对现金流的冲击。

三、实操难点与合规要求

1. 物理隔离硬约束:保税与非保税货物存储需严格分区,通过海关验收(如围网、独立库位管理系统)。

2. 核算体系升级:需建立保税与非保税业务独立核算机制,分别设置海关监管账册与税务进销项台账。

3. 办理周期:1-2个月(申请→海关核准→税务备案),流程标准化但材料准备需严谨。

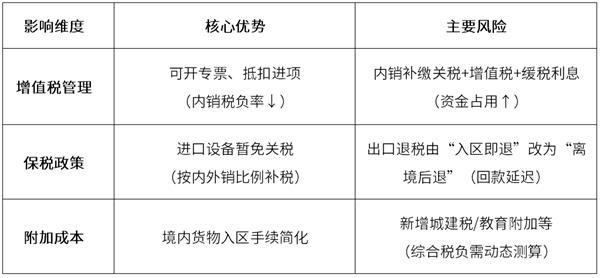

四、税务影响全景分析:优势与风险并存

五、税负定量测算揭示关键规律

1. 案例背景:以制造企业为例,通过定量测算不同业务结构下一般纳税人资格(新政策)与传统保税资质(老政策)的综合税负。A企业:年总收入1000万元,同时开展保税加工(出口)与非保税加工(内销)业务。

2. 税负测算模型

■ 增值税

销项税额 = 内销收入 × 13% = 1000 × A × 13%

进项税额 = 境内材料采购 × 13% + 境内设备采购 × 13% = 500 × 13% + 300 × (1-B) × 13%

应纳增值税 = 销项税额 - 进项税额

■ 进口设备补税

新政策:暂免关税分5年补缴,年补缴额 = (300 × B × 5%) ÷ 5 × A

老政策:内销时全额补缴关税 = 300 × B × 5% × A

■ 保税材料内销补税

补税金额 = 境外保税材料成本 × A × (关税5% + 增值税13%)

缓税利息 = 补税金额 × 3%

■ 出口退税影响

新政策:退税金额 = 外销收入 × 13%,资金占用成本 = 退税金额 × 5% × 0.5

老政策:退税金额即时到账,无资金成本

■ 附加税费

附加税 = 应纳增值税 × 12%(若应纳增值税≤0,附加税为0)

■ 综合税负

综合税负= 应纳增值税 + 进口设备补税 + 保税材料补税 + 附加税费 - 出口退税 + 资金占用成本

3. 情景模拟

情景1:高内销比例(A=70%)、高境外设备(B=80%)

新政策税负22.09万 vs 老政策110.25万 → 降幅80%

优势来源:增值税抵扣(抵72.8万)+ 设备分年补税(省6.72万)

情景2:高外销比例(A=30%)、低境外设备(B=20%)

新政策净退税71.85万 vs 老政策净退税29.73万 → 多退42.12万

优势来源:留抵退税+高退税额覆盖补税成本

六、行动建议:实现精准决策

1. 业务蓝图梳理:

(1)量化未来3年非保税加工规模、内销/出口比例、国内采购成本占比。

(2)绘制供应链地图,识别主要可抵扣项(原材料、设备、物流等)。

2. 动态税负建模:

(1)基于贵司真实数据重构测算模型(重点参数:内销比例、境外设备占比)。

(2)敏感性测试:模拟内销比例在30%-80%波动时,新老政策税负差额曲线。

结论:若企业非保税业务内销占比超40%,且国内采购达50%以上,申请一般纳税人资格具有显著税负优势。但需配套投入物理隔离改造及双账套管理系统,以平衡合规成本与政策红利。建议优先开展定制化测算,锚定成本优化临界点,让政策赋能真正转化为竞争壁垒。

作者:中汇(天津)税务师事务所经理 韩冬

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169