我们的前两篇文章分析了20号公告的执行口径中,对于投资期限、出资比例和限额抵扣逻辑的规定,本文旨在按照新的口径对之前一篇文章《令人挠头的创投税收优惠计算——创投基金急需建立税务内控制度》中的案例进行补充分析。鉴于案例太长,我们只以2017年为例结合20号公告进行了分析。

我们目前正致力于帮助很多私募股权基金建立一整套税务内控体系,使这些复杂的问题清晰化,帮组私募基金更好的做好税收筹划,降低税收风险。

案例背景

个人王某是一位天使投资人, 独立投资初创科技公司, 同时会也和其他法人共同出资成立合伙创投企业来进行初创科技公司和未上市中小高新技术企业的投资业务。

1、 2015年发生业务如下:

(1) 1月份

❶1月6日王某、甲公司成立合伙创投A,实缴出资额分别为200万和800万。

1月20日合伙创投A投资初创科技公司a1,实缴出资额为1000万。其中a1接受投资时的从业人数为100人,本科以上学历人数占比为40%,资产总额2000万,年销售收入1000万,研发费用总额占成本费用支出的比例为30%。

❷1月15日王某、甲公司成立合伙创投C,实缴出资额分别为400万和600万。1月25日合伙创投C投资未上市中小高新技术企业c1,实缴出资额为900万;

❸1月10日王某、乙公司成立合伙创投D,实缴出资额分别为100万和900万。1月30日合伙创投D投资未上市中小高新技术企业d1, 实缴出资额为500万。

(2) 7月份

❹7月15日王某作为天使投资人投资初创科技型企业E,实缴出资额为100万。其中E接受投资时的从业人数为80人,本科以上学历人数占比为42%,资产总额2200万,年销售收入1100万,研发费用总额占成本费用支出的比例为32%。

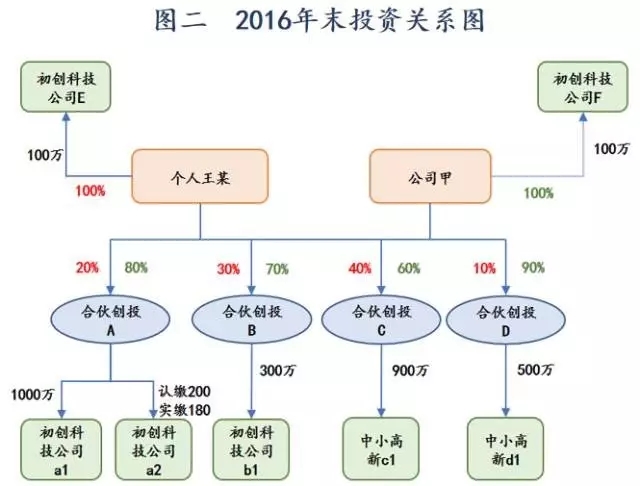

此时, 各合伙人对各合伙企业的投资关系图一所示:

2、 2016年发生如下业务:

(1) 1月份

❶1月5日合伙创投A投资初创科技型企业a2,认缴出资200万,当期实缴出资180万。其中a2接受投资时的从业人数为100人,本科以上学历人数占比为50%,资产总额2500万,年销售收入2000万,研发费用总额占成本费用支出的比例为40%;

❷1月7日王某、甲公司成立合伙创投B,实缴出资额分别为300万和700万。1月20日合伙创投B投资初创科技型企业b1,投资额为300万,其中b1接受投资时的从业人数为90人,本科以上学历人数占比为45%,资产总额2600万,年销售收入1800万,研发费用总额占成本费用支出的比例为45%;1月25日乙公司向甲公司转让其持有的合伙创投D全部份额,此时甲公司对合伙创投D的实缴出资额也为700万。

❸甲公司单独投资初创科技公司F,实缴投资额为100万。

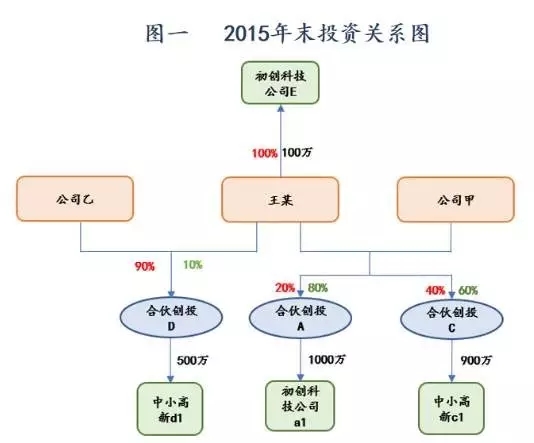

此时,投资关系如图二所示:

我们假设2015年和2016年只进行投资业务,没有任何所得,也没有产生费用,只进行零申报,因此不涉及相关计算。

3、 2017年发生如下业务:

(1)1月份

合伙创投A补齐投资初创科技型企业a2剩余出资额20万。

(2) 2017年年末

年末各合伙创投企业经调整后的生产经营所得如下:

此时,投资关系如图三所示:

2017年案例解析

合伙创投企业A投资初创科技公司a1和合伙创投企业C投资中小高新技术企业c1符合满2年条件,可适用限额抵扣政策。计算步骤如下:

第一步 在合伙企业层面计算合伙企业应纳税所得额。

填写《个人所得税生产经营所得纳税申报表(A表)》,本案例不再计算描述。

第二步 按照合伙协议的约定将合伙创投企业应纳税所得额进行分配。

进行台账登记个合伙企业的应纳税所得额分配情况,如表一《2017年合伙企业应纳税所得额分配表》。

第三步 计算合伙人可抵扣限额:

1、 计算个人合伙人的两个可抵扣限额:

(1)直接投资初创科技公司的可抵扣限额n1

(该可抵扣限额按照个人投资各个初创科技公司分别计算,注销清算前不能互抵)

(2)通过合伙创投企业投资初创科技公司的可抵扣投资限额n2

(该抵扣限额在只能抵扣符合条件的合伙创投企业分得的所得)

王某单独投资初创科技公司E的投资期限满2年,但是没有转让,不可以进行限额抵扣。因此,n1=0。

2017年通过合伙创投企业A间接投资的a1符合满2年条件,可以限额抵扣。合伙创投企业A对初创科技公司的实缴投资额为1000万,王某对合伙创投企业A的实缴出资比例20%,n2=1000*20%*70%=140万。

2、计算法人合伙人的间接投资和直接投资的两个可抵扣限额:

(1)通过合伙创投企业投资中小高新技术企业和初创科技公司的可抵扣限额z1(该可抵扣限额为合并计算的金额,只可以抵扣符合条件的合伙创投企业分得的所得)

(2)直接投资初创科技公司和未上市中小高新技术企业的可抵扣限额z2 (该抵扣限额可以抵扣法人合伙人的全部应纳税所得额)

2017年,甲公司通过合伙创投企业A间接投资的初创科技公司a1符合满2年条件,通过合伙创投企业C间接投资的中小高新技术企业c1符合满2年条件,甲公司对合伙创投企业A和C的实缴出资比例分别为80%、60%,合伙创投企业A对初创科技公司a1以及合伙创投企业C对初创科技公司c1的投资额分别为1000万、900万。因此,z1=1000*80%*70%+900*60%*70%=938万。

直接投资的初创科技公司F未满足2年条件,因此,z2=0。

第四步 计算合伙人的应纳税所得额

1、计算个人合伙人的应纳税所得额

(1)计算个人合伙人从合伙创投企业分得的股息、红利所得

(2)计算个人合伙人从符合条件的合伙创投企业分得的经营所得

(3)计算个人合伙人从不符合条件的合伙创投企业分得的经营所得

(4)个人从直接投资的初创科技公司取得的所得

王某2017年从合伙创投企业B分得股息24万,按照“利息、股息、红利所得”缴纳个人所得税;

合伙创投企业A当年亏损200万,未分配所得,因此,可抵扣限额140万当期不能抵扣,结转下期抵扣;

根据表一《合伙企业应纳税所得额分配表》可以得出,王某从不符合条件的合伙创投企业B、C、D共分得经营所得330万。

因此,2017年王某按照“个体工商户生产经营所得”缴纳个税的应纳税所得额为330万。

2、计算法人合伙人的应纳税所得额

(1)计算法人合伙人通过符合条件的合伙创投企业间接投资中小高新技术企业和初创科技公司所分得的经营所得(这里的符合条件指符合满2年条件)

(2)计算法人合伙人通过不符合条件的合伙创投企业间接投资中小高新技术企业和初创科技公司所分得的经营所得(同上)

(3)计算法人合伙人从直接投资的初创科技公司、中小高新技术企业取得所得

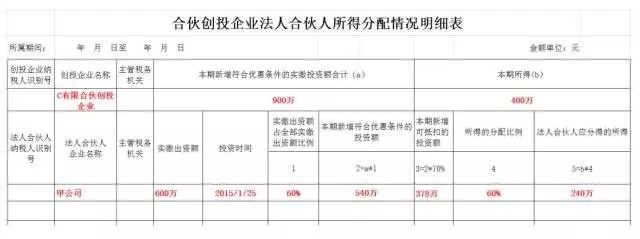

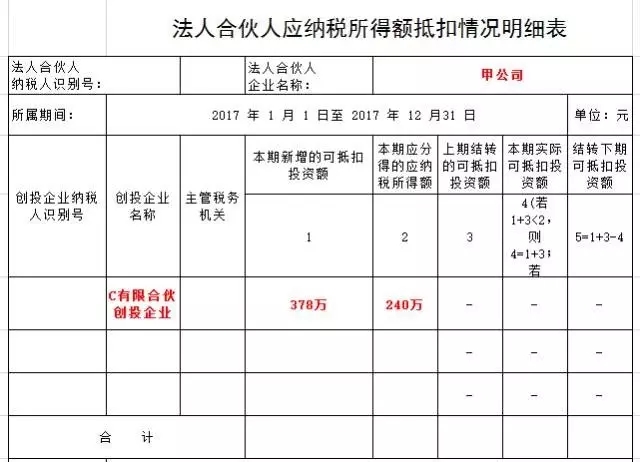

2017年,甲公司从符合条件的合伙创投企业C分得所得240万,可以抵扣的限额为938,剩余未抵扣金额为698,结转下一年抵扣。根据表一《合伙企业应纳税所得额分配表》可以得出,甲公司从不符合条件的合伙创投企业B、D分得所得合计为786万。因此,2017年甲公司实际应纳税所得额为786万。

第五步 相关申报表填写

1、合伙创投企业

(1)合伙创投企业关于个人合伙人的备案和申报:

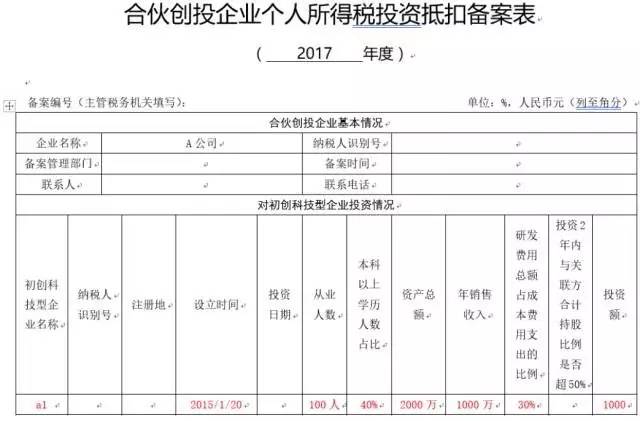

合伙创投企业应在投资初创科技型企业满2年的年度终了3个月内,向合伙创投企业主管税务机关办理备案手续,备案时应报送《合伙创投企业个人所得税投资抵扣备案表》同时将有关资料留存备查(备查资料同公司制创投企业)。合伙企业多次投资同一初创科技型企业的,应按年度分别备案。

合伙创投企业应在投资初创科技型企业满2年后的每个年度终了3个月内,向合伙创投企业主管税务机关报送《合伙创投企业个人所得税投资抵扣情况表》。

(2)合伙创投企业关于法人合伙人的备案:

①关于投资初创科技公司的备案和申报

合伙创投企业法人合伙人符合享受优惠条件的,合伙创投企业应在投资初创科技型企业满2年的年度以及分配所得的年度终了后3个月内向合伙创投企业主管税务机关报送《合伙创投企业法人合伙人所得分配情况明细表》。

②关于投资未上市中小高新技术企业的备案和申报

有限合伙制创业投资企业法人合伙人符合享受优惠条件的,应在符合条件的年度终了后3个月内向其主管税务机关报送《有限合伙制创业投资企业法人合伙人应纳税所得额分配情况明细表》。

2、个人合伙人

个人合伙人的个人所得税年度申报,应将当年允许抵扣的投资额填至《个人所得税生产经营所得纳税申报表(B表)》“允许扣除的其他费用”栏,并同时标明“投资抵扣”字样。其中,2017年度投资初创科技型企业满2年的合伙创投企业个人合伙人,在办理年度个人所得税纳税申报时,以其符合条件的投资额的70%抵扣个人合伙人当年自合伙创投企业分得的经营所得。2017年王某实际抵扣的投资额限额为0,不需要填报此表。

3、法人合伙人

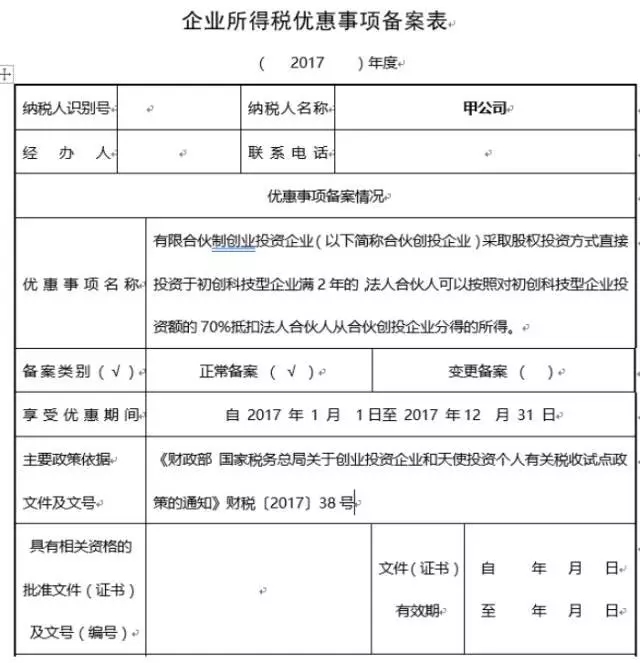

(1)投资初创科技公司的备案和申报

法人合伙人应在年度申报享受优惠时,向主管税务机关办理备案手续,备案时报送《企业所得税优惠事项备案表》。同时将法人合伙人投资于合伙创投企业的出资时间、出资金额、出资比例及分配比例的相关证明材料、合伙创投企业主管税务机关受理后的《合伙创投企业法人合伙人所得分配情况明细表》及其他有关资料留存备查。留存备查的其他资料同公司制创投企业。

(2)关于投资未上市中小高新技术企业的备案和申报

法人合伙人向其所在地主管税务机关备案享受投资抵扣应纳税所得额时,应提交《法人合伙人应纳税所得额抵扣情况明细表》以及有限合伙制创业投资企业所在地主管税务机关受理后的《有限合伙制创业投资企业法人合伙人应纳税所得额分配情况明细表》,同时将《国家税务总局关于实施创业投资企业所得税优惠问题的通知》(国税发〔2009〕87号)规定报送的备案资料留存备查。

4、 天使投资人

天使投资个人应在投资初创科技型企业满24个月的次月15日内,与初创科技型企业共同向初创科技型企业主管税务机关办理备案手续。备案时应报送《天使投资个人所得税投资抵扣备案表》、天使投资个人身份证件等相关资料。

王某对初创科技公司E的投资在2017年1月满2年,因此,王某应在2017年2月进行备案,并提交下表:

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169