国家税务总局关于企业重组业务企业所得税征收管理若干问题的公告(国家税务总局公告2015年第48号)第十条规定,适用特殊性税务处理的企业,在以后年度转让或处置重组资产(股权)时,应在年度纳税申报时对资产(股权)转让所得或损失情况进行专项说明,包括特殊性税务处理时确定的重组资产(股权)计税基础与转让或处置时的计税基础的比对情况,以及递延所得税负债的处理情况等。

纳税人要准确申报转让所得或损失,需要准确核实计税基础的情况,在企业重组中可以说是实务中的难点,尤其是涉及非股权支付时,需要调整相关股权或资产的计税基础。在此,我们以公式推导的形式来了解一下企业重组中适用特殊性税务处理时涉及到非股权支付对计税基础调整的影响。

1.被收购企业股东取得支付对价资产的计税基础

适用特殊性税务处理的重组业务股权收购,股权支付暂不确认有关资产的转让所得或损失的,也就是说特殊性税务处理中,重组标的的转移采取计税基础替代待遇。但其非股权支付仍应在交易当期确认相应的资产转让所得或损失,并调整相应资产的计税基础。非股权支付对应的资产转让所得或损失=(被转让资产的公允价值-被转让资产的计税基础)×(非股权支付金额÷被转让资产的公允价值)

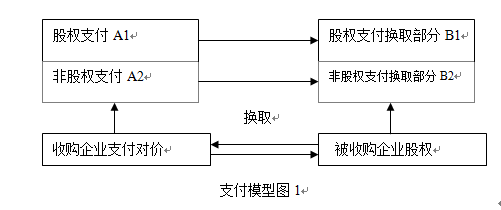

我们将收购方支付分为股权支付A1(假设公允价值Q,计税基础P)和非股权支付A2(假设公允价值G,计税基础H),被收购企业股权B(假设公允价值X,计税基础Y)重组中双方采取等价交易,即Q+G=X。

被收购企业股东取得支付对价A1和A2,则应对非股权支付部分确认资产转让所得或损失,相当于部分资产已实现转让所得或损失。

非股权支付对应的资产转让所得或损失(W)=(被转让资产的公允价值-被转让资产的计税基础)×(非股权支付金额÷被转让资产的公允价值)=(X-Y)×(G÷X)= (1-Y/X)×G

被收购企业股东,出让被收取企业股权后,重组后对获取的股权支付对价和非股权支付对价的计税基础。

股权支付对价的计税基础I=被收购企业股权原有计税基础-非股权支付对价(相当于部分资产价值已经收回)+非股权支付部分实现的所得或损失=Y-G+W。

非股权支付对价的计税基础=G

因此,被收购企业股东对取得支付对价资产新的计税基础=股权支付对价的计税基础I+非股权支付对价的计税基础=Y-G+W+G=Y+W。也就是被收购企业股权的原计税基础+非股权支付的对应的资产转让所得或损失。

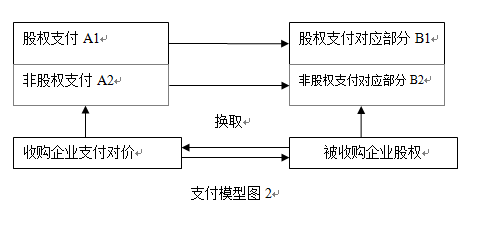

2.收购企业取得被收购企业股权的计税基数确定

假定收购企业支付的对价资产分为股权支付A1(假设公允价值Q,计税基础P)和非股权支付A2(假设公允价值G,计税基础H),被收取企业股权(假设公允价值X,计税基础Y)为股权支付对应部分B1和非股权支付对应部分B2。等价交换中有Q+G=X等式。

在特殊性税务重组中存在这样一个逻辑,即非股权支付部分对应了被收购企业股权的一部分(假设为B2),股权支付部分对应了被收购企业股权的另一部分(假设为B1).一部分非股权支付A2已经处置变现换取了被收购企业股权对应部分B2,因此,B2部分的计税基础应该由H变为G(G-H部分已经实现转让所得或损失)。股权支付部分对被收购企业股权的B1部分,在特殊性税务处理下计税基础结转,不发生变化,只要将被收购企业股权B1的原有的计税基础结转即可。

理论上存在以下等式:被收购企业股权的B1部分的原有计税基础=被收购企业股权的原有计税基础Y-被收购企业股权B2部分的原有计税基础。

被收购企业股权B2部分的原有计税基础可以由比例方法求得,应该有比例公式=被收购企业股权B2部分的公允价值/被收购企业股权的公允价值=B2的原有计税基础/被收购企业股权的原有计税基础,理论上被收购企业股权部分B2的公允价值应该等于非股权支付A2,则G/X=B2部分的原有计税基础/Y。B2的原有计税基础=G/X×Y。

被收购企业股权B1部分的原有计税基础=被收购企业股权的原有计税基础Y-被收购企业股权B2部分的原有计税基础=Y-G/X×Y。

则收购企业获得的被收购企业股权新的计税基础=被收购企业股权B1部分的原有计税基础+B2部分新的计税基础=Y-G/X×Y+G。我们知道W=(X-Y)×(G÷X)=G-GY/X,可知GY/X=G+W,上述公式Y-G/X×Y+G=Y+W-G+G=Y+W。

其实还有另外一种方法,被收购企业股权B1部分的原有计税基础,就是被收购企业股东对股权支付部分确认的计税基础。因此,被收购企业股权B1部分的原有计税基础=股权支付对价的计税基础I=被收购企业股权的原有计税基础-非股权支付对价(相当于部分资产价值已经收回)+非股权支付部分实现的所得或损失=Y-G+W。

则收购企业取得的被收购企业股权的计税基础=被收购企业股权B1部分的原有计税基础+B2部分新的计税基础=Y-G+W+G=Y+W。

3.小结

从上述推导中,我们发现,适用特殊性税处理的重组业务中,被收购企业股东出让股权而取得支付对价资产的计税基础与收购企业支付对价资产而取得的被收购企业股权的计税基础是相等的。了解上面计税调整的公式及原理,有利于纳税人企业重组中计税基础的税务处理,也是重组递延纳税资产处置时准确计算处置所得或损失的基础。

本文由中汇税务风险管理与技术部编写,目的是协助中汇税务专业人员提供更优质的服务,并与对税务专业知识感兴趣的社会各界人士分享我们的成果。但文中所提及的相关政策实际适用,因具体事实而不同,具体税务事宜,请读者结合实际或咨询税务专业人士。