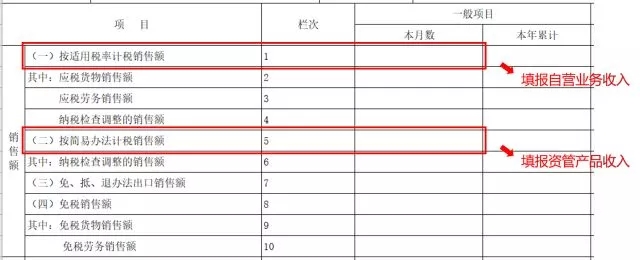

自资管产品增值税政策实施以来,多数资管产品管理人已经正常进行了资管产品增值税的核算和申报,而随着管理人日常申报工作的开展,由于各方对政策的理解和把握不同,更多资管产品增值税的争议事项逐渐暴露出来,需要我们做进一步的探讨。对于纳税人身份为一般纳税人的管理人,各地税务机关已经明确了资管产品应税行为适用简易计税方法需要进行备案,因此,管理人的增值税纳税申报表中反映了一般计税和简易计税两种收入,在申报表中的填报情况如下图所示:

近期,部分资管产品管理人反映,由于增值税申报表中既申报了一般计税收入,也申报了简易计税收入,税务机关认为,在管理人既有一般计税项目,也有简易计税项目的情况下,按照财税[2016]36号文件的规定,应当划分一般和简易项目的进项税额,划分不清的,要按照公式计算不得抵扣的进项税额,因此要求管理人将其申报的简易计税收入对应比例的进项税额做转出处理。那么管理人是否应当就该简易计税收入对应的进项税额做转出处理?基层主管税务机关的这一要求是否合理?对于这个问题,我们认为应当从政策规定与实际情况两个方面进行分析和应对。

一、进项税额转出的政策规定

根据《营业税改征增值税试点实施办法》(财税[2016]36号)的规定,适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

由于管理人既申报了一般计税收入,也申报了简易计税收入,且在进项税额的申报中,未进行一般计税收入和简易计税收入取得进项税的划分,可能存在多抵扣进项税额的风险。正是基于上述规定,主管税务机关认为管理人应当进行进项税额转出的处理。

二、资管产品增值税申报的特点

根据财税[2016]140号、财税[2017]56号等有关资管产品增值税政策的文件,资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,资管产品管理人运营资管产品过程中发生的增值税应税行为,暂适用简易计税方法,按照3%的征收率缴纳增值税。

我们知道,在资管产品增值税政策实施之前,多数管理人未就资管产品取得收入申报缴纳增值税,其增值税纳税申报表中反映的仅为管理人自营业务的应税收入。对于纳税人身份为一般纳税人的管理人而言,资管增值税政策实施后,自营业务收入与产品收入分别填列在一般计税和简易计税的相应栏次中,因此,管理人申报的增值税应税收入口径与之前发生了变化。这种变化来源于政策规定管理人为资管产品应税行为的纳税人,管理人代资管产品履行了纳税义务,并非实际应税收入的增加。

结合管理人实际的操作情况来看,2018年1月1日之后,虽然管理人作为纳税人申报缴纳了产品收入的增值税,但在收入、成本、费用的核算上,依然保持原有的方式和原则,即资管业务属于表外业务,单独建账核算。同时,央行等部委最新发布的资管新规也明确规定,金融机构应当做到每只资产管理产品的资金单独管理、单独建账、单独核算,不得开展或者参与具有滚动发行、集合运作、分离定价特征的资金池业务。因此,资管产品应税收入的申报,不影响管理人自身进项、销项的核算,在增值税纳税申报表中体现的进项税额全部属于管理人自身取得的进项税额,应税收入的合并只是在申报层面进行的简单加总,不会导致管理人少缴税款。

即使涉及进项税转出,也不是全部转出。因为按照36号文规定:只有无法划分不得抵扣的进项税额,才需要进行公式转出。实际上,资管产品运营业务主要涉及投资的利息和金融商品转让的价差,这部分和管理人自己成本费用中的进项税没有任何关系。管理人运用资金为赚取这部分收益已经向资管产品收取了管理费,这部分管理费管理人是按照一般征收缴纳增值税了。因此,实际上,纳税人表内的进项税全部是为应税业务发生的,完全和简易项目无关,纳税人可以准确区分,因为一个是表内业务,一个是表外业务,监管要求也是严格区分的。既然能区分清楚,纳税人表内进项税全部是为表内应税业务发生的,如果表内业务全部是一般征收的,则不涉及进项税转出问题。

综合以上对政策规定和实际情况的分析,我们认为管理人无需就资管产品简易征收申报的增值税部分做进项税转出处理。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169