最近我在针对《增值税法》(征求意见稿)中,针对第九条涉及的货物和服务的境内外划分问题提出了修改意见。在这次征求意见稿中,我们对于货物的境内外界定原则用了货物的起运地或所在地在境内,进口货物用了起运地在境外,目的地在境内。我看到还有人提出应该用货物的存放地在境内。为什么对于货物销售的境内外划分,这次立法一下子冒出这么一个别扭的概念呢。你直接用纳税人在境内销售货物难道不可以清晰界定货物销售的境内外划分原则吗?有人提出,这么修改是因为,如果涉及中国境内的公司在境外采购货物再转售,如果按货物的销售方在境内界定,这个就是境内销售货物。因此,这次采用货物的起运地是否在境内界定更准确。

看到这一个回复,我基本明白了,我们是从一个坑又跳到另外一个坑里面去了。跨境货物销售的境内外划分方法和跨境服务的境内外划分方法是完全不一样的,我们把这两个基本概念在这次立法中估计又混淆了。

实际上,在原先《增值税暂行条例》中,我们并没有对跨境货物销售的境内外划分专门有一条规定,只是在第一条中写了:在中华人民共和国境内销售货物以及进口货物的单位和个人为增值税纳税人,其实这一条就足够了。为什么,因为货物是有形的,有一整套海关监管的规则,货物的境内外划分不是用销售方是否在境内进行判定的,这个和跨境劳务的划分规则是完全不一样的。

严格来看,对于第九条涉及货物的境内外划分,应该和第十条整个表述为:

在境内销售货物或货物的进口方在境内;

这样的表述既清晰,也不会产生歧义。原因就在于货物的有形性且有完善的海关监管。

你说在境内销售货物,实际含义就是货物的销售方在境内,货物的购买方也是在境内。如果货物的购买方是在境外,这个不属于境内销售货物,属于出口。如果货物的销售方不在境内,但货物的购买方在进口,则属于进口,而进口在境内由进口方缴纳增值税。同时,这里的境内不是国境的概念,而是关境的概念。根本不需采用什么起运地、发送地,存储地这些莫名其妙的概念。

我们用“在境内销售货物或货物的进口方在境内”这句话,肯定就可以实现针对货物的增值税在实际消费国征税的大原则,而且你说在境内销售货物是不会产生歧义的。对于中国境内注册的公司在海外采购货物并转售,你不可能说因为你是境内注册公司就认定是在中国境内销售货物,这个根本不是货物的界定规则,货物就是用关境在界定的,不存在歧义。

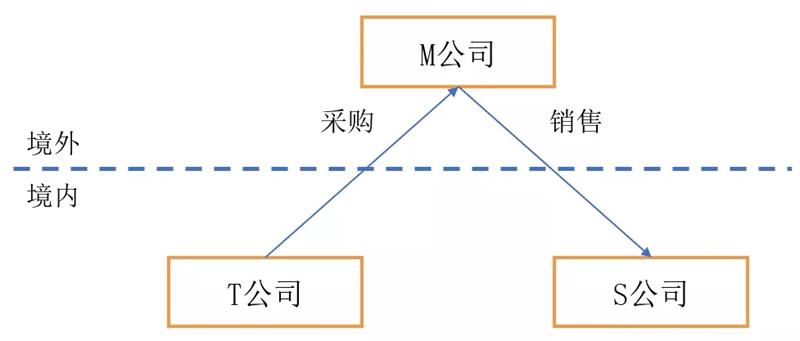

比如,这个转售情况,境外M公司向境内T公司采购货物,然后又转售给境内的S公司,你不可能说M公司是境外,就属于境外销售。因为,T公司向M公司销售货物属于出口,必须履行报关出口手续。S公司向M公司采购货物属于进口,必须办理报关进口手续。这个转售你至少要在保税区做个“一日游”才能实现。或者,如果T公司就是专门为T公司加工货物的,则T公司就设在保税区(出口加工区内),也就是关境外,则不存在出口的概念,但M销售给S公司,S还是要办理进口的手续。富士康加工销售苹果手机就是这样。

所以,传统的用关境的海关监管来界定跨境货物销售的境内外划分规则是清晰的,不需要修改为什么起运地、目的地。

但是,对于跨境服务,鉴于服务是无形的,且服务没有海关的监管。因此,对于跨境服务的境内外划分就存在困难。因此,《国际增值税报告》对于跨境货物销售,为了实现目的地征税的大原则,又使判定规则要简便易行,透明且无争议,从而发展出了不同于货物的界定规则。

对于跨境服务,大原则是要在服务的实际消费地征税。比如,美国的A公司和中国的B公司签订了一项远程会议技术服务协议,为中国B公司提供远程会议技术服务。但是,中国B公司不是在全部在国内用,而是在新加坡、多伦多等地开集团年会时由美国A公司实时提供这种远程会议服务。此时,此时如果你严格按照服务的实际消费地来界定就是在新加坡和多伦多。但是服务是无形的,且服务没有海关监管。如果你仅仅规定服务要在实际消费地征税,说再多也没用,因为规则不清晰,无法执行,就会导致国际增值税领域的重复征税和双重不征税的问题。

因此,《国际增值税报告》退而求其次,既然不能准确观察到劳务的实际消费地,那就用一个替代变量(Proxy)来界定实际消费地,并按这个替代变量(Proxy)界定的境内外规则征税。这个替代变量(Proxy)要满足什么条件呢,第一要和劳务的实际消费地密切相关(并非总一致),它要比实际消费地更容易观察和锁定,这样发展出来的跨境增值税服务征税规则才透明、简洁和缺少争议。这是一种非常重要的立法方法。

因此,《国际增值税报告》把跨境服务分为B2B、B2C、C2B和C2C,分别制定出不同的规则。

比如,针对B2B,我们发现,相对于劳务的实际消费地而言,劳务的接受方是企业,企业都有注册地或实际生产经营所在地,这个是有形的且无争议的。因此,我们在B2B的跨境服务中,直接以劳务接受方的注册地或实际经营地在界定劳务的实际消费地就是好的选择。虽然有时候劳务的实际消费地和接受方的实际经营地并非完全一致,但大部分情况是一致的,鉴于实际经营地好界定,便于执行。因此,我们就用接受方的实际经营地来界定境内劳务。第二步就是,如何找到跨境服务中劳务的接受方,那就是要根据合同来界定。第三步就是如何界定跨境服务中的合同,什么样的合同才是符合跨境劳务界定条件的合同等等。这样,我们就逐步发展出一套针对B2B跨境服务增值税的境内外界定规则。但是,我们要提醒的是,一旦用劳务的接受方的实际经营地是否在境内作为劳务实际消费地的替代界定指标 (Proxy)了,就必须严格按照这个新指标来界定,不能用回到老指标中。

比如,在下面的案例中,我们现在的跨境服务出口退税规则就存在争议:

中国境内的T公司和境外的M公司签订了一项技术服务协议,由T公司向M公司提供技术服务。但是M公司却指定T公司直接代表他向S公司提供,此时M公司和S公司之间也存在一个类似的技术服务协议。但T公司和S公司之间不存在任何技术服务协议。

这就是一个典型的跨境服务转售问题。不同于货物的海关监管,这类跨境服务转售在跨国公司中是很常见的。比如境内公司委托美国毕马威负责其全球审计,但美国毕马威会把一部分境内审计工作委托境内毕马威完成。但境内毕马威和中国境内公司之间无协议。

此时,T公司和M公司之间的服务合同能否按跨境劳务出口享受出口退税政策呢?我们现在政策规定服务出口退税必须服务的实际消费地在境外,这种情况就不能退。所以,现在我们的政策就存在问题。因为你一方面下意识用了劳务的接受方是否在境内来界定跨境服务增值税的境内外划分规则,但到出口退税时你又回到了用实际消费地,这就矛盾了。

打个比方,鉴于农产品生产加工领域的虚开比较严重,税务机关无法准确核实纳税人农产品采购的真实性,但是纳税人加工后的农产品销售的真实性是好把握的。因此,对于部分农产品加工行业的进项税,就不是用其实际采购的农产品进项税来据实抵扣,而是用其销售农产品的金额折算出一个其应该需要采购的农产品金额来模拟其应该可以抵扣的进项税,这就是农产品抵扣的实耗扣除法。既然你用了实耗扣除法,就不能说我发现我算出来的实耗比你真实采购多,因此你必须按照真实采购抵。这个和跨境服务增值税界定规则一样,你既然用了一个可以观察方便征管的界定指标 (Proxy)来界定了,后面就必须都按照这个指标来。

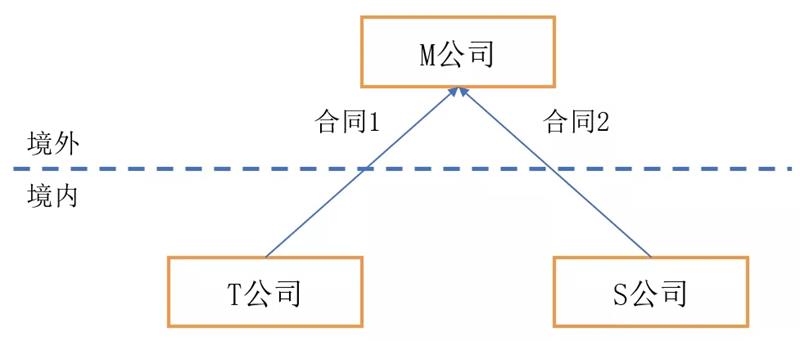

因此,针对上面那个案例,鉴于T和S之间是没有任何合同的。因此,我们识别出两个合同:

合同一:T公司——M公司之间,鉴于M公司作为服务的接受方在境外,这是一个服务出口合同,中国税务机关应该给予T公司服务出口退税政策。

合同二:M公司——S公司之间,鉴于S公司是境内公司,这属于服务的进口,鉴于服务的进口我们采用的是代扣代缴机构,S公司应该扣缴进口服务的增值税。

当然了,在新的用劳务的提供方或接受方是否在境内作为界定跨境服务增值税境内外界定规则时,“合同”的识别就非常重要,同样上面这个案例:

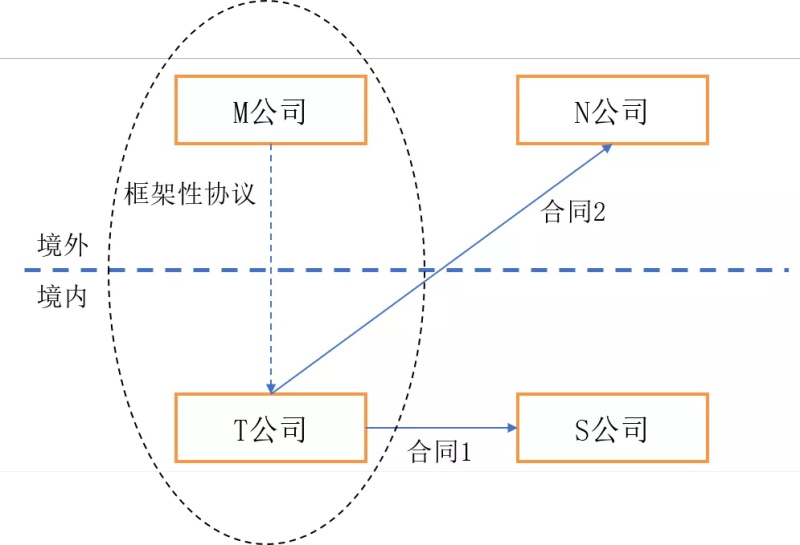

M公司为跨国公司的集团总部,其指定中国T公司为其全球子公司提供一项技术服务。M公司和T公司签订了一份框架性协议,约定了服务的内容、集团内接受服务的主体和服务的销售报价以及相关权利义务和保密条款问题。具体服务要求和结算金额和T公司和每家子公司分别通过业务约定书的形式约定,其他条款按框架性协议执行。

此时,虽然框架性协议也是合同,但这个合同就不是我们增值税跨境服务界定中的“合同”。而T公司和S公司以及境外N公司之间的业务约定书才是我们跨境服务增值税界定中的合同。此时,对于T和S之间的业务约定书,就是一个境内服务提供,由提供方T公司缴纳增值税,并开票给S公司。T公司和境外N公司之间的服务,属于服务出口,应给予出口退税待遇。

因此,我专门写这篇文章就是要说明,对于跨境货物和服务,增值税界定规则是不一样的,跨境货物的增值税境内外划分,我们就是用有形的关境界定。而服务采用提供方、接受方所在地或其他标准来界定。我们不能把服务的界定规则套用到货物中,从一个坑掉入另外一个坑。

更要注意的是,对于跨境服务的增值税界定,鉴于服务是无形的,我们是用找替代指标的方法来曲线救国,实现政策的透明和可执行。此时,我们就必须一直用这个替代指标来建立征管规则,不能一会用替代指标,一会又用实际消费地来界定。

当然了,鉴于服务的多样性,是否都用劳务的接受方在境内来界定跨境服务的规则,则不一定。不同的跨境服务需要不同的规则。因此,《增值税法》只能写明大原则,具体需待实施条例和规范性文件来说明了。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169