对于股权激励的企业所得税扣除问题,虽然国家税务总局曾于2012年发布《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号),实践执行中还是有很多争议问题,特别涉及集团间股权激励的企业所得税扣除等一系列问题尚待解决。

从目前我国资本市场股权激励的主要形式来看,股票增值权这种以现金结算的股权激励的企业所得税税前扣除是没有任何争议的,不管是上市公司自己做,还是涉及集团间激励,由于相关主体最后都是通过现金形式向激励对象支付现金报酬。因此,以现金结算的股权激励的企业所得税税前扣除是没有任何争议的。这一点大家也可以看到,在国家税务总局公告2012年第18号中,我们也只明确了股票期权、限制性股票这两类以权益结算的股权激励的企业所得税扣除问题,根本就没有涉及以现金结算的股权激励的企业所得税扣除问题。

但是,虽然有了18号公告的规定,大家发现对于股票期权、限制性股票这类以权益结算的股权激励,授予的公司本身没有任何现金支付,为什么能够确认费用在企业所得税税前扣除呢。对于这个重要的问题,我们一直在理论层面就没有任何清晰的回答。所以,这就出现了如下几类常见的争议:

1. 18号公告规定的是:本公告所称股权激励,是指《管理办法》中规定的上市公司以本公司股票为标的,对其董事、监事、高级管理人员及其他员工(以下简称激励对象)进行的长期性激励。那如果激励对象不再授予公司任职,而是属于授予公司子公司、孙公司的员工,企业所得税能否扣除,这就是集团间股权激励的扣除问题;

2. 如果集团间股权激励能够确认费用在企业所得税税前扣除,那究竟是在授予公司扣,还是在员工实际工作的子公司(孙公司)扣除;

3. 很多人发现,上市公司实施股权激励,在会计上按照《股份支付》会计准则确认的管理费用金额远远小于员工行权时缴纳个人所得税的应税所得。此时,授予公司企业所得税税前扣除的金额就是按照会计管理费用口径还是税收上工资、薪金确认的应税所得口径。有些人提出了按照会计、税法孰低原则;

4. 18号公告规定:在我国境外上市的居民企业符合规定条件股权激励确认费用也能在企业所得税税前扣除。中国很多高科技公司例如阿里、腾讯、京东,他们以红筹形式在香港、美国上市。授予主体是开曼公司,员工在境内子公司公司。他们股权激励在境内缴纳个人所得税后,境内公司能否在企业所得税税前扣除。这里境外上市的居民企业如何理解,是要开曼公司是居民企业,还是理解为境内居民企业通过境外红筹上市即可;

5. 18号公告也允许非上市公司实施股权激励,符合条件也可以确认费用在企业所得税税前扣除。此时,通过有限合伙构架实施股权激励的非上市公司、享受财税[2016]101号文可以递延至转让时按“财产转让所得”20%缴纳个人所得税的非上市公司,能否确认股权激励费用在企业所得税税前扣除;

6. 还有很多上市公司通过各种渠道向上反映,认为我国股权激励个人所得税按照工资、薪金所得最高45%缴纳个人所得税税负偏高,希望降低税率,最好按20%缴纳个人所得税。

实际上,对于上述这些涉及股权激励企业所得税税前扣除问题如果要得到清晰的回答,就必须要正面回答这个问题,就是为什么对于以权益结算的股权激励,授予企业没有任何现金流的流出(也没有其他经济资源的流出),却可以平白无故地确认费用在企业所得税税前扣除呢?只有把这个问题在理论层面回答清楚了,我们上面提到的大家很多迷惘的问题才能有真正的答案。

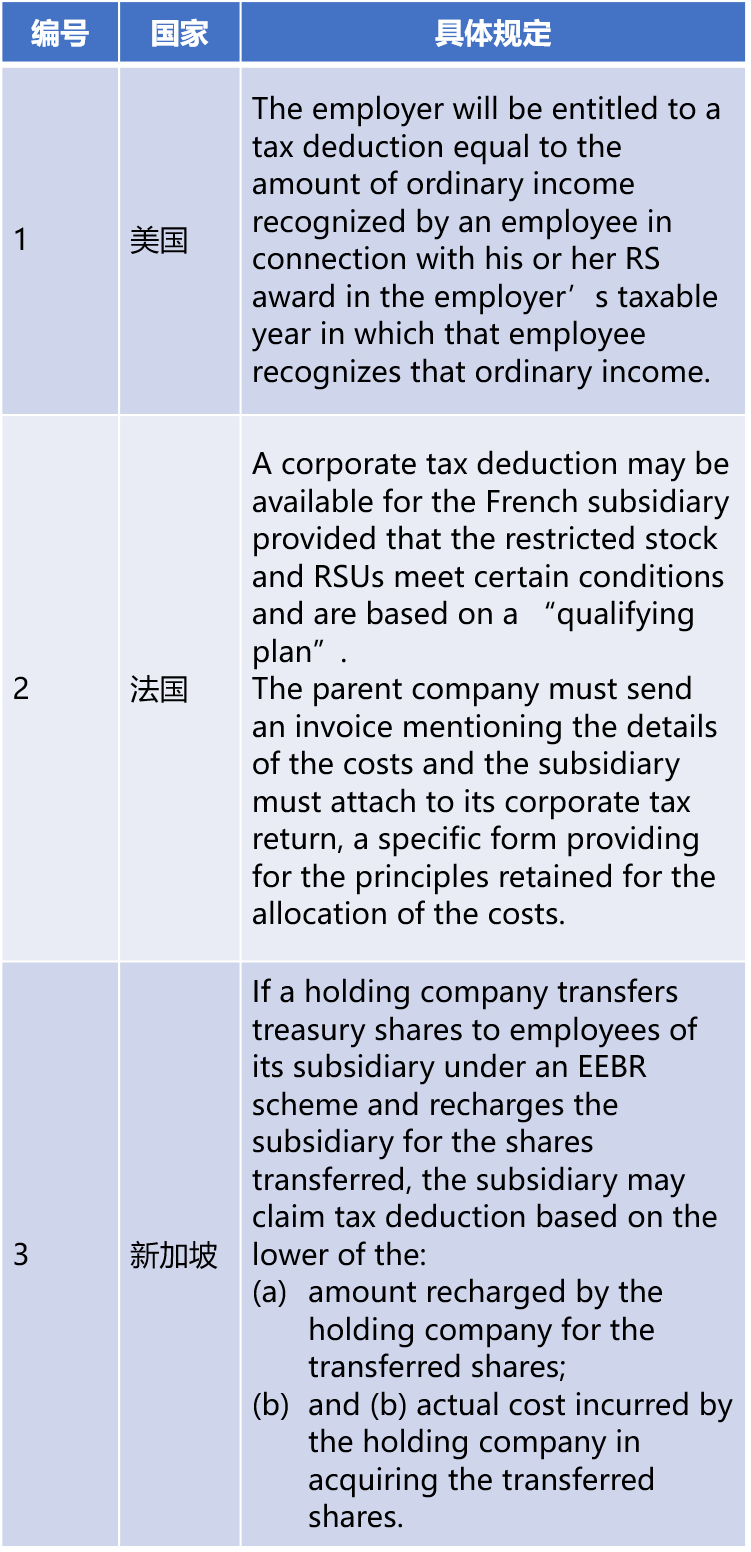

首先,我们要告诉大家的是,中国目前的做法,即对于以权益结算的股权激励,只要授予对象按照工资、薪金所得缴纳了个人所得税,我们就允许授予公司确认对应费用在企业所得税税前扣除。但并不是世界上所有其他国家、地区都是和我们的做法一样的。我们从可以找到的一些国外资料,简单梳理了一下几个国家、地区对于股权激励企业所得税税前扣除的不同做法:

目前,国外各个国家、地区对于股权激励企业所得税税前扣除的规定比较繁杂,有些国家、地区也不是很明确,需要看具体情况。因此,我们这里仅仅罗列了美国、法国、新加坡这三个国家来说明几个典型的情况。具体规定我直接以英文展示,以防止翻译造成的误解。

我们首先看美国,其股权激励激励企业所得税税前扣除的规定是非常明确的,就是如果被授予股权激励的对象对于行权所得按照一般所得项目缴纳了个人所得税,那么就准予授予企业确认费用在企业所得税税前扣除。而企业所得税究竟怎么扣呢?那就是两个凡是:

1. 授予对象在哪个年度缴纳个人所得税,授予企业就在哪个年度确认费用在企业所得税税前扣除;

2. 授予对象确认多少一般所得缴纳个人所得税,那么就准予授予企业确认同样金额的工资、薪金费用在企业所得税税前扣除。

要注意,美国的股权激励计划分为qualifying plan和disqualifying plan。对于qualifying plan,授予对象按照一般所得项目缴纳个人所得税,授予公司才允许确认费用在企业所得税税前扣除。而对于disqualifying plan,授予对象可以类似我国财税[2016]101号文递延到转让环节按照资本利得缴纳个人所得税,则授予公司就不允许确认费用在企业所得税税前扣除。

实事求是地来看,我国的《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号)确立的关于股权激励企业所得税税前扣除的原则基本和美国是基本完全一致的。

那我们再看法国的规定,法国规定的总体原则和美国也是基本一致的,只不过法国明确了集团间股权激励,子公司也可以确认费用在企业所得税税前扣除。同时,考虑到员工可能同时在子公司和母公司工作,对于这部分费用是全部在子公司扣,还是要在母、子公司之间分摊,需要母公司出具一个形式发票和费用分摊表。

但是,大家再看到新加坡,这就完全不一样了。新加坡实际上是不允许以权益结算的股权激励确认费用在企业所得税税前扣除的,他还是遵循的原则就是,对于股权激励,只有授予企业产生实际的现金流出费用才能扣除。比如,如果母公司用现金从二级市场购买股票,并将股票授予激励对象,那母公司只能扣这个购买股票的金额。而如果母公司购买股票给子公司,子公司授予激励对象,此时如果子公司不给钱给母公司,子公司不允许扣除。只有在母公司向子公司charge费用,子公司实际支付时,子公司才能按照1. 实际支付母公司费用;2. 母公司外购股票费用,这两个金额之间孰低的金额扣除。我们了解到,我国香港地区对于股权激励企业所得税税前扣除的做法基本也是和新加坡类似。

所以,大家看到了,对于以权益结算的股权激励,企业所得税税前扣除的原则,实际上不同国家、地区的做法是不一样的。涉及到集团间股权激励如何扣,就更复杂了。这里并没有什么对错之分,不同国家的税制结构不一样、社会经济背景不一样会导致差异。另外不同国家对税法的研究水平、税收政策制定者的认识层次也决定了各国做法的差异。

那为什么美国就同意只要授予对象按照一般所得缴纳个人所得税,对于以权益结算的股份支付,授予公司没有任何经济利益流出,就可以确认费用在企业所得税税前扣除呢?你说,我国就是学习美国的做法,为什么学美国,不学新加坡呢?实际上,我们还是要从理论层面给大家一个明确的回答。否则,我们的行动就是一种盲从,自己很容易就否定自己。最典型的就是,最近流传的一个关于集团间股权激励企业所得税税前扣除的讨论稿,既然提出了,对于股权激励费用,只能按照会计和税法孰低的原则在企业所得税税前扣除,这个就彻底跑歪了,那闹出大笑话。

为什么我们会出现这些问题,核心还在于我们没有在理论层面搞清楚美国为什么要这么做。实际上,这里涉及到一个统一所得税理论和一个国家整体宏观税负的把控问题。我们都知道,我国的所得税制度和美国比较类似,同时存在个人所得税和企业所得税。实际上,从最终税负的角度来看,企业所得税也是中间税,因为企业所得税的税负最终都会转嫁和体现到个人的所得税税负中。比如,我们对于企业取得所得要缴纳25%的企业所得税,分红给个人还要缴纳20%的个人所得税,实际上企业的25%的企业所得税,本质还是由个人股东负担的。如果要把两个所得税统一起来,我们可以取消企业所得税,只征收个人所得税。当然,这在实践中无法做到。

但是,我们在考虑整体宏观税负时,需要整体把企业所得税和个人所得税综合考虑在设计我们的税制。那种认为,企业只有产生经济利益流出才能确认费用,在企业所得税税前扣除的观念实际上还是初级观念。我们对于股权激励整体所得税制度的设计,实际上就是在考虑整体宏观税负后的一个结果。

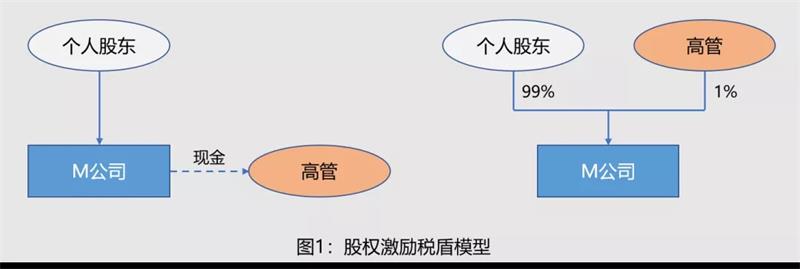

我们来看这样一个对比模型(我们称之为股权激励税盾模型):

我们假设M公司招聘一名高管,有两种薪酬支付方案,一种是全部给予现金形式的报酬。另外一种是一部分给予现金,一部分给予股权。毫无疑问,你作为一个理性人,如果你在这家M公司的付出是一样的,在实现均衡的条件下,现金的价值和现金+期权的价值应该是基本一致的。也就是股权实际是现金报酬的一种替代方案。

那我们继续来看,假设在100%现金和现金+期权这两种模式对高管的激励效果是等价的情况下,我们先构建一个没有任何所得税(企业所得税和个人所得税)的模型:

1. 在100%现金报酬的情况下,M公司实现盈利,支付现金报酬后100%分配给个人股东的金额是Y;

2. 在现金+期权情况下,M公司实现盈利,在支付部分薪金报酬后向个人股东(99%)和高管(1%)分配,个人股东取得的金额是S。

我们认为,在100%现金报酬和现金+股权激励是等效的情况下,在无税的模型中,100%现金报酬下个人股东取得的分配金额Y肯定是等于现金+期权情况下个人股东(99%)实际分配取得的金额S。如果这两个不一样,那个人股东作为经济人就会选择高的一种方式。

这时候,我们加入企业所得税和个人所得税的因素,再来看这个模型。在100%现金报酬的情况下,高管取得现金报酬需要按工资、薪金缴纳个人所得税,此时M公司可以就这部分金额在缴纳25%企业所得税时税前扣除,这个扣除的金额假设是P(这就是税盾)。

而在现金+期权的情况下,高管对于现金和期权部分都要确认工资、薪金所得缴纳个人所得税,假设在等效的情况下,现金+期权确认的工资、薪金所得金额和100%现金是一模一样的,则高管缴纳的个人所得税也是一模一样的。此时,在现金+期权模式下,如果我们不允许M公司就期权这部分金额确认费用在企业所得税税前扣除,则M公司就需要多缴纳企业所得税。从而,我们从无税模型过渡到有税模型下,在其他条件不变的情况下,如果我们不允许M公司对于期权这部分确认费用在企业所得税税前扣除,在有税模型下,在现金+期权结构下,M公司个人股东实际分配取得的金额就要比100%现金报酬情况下少了P。

这就是说,在其他条件不变的情况下,如果我们不允许以权益结算的股权激励,激励对象在按工资、薪金所得缴纳了个人所得税后,授予公司不能确认费用在企业所得税税前扣除,这实际导致了综合考虑高管+M公司+个人股东的综合税负实际就比等效的100%现金模式高了。

但是,如果高管对于期权这部分不是按照工资、薪金缴纳个人所得税,而是按照财产转让所得缴纳个人所得税,那这就不是M公司层面的让渡,而就是个人股东层面的资本性让渡。在这种情况下,宏观总体税负平衡就是另外一回事,也就是如果高管对于期权所得按照财产转让所得缴纳个人所得税,也即视为股东层面对于的股权份额的让渡,那就不能在公司层面确认费用在企业所得税税前扣除。这也就是美国所谓的不合格激励方案,按资本利得缴纳个人所得税,授予公司就不能确认费用在企业所得税税前扣除的原理。我们中国也是这样的。

因此,如果站在整体宏观税负的层面(包括授予公司、激励对象、授予公司股东) 这三方的企业所得税、个人所得税总体宏观税负层面去把握股权激励的税盾模型,就能理解我们为什么也和美国一样,对于以权益结算的股权激励,只要激励对象按照工资、薪金所得缴纳了个人所得税,授予公司即使没有现金流出,也可以确认费用在企业所得税税前扣除的原因了。

同时,从另外一个角度来看,我们对以权益结算股权激励,在激励对象按照工资、薪金缴纳个人所得税后,允许授予企业确认对应金额在企业所得税税前扣除,实际也实现了大家一直所谓的“税制中性”的原则。何为“税制中性”,就是对于企业的薪酬方案是选择100%现金,还是选择现金+期权,这是自由决策的事情。但是,最后税收政策上不对于这两种不同的选择给予歧视,在理论上,100%现金和现金+期权的方案,只要结果是等效的,最后的税收结果也是等效的,不存在仅仅因为税收政策差异导致额外利益,导致市场主体会偏向于选择税收更优的方案,这就是所谓的中性税制。

所以,对于以权益结算的股权激励,授予公司能否确认费用在企业所得税税前扣除实际也是一个理论问题,一定程度上涉及到各国对于所得税的研究水平和认识层次。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169