企业合并时,对于选择特殊性税务重组方式进行合并,涉及合并任意一方具备高新技术企业资格(以下称高企资格)时,被合并方的待弥补亏损可转移至合并方弥补的具体结转年限如何确定,本文通过实务案例进行分析、阐述。

一、案例介绍

B企业为A企业的全资子公司,2022年11月,A企业吸收合并B企业,双方符合特殊性税务处理条件并选择适用。A企业2021年取得高企资格,有效期为2021年至2023年;B企业2018年取得高企资格,有效期为2018年至2020年,B企业自2021年起不再具备高企资格。

B企业净资产公允价值为2000万元,截止2022年国家发行的最长期限国债利率为5.31%。B企业待弥补的亏损情况如下表:

二、税收政策

《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号)文件规定:第二十六条,可由合并企业弥补的被合并企业亏损的限额,是指按《税法》规定的剩余结转年限内,每年可由合并企业弥补的被合并企业亏损的限额。

《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税[2018]76号)文件规定:第一条,自2018年1月1日起,当年具备高新技术企业资格的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

《国家税务总局关于延长高新技术企业和科技型中小企业亏损结转弥补年限有关企业所得税处理问题的公告》(国家税务总局公告2018年第45号,以下简称“45号公告”)文件规定:

第一条,2018年具备资格的企业,无论2013年至2017年是否具备资格,其2013年至2017年发生的尚未弥补完的亏损,均准予结转以后年度弥补,最长结转年限为10年。

第三条,企业发生符合特殊性税务处理规定的合并或分立重组事项的,其尚未弥补完的亏损,按照《财政部 国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)和本公告有关规定进行税务处理:(一)合并企业承继被合并企业尚未弥补完的亏损的结转年限,按照被合并企业的亏损结转年限确定......(三)合并企业或分立企业具备资格的,其承继被合并企业或被分立企业尚未弥补完的亏损的结转年限,按照《通知》第一条和本公告第一条规定处理。

三、分析

1. 被合并企业是否具备高企资格的补亏年限分析

依上述45号公告第三条第一款规定,被合并企业具备高企资格年度,以及其具备资格年度之前5个年度发生的待弥补亏损,准予结转以后年度的最长结转年限均按10年确定,不因后期不再具备高企资格而丧失本应延长补亏的优惠。被合并企业后期自不具备高企资格年度开始,所发生的待弥补亏损的可结转年限,按“一般企业”结转年限5年确定。

即:本例中,在不考虑A企业是否具备高企资格的前提下,税法规定的被合并企业B的待弥补亏损结转年限为:2013年至2020年发生的待弥补亏损可结转年限为10年,2021年发生的待弥补亏损可结转年限为5年,具体补亏年限明细如下:

2. 合并企业是否具备高企资格的补亏年限分析

依45号公告第三条第三款规定,合并企业具有高企资格时,其承继被合并企业待弥补亏损的结转年限,按规定最长为10年,不因被合并企业是否具备高企而改变。本例中,因A企业2021年具备高企资格,其承继B企业待弥补亏损的结转年限为:B企业2013年至2020年发生的待弥补亏损可结转年限为10年,B企业2021年发生的待弥补亏损可结转年限依然为10年。

假设本例中B企业条件不变,而A企业始终非高企,则B企业被A合并后,根据45号公告第三条第一款“按照被合并企业的亏损结转年限确定”的规定,可由合并企业弥补亏损的结转年限,依然为前述《补亏年限明细表》中所列示的年限,即:B企业2013年至2020年发生的待弥补亏损可结转年限为10年,B企业2021年发生的待弥补亏损可结转年限为5年。

假设本例中A企业条件不变,而B企业始终非高企,首先A企业2021年具备高企资格之前5个年度(即2016至2020年)发生的待弥补亏损可结转年限为10年;其次,B企业在2022年按税法规定待弥补亏损结转年度为2017年至2021年,可结转年限为5年;在2022年被A企业合并后,根据45号公告第三条第三款“其承继被合并企业或被分立企业尚未弥补完的亏损的结转年限,按照《通知》第一条和本公告第一条规定处理”的规定,B企业可转入合并企业的待弥补亏损的结转年限,按照承继方A企业适用政策,2017年至2021年发生的待弥补亏损可结转年限为10年。

四、本例测算

在本例中,被合并企业B净资产公允价值为2000万元,截止2022年国家发行的最长期限国债利率为5.31% 。

■ 每年可由合并企业A弥补的被合并企业B亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率=2000*5.31%=106.20(万元)。

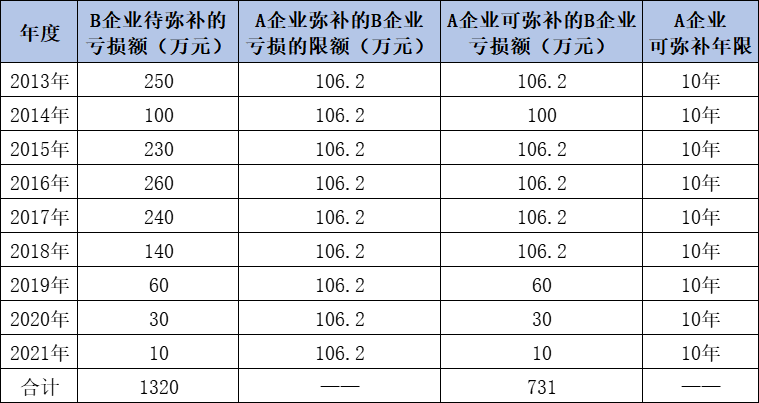

■ 合并企业A可弥补的被合并企业B亏损总额为731万元,具体计算明细如下:

企业在合并重组时,重组任意一方具有高新技术企业资格时,会有不同的弥补亏损结转年限的税收结果,只有准确理解税收政策,才能合法享受税收优惠,做到精准纳税。

作者:中汇开来(河南)税务师事务所高级经理 谷斌霞

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169