近年来,随着中国“走出去”的企业数量的不断增加,企业对境外投资机构分回的利润如何进行企业所得税处理也成为企业税务处理的一个难点。在2017年度以前,企业按照《企业所得税法实施条例》和《财政部 国家税务总局关于企业境外所得税收抵免有关问题的通知》(财税(2009)125号)规定,企业对境外分回的利润只能按照“分国不分项”(以下简称分国抵免法)计算其可抵免境外所得税税额和抵免限额。而《财政部 税务总局关于完善企业境外所得税收抵免政策问题的通知》(财税(2017)84号)规定,自2017年1月1日起,企业可以自行选择“分国不分项”(以下简称分国抵免法)或“不分国不分项”(以下简称综合抵免法),计算其可抵免境外所得税税额和抵免限额。

分国抵免法是指就纳税人从境外各国所取得的收入按不同国家分别计算抵免限额,它是企业以一个国家(地区)为维度计算可抵免境外所得税额和抵免限额。而综合抵免法是在国外来源所得出自多国的情况下,居住国允许纳税人将其全部外国所得加总统一计算抵免限额,已缴纳的全部外国税款在此限额以内者,按实际缴纳数抵免,超过限额者,按限额抵免。它是企业以同一投资架构层级为维度,计算可抵免境外所得税额和抵免限额。采用综合抵免法的企业,位于同一投资架构层级的不同国家(地区)之间的企业盈亏可以相互弥补。

在原先分国抵免法下,企业在不同国家的所得和所缴税额之间形成了一道防火墙,盈利和亏损的不能互相抵补,不同国家的高税率和低税率也不能互相借用抵免限额,使得企业可以抵免的税额大大受限。而调整为综合抵免后,这些问题都将迎刃而解。

接下来我们通过几个案例分析来看一下分国抵免法和综合抵免法两种方法的不同之处。

案例一

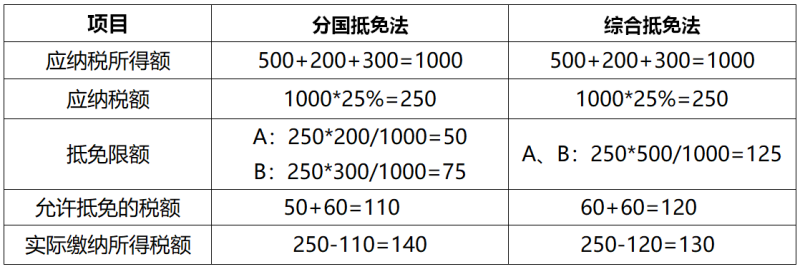

某境内居民企业2022年度的境内的应纳税所得额为500万元(企业所得税税率25%),该企业在A国的应纳税所得额为200万元(已缴纳企业所得税额60万元,企业所得税税率30%),在B国的应纳税所得额300万元(已缴纳企业所得税额60万元,企业所得税税率20%),具体计算过程详见表1(金额单位:人民币万元)

(表1)

从案例1分析可以看出,在此种情况下,选择综合抵免法比选择分国抵免法可以少缴纳企业所得税10万元。

案例二

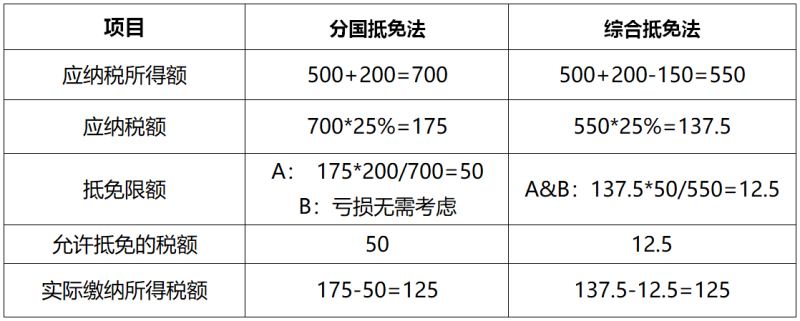

某境内居民企业2022年度境内的应纳税所得额为500万元(企业所得税税率25%),该企业在A国的应纳税所得额为200万元(已缴纳企业所得税60万元,企业所得税税率30%),在B国应纳税所得额为-150万元(未缴纳企业所得税),具体计算过程详见表2(金额单位:人民币万元)

(表2)

从案例2分析可以看出,此种情况下,选择综合抵免法和选择分国抵免法的所得税税负是一样的。

案例三

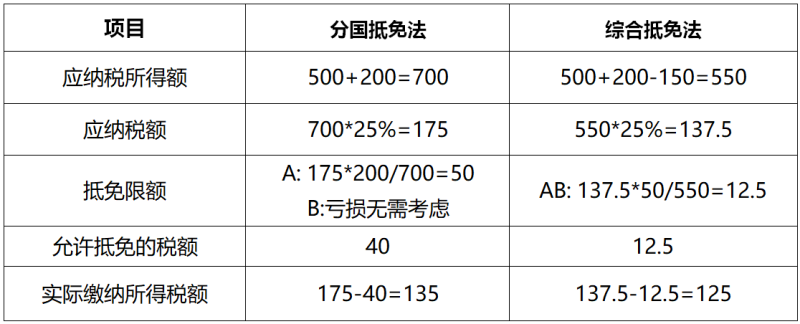

某境内居民企业2022年度境内应纳税所得额为500万元(企业所得税税率25%),在A国的应纳税所得额为200万元(已缴企业所得税40万元,企业所得税税率20%),在B国的应纳税所得额为-150万元(未缴纳企业所得税),具体计算过程详见表3(金额单位:人民币万元)

(表3)

从案例3分析可以看出,在此种情况下,选择综合抵免法比分国抵免法可以少缴纳企业所得税10万元。

从上述3个案例分析我们可以发现,在大部分情况下选择综合抵免法是比较有优势的,能有效降低企业的所得税税负,并且整体计算方式也比较简单。由于实务中境外所得抵免要复杂得多,往往不止上述所列举的几种情形,所以企业在选择抵免计算方式时需要综合各种因素和情况慎重考虑。因为根据财税(2017)84号文件的规定,计算方式一经选择,5年内不得变更。在不同的情况下,抵免方式的选择会对企业的所得税税负产生不一样的结果。通常情况下,在境内居民企业、境外分支机构均有利润的情况下,企业选择综合抵免法整体税负会较低;而在境内居民企业有利润、境外分支机构亏损的情况下,选择分国抵免法反而更利于企业增加抵免额,从而降低企业整体所得税税负。

作者:中汇(宁波)税务师事务所助理 王志超

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169