在现代企业经营发展的过程中,筹资活动是企业不可或缺的基本财务活动之一。筹资活动的形式也是多种多样,特定资产收益权转让及回购作为一种金融创新产品解决了部分企业筹资困难的问题,在企业的营运活动中发挥着日益重要的作用。

一、案例背景

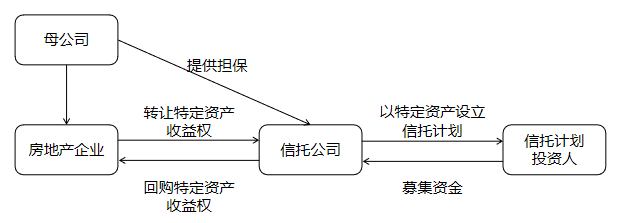

某房地产开发企业为筹集开发项目所需的资金,与信托公司签订《特定资产收益权转让及回购合同》。该企业在清算土地增值税时,房地产开发费用利息支出扣除项目拟按照实际发生金额扣除,并将信托公司开具的增值税利息发票作为金融机构贷款证明提供给主管税务机关。但在沟通过程中,税企双方就《特定资产收益权转让及回购合同》业务性质产生了分歧。该合同主要条款如下:

1.特定资产收益权是指房地产开发企业对其所拥有的国有土地使用权及其在建工程(除已销售部分)特定资产所产生的转让、开发建设、地上新增建筑物以及其他形式的处置而获得的收益。

2.房地产开发企业转让上述特定资产收益权,并按合同约定价款按期回购该特定资产收益权。

3.信托公司发行特定资产收益权集合资金信托计划,并以信托计划资金受让房地产开发企业拥有的特定资产收益权,信托计划期限为24个月。信托计划不成立则合同自动解除。

4.合同生效后,信托公司即拥有特定资产收益权,同时房地产开发企业应按本合同约定履行该特定资产收益权回购义务,在房地产开发企业支付全部回购价款之日起,该特定资产收益权则重新归房地产开发企业所有。

5.信托计划开始后,房地产企业每6个月按信托本金余额*固定比率支付当期回购款,信托公司应提供正规合法的收款票据(实际为利息发票);在向信托公司书面申请后,房地产企业每6个月可以提前支付回购价款以用于冲减信托本金余额。

6.房地产开发公司的母公司以其持有的房地产公司股权,向信托公司提供担保。

7.合同双方的其中一方发生违约情形时,需向对方承担违约责任。

二、业务性质判定

1.从增值税角度分析

笔者认为,以货币资金投资收取的固定利润或者保底利润,应按照贷款服务缴纳增值税。案例中的信托计划项下的《特定资产收益权转让及回购合同》已经明确了房地产公司为回购行为的债务人,信托公司为本次回购行为的债权人,并且约定了债务履行的期限、固定的收益率,信托公司也按照贷款服务的税目开具了增值税普通发票,所以判断业务性质为贷款业务。

2.从企业所得税角度分析

笔者认为,房地产公司根据会计准则账务处理将该项业务界定为信托贷款,且按照非金融企业在生产经营活动中发生的利息支出,在企业所得税前扣除,所以该项业务属于贷款业务。利息支出在企业所得税前扣除时,要考虑取得的贷款是否属于金融机构贷款。与金融机构之间的贷款合同根据贷款资金的来源可以区分为金融机构直接贷款合同和金融机构经办的贷款合同两种:

一般情况下,金融机构直接发放贷款的合同才被认可为金融机构贷款合同。而在实际商业行为中表现形式主要是商业银行提供的贷款,特点是银行和企业建立业务关系,贷款风险由银行承担。所以金融机构贷款产生的利息支出,需要取得金融机构开具的增值税普通发票,直接按贷款利率计算的数额的部分在税前扣除。

而金融机构经办的委托贷款不是由受托金融机构以自有资金直接发放贷款,受托金融机构只承担代发、监督使用、协助收回并从中收取手续费。其实质仍是委托方与资金获取方之间的贷款业务。在实际商业行为中表现形式主要是委托贷款业务,是由委托人提供资金,金融机构经办,向目标企业提供贷款,其特点是三方建立业务关系,贷款风险由委托人承担。所以金融机构经办的贷款产生的利息支出,需要取得委托方开具的增值税普通发票,并按照不超过金融企业同期同类贷款利率计算的数额的部分在税前扣除。

3.从印花税角度分析

笔者认为,在特定资产收益权转让及回购交易项下,受让方仅承担签订合同时约定的固定收益,而不承担资产收益权项下经营风险,并且收益权的转让及回购的价格也与收益权本身的价值变动不产生关联关系,所以此类交易的本质按实质重于形式来判断,应当被视为资金融通业务,即贷款业务。

特定资产收益权转让及回购业务合同符合借款合同税目备注的定义,指银行业金融机构、经国务院银行业监督管理机构批准设立的其他金融机构与借款人(不包括同业拆借)的借款合同,应按照万分之零点五税率缴纳印花税。

4.从法律关系上分析

笔者认为,信托公司设立信托,以募集的信托资金购买融资方持有的股权、债权、不动产等等特定资产的收益权,并由融资方在约定期限内,以“本金+溢价款”的方式回购,并相应提供其他增信措施,在本案例中是以房地产公司的母公司持有股权进行质押作为增信措施。从回购业务的交易结构来看,其实质是信托公司为融资方提供资金,由融资方支付资金占用费或利息,其本质上属于债权投资。金融监管部门也将其归入债权信托进行监管,根据《信托业务监管分类说明》买入返售等特定资产收(受)益权附回购义务的信托产品属于“债权信托”。

且笔者了解到,在部分案例中,法院将资产收益权转让与回购合同认定为贷款合同,认为该合同虽名为收益权转让与回购合同,但其实际目的是向转让方提供融资,并且以交易本金加溢价款回购的方式也与贷款本金、利息计算方式并无二致,故应当认定为贷款合同。

三、总结

实务中不同企业和信托公司签订的《特定资产收益权转让及回购合同》中,约定的条款都不是完全一致,对合同和业务性质的判定应根据实际情况具体分析,并与主管税务机关充分沟通,以达成双方意见的统一。

作者:中汇(天津)税务师事务所经理 李洁

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169