近年来,许多企业存在资金周转困难与融资难的问题,可能存在集团企业向金融机构借款后将所借款资金会分拨给下属单位,并按支付给金融机构的借款利率向下属单位收取用于归还向金融金钩借款利息。在集团企业中实施统借统还在税收政策中实际运用中做以下简单分析。

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕)36号)文件附件3《营业税改征增值税试点过渡政策的规定》第一条第(十九)项第7点规定,统借统还业务中,企业集团或企业集团中的核心企业以及集团所属财务公司按不高于支付给金融机构的借款利率水平或者支付的债券票面利率水平,向企业集团或者集团内下属单位收取的利息,属于免税利息收入。

统借方向资金使用单位收取的利息,高于支付给金融机构借款利率水平或者支付的债券票面利率水平的,应全额缴纳增值税。

统借统还业务,是指:

(1)企业集团或者企业集团中的核心企业向金融机构借款或对外发行债券取得资金后,将所借资金分拨给下属单位(包括独立核算单位和非独立核算单位,下同),并向下属单位收取用于归还金融机构或债券购买方本息的业务。

(2)企业集团向金融机构借款或对外发行债券取得资金后,由集团所属财务公司与企业集团或者集团内下属单位签订统借统还贷款合同并分拨资金,并向企业集团或者集团内下属单位收取本息,再转付企业集团,由企业集团统一归还金融机构或债券购买方的业务。

关于统借统还利息享受增值税免税涉税分析主要概括为三个关键词:(1)“集团企业”;(2)“借贷主体层次”;(3)“借款利率”。

关键词一 “集团企业”

统借统还内的单位必须为集团企业内成员单位。根据《企业集团登记管理暂行规定》(工商企字[1998]第 59 号)的规定,企业集团应当具备下列条件:(一)企业集团的母公司注册资本在 5000 万元人民币以上,并至少拥有5家子公司;(二)母公司和其子公司的注册资本总和在1亿元人民币以上;(三)集团成员单位均具有法人资格。

2018年8月《国家市场监督管理总局关于做好取消企业集团核准登记等4项行政许可等事项衔接工作的通知》(国市监企注[2018]139号)规定,取消《企业集团登记证》核发,强化企业信息公示。企业法人可以在名称中组织形式之前使用“集团”或者“(集团)”字样,该企业为企业集团的母公司。集团母公司应将企业集团名称及集团成员信息通过国家企业信用信息公示系统的“集团母公司公示”栏目向社会公示。本通知下发前已经取得《企业集团登记证》的,可以不再公示。

关键词二 “借贷主体层次”

企业集团统借统还业务根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕)36号)文件规定主要有两种方式。统借统还业务资金的拨付路径,要注意一方面资金取得、收取、归还做到“三个统一”,即由企业集团或者企业集团中的核心企业统一向金融机构借款或对外发行债券取得资金;企业集团统一向使用资金的下属单位收取用于归还金融机构或债券购买方的本息;企业集团统一归还金融机构或债券购买方本息。另一方面,去向和层级分拨资金,即统借方取得资金后,由企业集团或者企业集团中的核心企业分拨给下属单位;或是集团所属财务公司与借款企业签订统借统还贷款合同,将所借入的资金分拨给企业集团或者集团内下属单位。

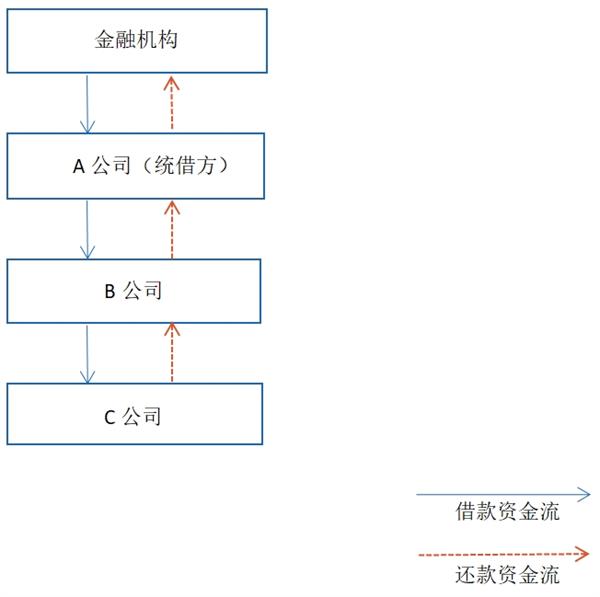

例1:某集团企业中有A公司(母公司),B公司(为A公司子公司),C公司(为B公司子公司),2021年A公司(统借方)向银行借款5000万元,贷款利率5%,借款期限1年。

(1)2021年A公司与B签订借款协议,年利率5%;

(2)2021年B公司再将取得A 公司分拨的借款资金分拨给C公司,同时B公司与C签订借款协议,年利率5%;

借款还款资金流如图:

经分析,A公司与B公司签订的借款协议符合统借统还增值税利息免征增值税。

因为B公司分拨贷款给C 公司不属于一级下属单位分拨,所以B公司与C公司签订的借款协议不符合统借统还增值税利息免征增值税。

关键词三 “借款利率”

利率水平必须一致。统借方向资金使用单位收取的利息,高于支付给金融机构借款利率水平或者支付的债券票面利率水平的,应全额缴纳增值税。即统借统还业务应按不高于支付给金融机构的借款利率水平或者支付的债券票面利率水平执行,统借方支付的利率与资金使用方支付统借方的利率应保持一致。

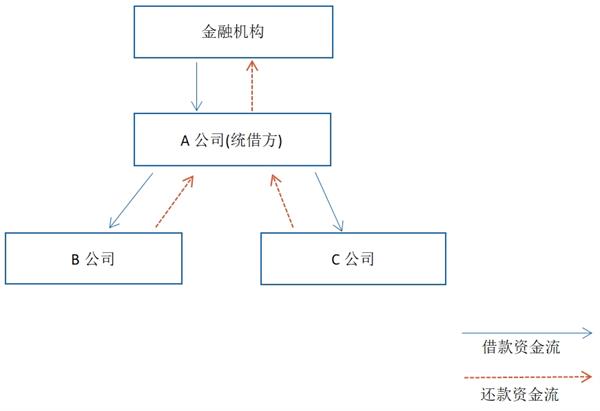

例2:某集团企业中有A公司(母公司),B公司(为A公司子公司),C公司(为A公司子公司),2021年A公司(统借方)向银行借款5000万元,贷款利率5%,借款期限1年。

(1)2021年A公司与B签订借款协议,年利率6%;

(2)A公司与C签订借款协议,年利率5%;

借款还款资金流如图:

经分析,因为A公司分拨贷款给B公司贷款利率6%高于A公司向金融机构贷款利率5%,所以A公司与B公司签订的借款协议不符合统借统还增值税利息免征增值税。

A公司分拨贷款给C公司贷款利率为5%与A公司向金融机构贷款利率一致,A公司与C公司签订的借款协议符合统借统还增值税利息免征增值税。

现阶段,集团企业为了解决下属单位资金周转问题,向金融机构贷款分拨给下属单位之间收取的利息若要符合统借统还利息免征增值税必须同时符合现行税收政策规定要求:1.属于集团内单位;2.借款双方属于集团企业内统借方直接分拨贷款给资金需求方,不能通过集团企业内其他单位向统借方借款再进行转贷给资金需求方并且贷款资金流向与还款资金流向需符合拨付路径规定;3.集团内单位拨付资金贷款利率需与金融机构贷款利率一致。

温馨提示:若符合统借统还利息享受免征增值税需开具增值税普通发票,税率栏次为免税。

作者:中汇税务师事务所(江西)有限公司经理 陶乃坤

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169