最近新《公司法》颁布实施后,企业可以用资本公积弥补亏损,那结合原先的规定,企业目前可以用实收资本和资本公积去弥补亏损。对于这类企业减资弥补亏损的问题,究竟应该如何进行所得税处理一直是存在争议的问题,大家尝试寻求一个答案。

最近,我也看到了一些律师、税务师从法律和会计角度对于这个问题进行了分析,结论也各异。但是,我总体的感觉是,有些最后分析问题得到的结论总是隔靴搔痒,没有触及问题的核心。所以,我最近在思考这个问题的时候,其实也在想另外一个问题,就是针对复杂的财税问题,我们研究问题的方法论问题。任何一个学科都是一样,如果你不能不断地发展、完善和升级自己研究问题的工具和方法,总是那样洋洋洒洒的对比分析,然后就主观的根据自己的分析下一个结论,似乎说服别人接受自己的结论,这种粗糙的研究方法实际往往不能解决任何问题。

比如,对于企业用实收资本、资本公积去弥补亏损是否要缴纳企业所得税问题,你只是把《公司法》层面的历史沿革、资本公积的法律、财务的定义进行分析,如果仅仅是停留在这个层面,是根本没有办法得到任何结论的。因为《公司法》层面对于减资补亏以及会计层面对于减资补亏的处理,都是基于它们各自的目的,人家并不是来解决税法层面的问题的。所以,单从《公司法》层面和会计层面去总结、概括和提炼,是不可能解决减资补亏是否要交税的问题。这就是研究问题的方法论层面出现了错误,和自然科学一样,研究方法错了,自然就不可能得到结论。

所以,我们在这篇文章中尝试和大家展现另外一个研究这类财税问题的方法论问题。我们认为,在复杂财税问题的研究中,要学会用自然科学的研究方法,即对于任何的复杂财税问题,我们可以采取如下研究方法:

1、降维思维:这是数学研究中针对复杂问题的常用研究方法,我们在财税问题研究中也需要有这种思维,把复杂问题进行降维,聚焦于我们熟悉和有成熟规则的简单问题进行聚焦研究;

2、模型构建思维:对于一些税收问题,我们可以通过构建简单模型的方式进行研究。因为模型研究中,通过将税收文件背后的运作规则转化为参数定义和运算规则,那问题的研究就具有非常强的严谨性和逻辑一致性,而不会出现那种你洋洋洒洒地写一大堆东西,然后就得出了自己的结论,别人也不知道你写的东西就直接跳跃到你的结论究竟是什么规则。这样,大家没法去检验和质疑。而通过模型构建的思维,将财税问题的研究数学化,则从研究假设、参数定义、规则定义到最后的结论获取,大家就可以有一个明确的讨论基础,争议点在哪,正确错误在哪,会有清晰讨论轨迹,大家才可以知道我质疑应该质疑什么,哪些是错误的,如果你不能发现错误,那对于他得出的结论你就应该接受。这种才是科学的研究方法。

下面,我们就尝试用这种研究方法来研究企业用实收资本(包括资本公积)弥补亏损的所得税问题。

第一步:

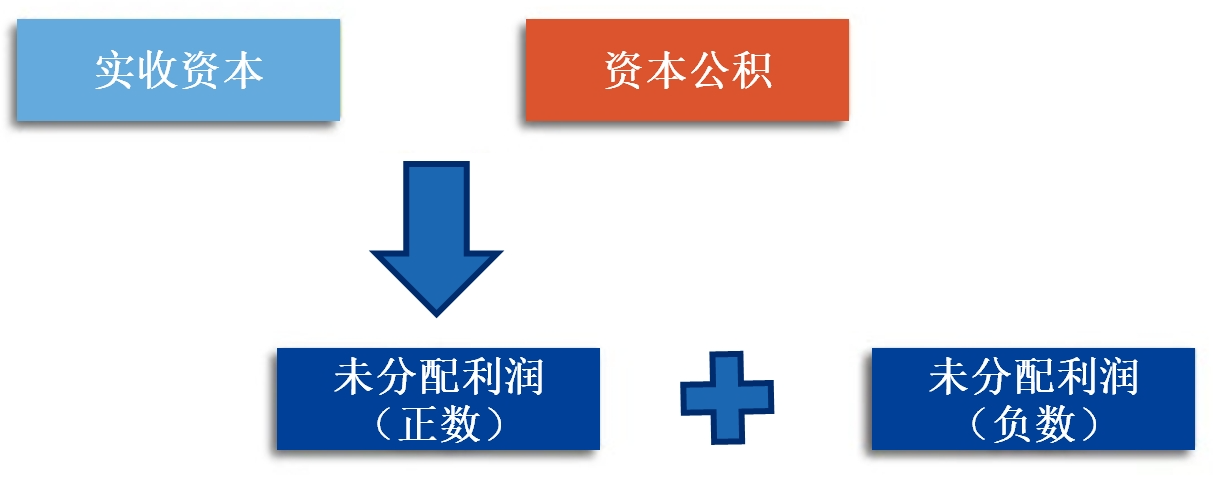

降维思维:虽然我们讨论的是企业用实收资本(包括资本公积)弥补亏损,它可以是弥补税法5年内的亏损,也可能是弥补税法5年前的亏损,但核心的问题是这样的步骤:

第一步应该是先将实收资本和资本公积调整到未分配利润作为一个正数,然后用这个正数的未分配利润和先前负数的未分配利润相抵消,从而产生弥补亏损的效果。所以,通过这一步的分析,我们可以进行降维处理,即未分配利润的正数和负数抵消的问题,这个弥补亏损的问题,是规则内已经明确的问题,5年内的如何弥补、5年前的如何弥补税法已有明确规定。所以,我们把这个因素先剔除出去。降维后,我们研究企业用减资的方式弥补亏损的所得税问题,核心应该是聚焦于:

企业将实收资本、资本公积转化为未分配利润这个环节的所得税处理问题。而对这个问题进一步明确是股东已经将资金投入到法人公司后,只是法人公司将实收资本和资本公积换了一个科目,摆到了未分配利润这个科目,聚焦于这种动作的所得税处理问题。

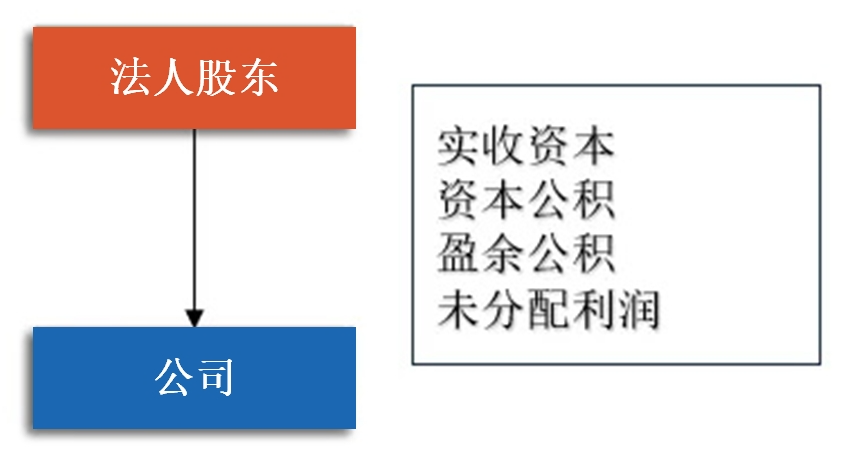

明确了这个研究问题的核心,我们就开始构建一个简单的模型去分析。法人公司的股东有公司股东和自然人股东,但是鉴于自然人股东存在经济性重复征税问题(加之目前自然人股东一些资本公积转增的处理规定还存在瑕疵),所以,我们为了更加聚焦问题,就构建一个法人股东——法人公司的研究模型来分析这个问题:

第二步:

我们对于模型的参数要进行准确的界定。大家一定要注意,《公司法》和财务层面的资本公积、未分配利润和我们税法上的定义是存在差异的。我们税法上,实际上只有两个概念:

股东投入的钱

要么是在实收资本中,要么是在资本公积-资本溢价中。

公司赚取的钱

公司赚的钱按照税法规定该免税就免税,该缴税就缴税,最后都是形成税法上的未分配利润,这部分未分配利润在分配给股东时都计算为税后股息。所以,税法上的税后未分配利润涵盖了《公司法》和财务层面的未分配利润、盈余公积和资本公积中的其他资本公积。本身盈余公积就是来源于税后未分配利润,同时对于公司比如接受捐赠的资金、财政补贴进入了资本公积-其他资本公积,这些都属于税收上的应税收入,都是按规定完税的。

所以,在明确了参数的定义后,我们又进行了第二次降维,因为资本公积-其他资本公积在我们税收上实质已经是未分配利润了,当时已经参与到税收弥补亏损的计算中了,只是在财务和法律上放入了不同的科目,现在只是再放回来,在税法层面还是在税法未分配利润的这个大池子中的,所以,就不产生任何所得税问题。因此,我们进一步降维后,就聚焦到研究:

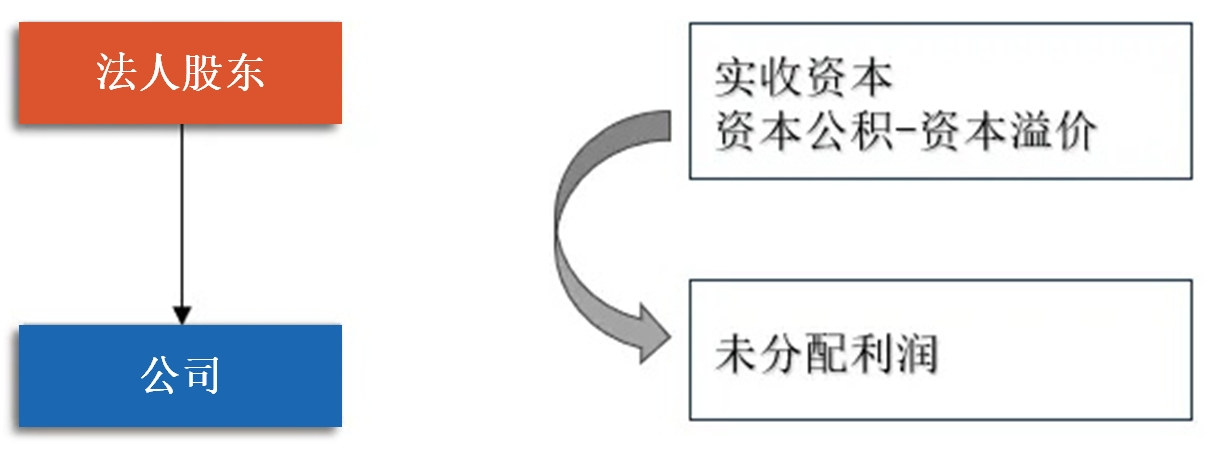

法人股东将原先投入到公司的实收资本和资本公积-资本溢价调整到未分配利润这个行为,究竟产生什么样的所得税问题?聚焦到这个问题后,我们要把现行企业所得税相关法律法规转化为模型运算规则:

1、法人股东投入到公司的钱,不管是进入实收资本还是资本公积,都计算为法人股东对公司投资的计税基础;

2、公司赚取的利润,必须在公司层面缴纳25%的企业所得税后形成会计未分配利润;

3、公司未分配利润向法人股东分配股息,法人股东免税,同时不减少法人股东对公司投资的计税基础;

4、公司在清算环节,法人股东取得的清算资产中,相当于未分配利润的部分要计算为免税股息所得(财税【2009】60)。同样,在公司减资环节(部分清算),法人股东取得减资的资产中,相当于被投资企业未分配利润按减少实收资本比例计算的部分也要确认为免税的股息所得(国家税务总局2011年34号公告);

5、企业用资本公积-资本溢价转增实收资本,法人股东不确认股息所得,也不增加长期股权投资的计税基础(国税函【2010】79);

6、企业用未分配利润转增实收资本(包括资本公积-资本溢价),法人股东要确认为免税的股息所得,同时增加其对公司的股权投资的计税基础。

要注意,我们上面根据我国《企业所得税法》规定总结出来的模型运算规则是非常重要的,这个是我们后面构建模型,用于具体问题分析,能够得出什么样结论的基础。因此,很重要的一点大家要意识到,如果不同国家在上述问题中的运算规则不一样,那同样的问题,不同国家推导出来的结论也会不一样。这也是我们在做国别企业所得税研究中经常容易犯错误的地方,就是忽略不同国家企业所得税底层基础规则的差异,直接看他们的某个问题的处理结论就得出我国做法正确或错误,这个都是不科学的。

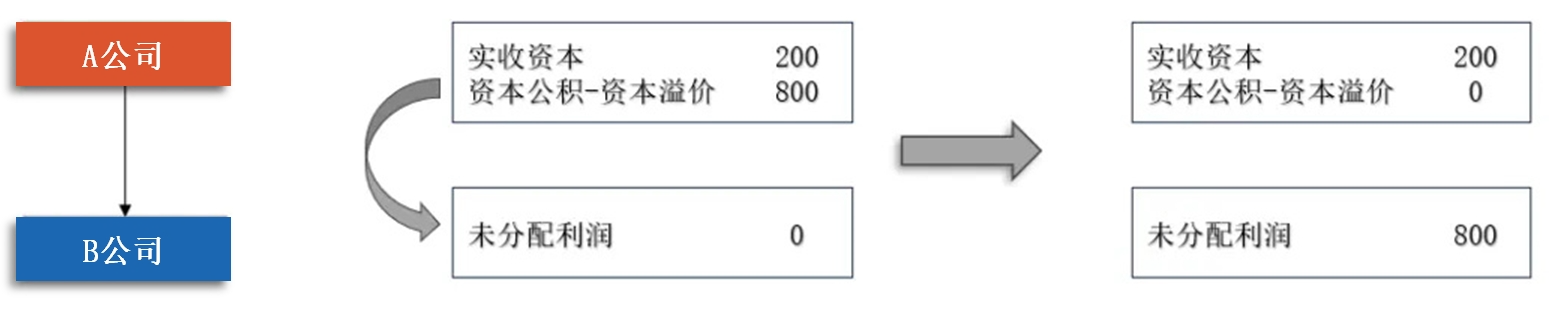

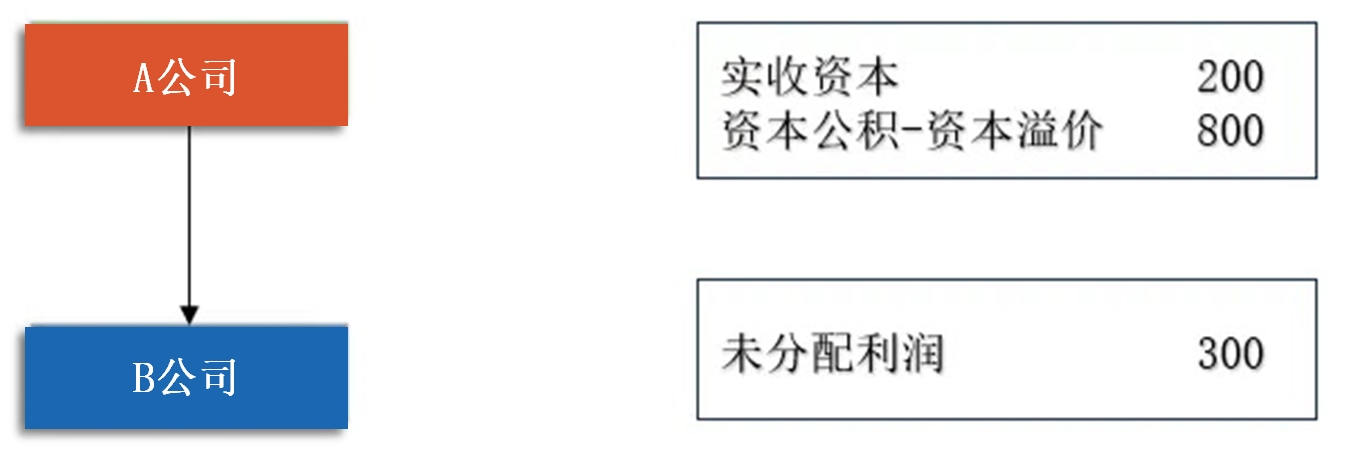

所以,明确了上述模型运行规则,我们就通过构建一个模型案例进行分析,假设A公司投资1000万成立了B公司,其中200万进入实收资本,800万进入资本公积-资本溢价:

那我现在做的动作是,把资本公积-资本溢价800万挪到未分配利润中,这个会产生什么样的所得税问题?

我们看到,如果仅仅看所有者权益,那么把资本公积-资本溢价800万挪到未分配利润中,所有者权益是没有发生任何变化的。所以,我看有人的文章就是写了公司法一大堆的分析,最后结论是“对形式减资弥补亏损的更为合适的税务处理,系应将其视为对资产负债表所有者权益科目下的‘实收股本’与‘未分配利润’两个科目的数字调整,进而公司和股东均不产生任何所得,无需缴纳相应的所得税”,这种结论是站不住脚的,你所谓的合适不合适,只是一种自我主观观点的劝慰,而不是基于严谨方法分析而得出结论。因为,你根本没有细化到去研究,“实收资本”、“资本公积-资本溢价”和“未分配利润”这两大不同的科目,在我国企业所得税的税收属性上是存在实质差异的。

我们可以来看一下,如果A公司投资1000万到B公司,A对B长期股权投资的计税基础是1000万,此时如果直接清算,B没有清算所得,A投资成本收回也没有任何投资所得或损失,这个很清晰。

我们让模型进一步演化,A公司投资到B公司的1000万,B赚了400万的钱,缴纳了100万的企业所得税后,未分配利润是300万:

此时,我们知道,B公司的资产总额是1300万,净资产(所有者权益)也是1300万。同时,A公司对B公司长期股权投资的计税基础还是1000万。此时,如果B公司清算,则向A公司分配资产是1300万,按照目前模型运算规则(财税【2009】60号文):

300万属于股息所得,A公司免税;

剩余1000万属于股权转让收入,减去对B公司长期股权投资成本1000万,此时A公司清算所得为0。

所以,这个基本结论就很清晰了,即对于法人股东而言,当我把钱投资到下面的公司时,公司在清算环节向我分配的资金只有两部分:一部分是我原始投入的钱,另一部分是公司赚取已经完税的钱,这部分钱是免税的。所以,正常情况下,公司清算环节,法人股东确认的清算所得一定是零。这就是目前我国企业所得税这一套规则在运行中能够得到的结果。当然,这个结论可能产生漂移,是因为我们对于亏损弥补有限制,对于免税股息所得有限制(比如持有上市公司股息所得免税必须持股超过12个月),这个属于特殊规则产生的漂移,可以忽略。

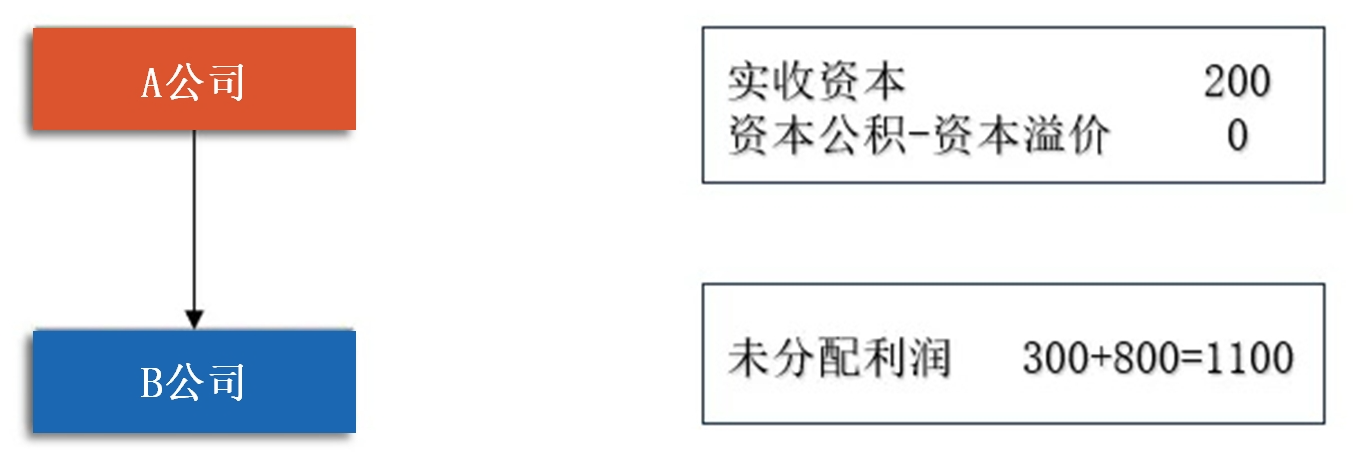

那现在,我们来演示一下,这里,我将资本公积-资本溢价800移到未分配利润中:

我们要注意,我们研究模型的前提就是法人股东在公司设立后,仅仅是将实收资本和资本公积-资本溢价转移到未分配利润这个模型。

那我们来看一下,我们将资本公积-资本溢价800转移到未分配利润,未分配利润从300变到了1100。此时,B公司总资产和净资产都还是1300。而且,A公司对B公司的投资成本还是1000。

此时,B公司是否产生所得税问题呢?你不能仅仅从B公司净资产没有发生变化就得出结论说没有任何所得税问题。因为,基于我国目前企业所得税的规则:

1、资本公积-资本溢价是属于股东投入,按照国税函【2010】79号文的规则,这部分转增时不计算为免税股息所得,不增加长期股权投资计税基础。在清算环节,这部分也不计算为免税股息所得做剔除的。

2、但是,未分配利润科目的税收属性是完全不一样的,转增环节要确认为免税股息所得,要增加法人股东对公司长期股权投资的计税基础。在清算环节,这部分要计算为免税股息所得剔除的。

所以,“资本公积-资本溢价”和“未分配利润”在我国企业所得税法中的税收属性完全不一样,我们就要考察这种不一样对模型运行结论的影响。

回到模型中,我们看到,如果A公司不改变资本公积-资本溢价,则产生的结果是B公司赚取400的利润,缴纳了100的企业所得税,形成了300的未分配利润。在清算后,A法人股东确认的清算所得为0,这个运行结论是符合我们的税法规则的,即利润只是在B公司层面缴纳了企业所得税,不会在法人公司层面重复缴纳企业所得税,也没产生额外亏损问题。

此时,我们如果在B公司赚取了400万的利润,缴纳了100的企业所得税形成了300的未分配利润后,仅仅是将资本公积-资本溢价转到未分配利润中,形成未分配利润是1100万元;

我们首先假设定义的规则是:这个转移没有任何所得税问题,此时我们立刻启动模型的运算,根据我们上面定义的运算规则,看模型运行后最终得到的是什么样的结果:

我们要知道未分配利润在清算中的税收属性是要确认为免税的股息所得的,此时清算结论就是:

1、 A公司分得的1300万清算资产中,1100万要确认为免税的股息所得;

2、 A公司剩余的200万资产扣除他原始的1000万投资成本,要确认800万的股权转让损失。

这里大家一看就发现了问题,因为我虽然仅仅是将资本公积-资本溢价转到未分配利润中,但是由于在模型运算中,“资本公积-资本溢价”和“未分配利润”的税收属性不一样,模型运算后就得到了A公司清算出现了800的投资损失,这就出现错误了。因为按道理,我只是将资本公积-资本溢价换个科目放,净资产没变化,那清算也不应该出现清算所得或损失。但实际模型运行得到的结果却不是你想要的,出现了我们意想不到的情况,就是法人股东层面清算出现了投资损失,这就产生少交税问题了。那我们假设定义的这个规则就不正确。

下面,我们就改变规则定义,即“企业将资本公积-资本溢价转移到未分配利润中,法人公司需要按照税前利润缴纳企业所得税”,我们此时再立刻启动模型的运算,根据我们上面定义的运算规则,看运算最终得到的是什么样的结果:

第一步:B公司800的所得需要按25%缴纳企业所得税,最终缴纳200的企业所得税,未分配利润是900万(300+600),净资产变为1100万;

第二步:B公司清算环节,A公司取得的1100万清算资产中,属于免税股息的部分是900万;

第三步:剩余的部分,A公司取得的清算资产收入是200万,减去其对B公司的投资成本1000万,确认800万的投资转让损失。

这时候,你看我们改变了资本公积-资本溢价转换为未分配利润的运算规则,我们运行模型后得到的结果是,B公司层面确认800的所得,但是清算后A公司层面确认800的损失,这样最终在股东和公司层面相抵后,A公司设立B公司赚取的400万利润,还是只在B公司层面缴纳了100的企业所得税,在整个公司和股东层面没有产生重复征税问题。所以,我们定义“企业将资本公积-资本溢价转移到未分配利润中,法人公司需要按照税前利润缴纳企业所得税”这个运算规则,模型得到的结论是符合我们不重复征税的规则的。因此,这个运算规则才是正确的。

当然,大家可以尝试着将实收资本调整到未分配利润,同样用我们构建的模型和规则进行分析,结论也是一样的,即企业将实收资本调整到未分配利润中用于弥补亏损,也一样要在企业层面确认税前利润先缴纳企业所得税,这样模型运算得到的结果才正确,否则也会出现少交所得税问题。

所以,我们上面展示的就是一个财税问题分析的方法论问题,这种基于降维思维和模型构建的研究方法,使得我们对于复杂财税问题的研究能够聚集到核心点上。我们的研究没有先入为主的观点,而是通过客观的根据我国企业所得税的规则,构建分析模型,对于这个问题的不同观点,基于现行规则去看模型运行的结果是否符合我们整体不重复征税的这个基本原则,如果符合就支持这种观点,如果不符合则剔除这种观点,这样的研究方法才能使财税问题的研究更加科学合理。

同样,我们也要提醒大家在开展国别企业所得税法研究中也一样,比如研究我国资本公积-资本溢价转为未分配利润是否缴纳企业所得税,不能简单的去比较比如美国、法国他们对于资本公积-资本溢价转为未分配利润是怎么做的,从而就得出结论我国应该怎么做,这种研究方法是错误的。你要有构建模型的思维,去关注这些模型背后,基础运行规则层面,我国和其他国家之间是否存在差异,比如美国的联邦所得税和我国一样,也是避免在法人公司所得税层面避免重复征税,但由于美国没有类似中国这个注册资本金公示制度,所以在美国税法规则中,对于法人公司的同比例减资行为,那就视同为股息分配,而不是按减资做税务处理。同时,对于利润分配行为,美国税法是即使该公司累计未分配利润为负数,只要当年赚取的未分配利润为正数,分配金额只要小于等于当年的税后利润,仍然视同为股息分配。这些基础制度背后运行规则上的差异,就会导致同样的问题在不同运行规则层面得出的结论就不一样。但大家最终的目标是一致的,就是各项基础规则要在各种复杂场景中,我模型运行产生的结果,在法人所得税制度中,所得只在公司层面被征一次税,不能征两次或多次而产生重复征税问题,也不能出现不同层面盈亏抵消出现不征税问题。

作者:中汇税务集团全国技术总监/合伙人 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169