最近,经常看到网上有这样一些纳税人的投诉,企业和上游正常有业务往来,取得了增值税进项税发票并已经抵扣进项税,但是上游企业经营不善跑路未缴税、涉诉账户冻结无法缴税、抑或老板限高企业破产未缴税,税务局直接找到下游企业,强制要求下游企业把取得这些企业开具的增值税专用发票已经抵扣的进项税转出补税。

我们认为,这种做法是非常不合理的。同时,国家税务总局《国家税务总局关于异常增值税扣税凭证管理等有关事项的公告》(国家税务总局公告2019年第38号)的处理方法实际上在很大程度上不合理强加给了下游企业无法承担的责任。

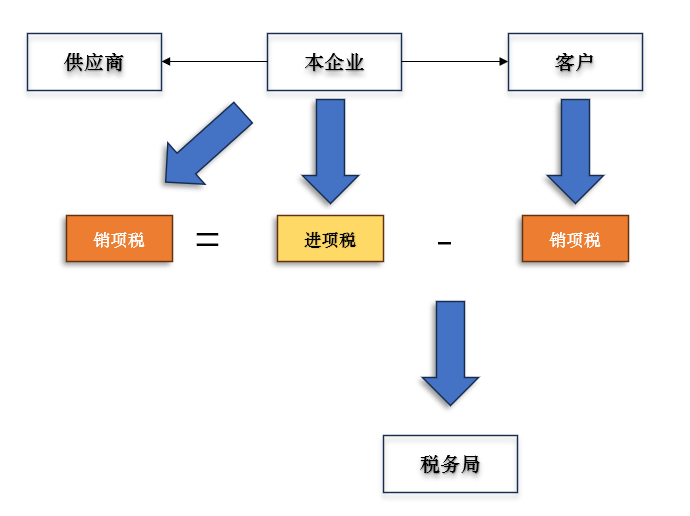

从我国增值税的制度设计来看,作为每个中间环节的增值税一般纳税人而言,在销售产品和提供服务的过程中向客户收取的款项里面包含两块:不含税收入+销项税,这个销项税是客户承担的。同时,在采购产品和服务的过程中会向上游支付:不含税成本+进项税,要注意的是,这个进项税实际是企业提前支付给销售商品和服务的供应商的。而作为增值税一般纳税人的义务就是把销售商品提供服务从客户那边代收的销项税,减去在采购环节支付给上游的进项税之间的差额,作为应交增值税支付给国家。

作为本企业,抵扣的进项税实际上是自己真金白银提前垫付出去的钱,以这种制度安排来实现国家增值税按实际增值额征税的安排。作为本企业垫付给上游供应商的进项税就是上游供应商销售商品、提供服务中的销项税。

所以,从这个增值税制度来看,作为本企业业务是完全真实的,自己也真金白银把进项税给了上游供应商企业。对于付给上游的这部分增值税,应该是上游供应商负有义务将这笔税款缴入国库。而上游供应商企业是否缴纳增值税,这个增值税的监管义务按照《税收征管法》规定不是税务机关的管理职责吗?上游供应商生意失败、老板走逃、失联等原因,没有把真金白银的增值税交给国家,这个责任让本企业来承担,这从哪个角度来讲也说不过去。

所以,我们以前就提出过,在我国后期《增值税法》的立法中一定要考虑一个非常重要的制度性安排,就是对应增值税进项税发票这个制度中纳税人进项税抵扣权的保护问题。这就和《票据法》确立的“见票即付”的类似制度安排一样,要使我国增值税制度稳定运行,立法中大家要有一个基本的信任基础。作为本企业业务完全真实,为了配合国家增值税制度安排,真金白银把进项税给了上游,从而来实现按实际增值额缴纳增值税,结果钱给了上游企业,上游企业跑路了,交不了税了,就不认可真金白银给出去的税款,让其再交一次,这个完全将上游增值税纳税人的税收管理中的责任全部转嫁给下游受票企业承担,肯定是不合理的。所以,我们在后期《增值税法》的立法中肯定要慎重考虑这个问题。

综上所述,这里有一个国家税收利益保护和纳税人进项税抵扣权保护的权衡问题,这个也直接影响到我国增值税立法中贯彻行政中的基本信赖保护原则。

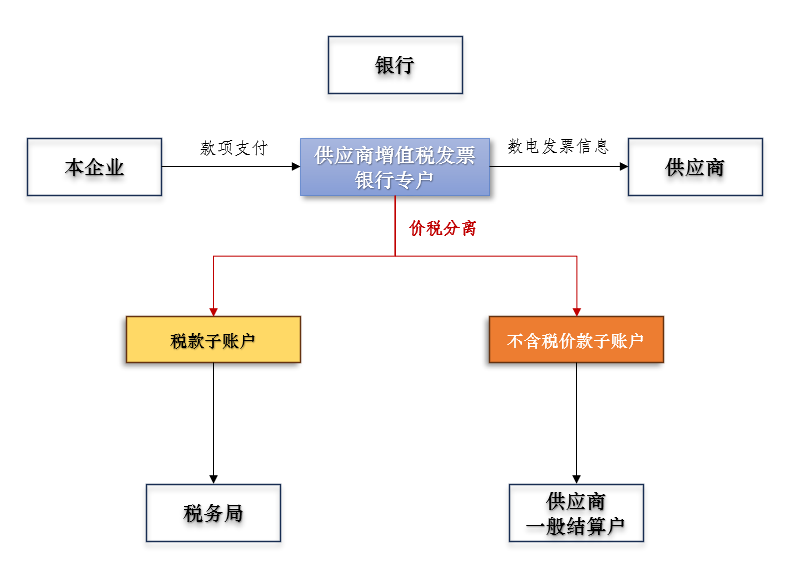

这个问题究竟该怎么办。我们认为,经济运行中很多的信息不对称问题,我们要用科技的手段和征管制度性安排去消除信息不对称来解决这类问题。比如,国家税务总局可以探索和人民银行、金融监管总局在我国增值税制度中建立一个专门的增值税一般纳税人银行账户结算制度去处理:

1、税务总局联合金融监管部门对所有增值税一般纳税人在银行开设一个专门的增值税发票银行结算专户。

2、这个增值税发票银行结算专户里面有两个子账户:税款子账户+不含税价款子账户。

3、供应商在这个增值税发票结算专户收到款项后,通过对应结算信息将增值税数电专票的电文信息传递给银行,银行根据和结算企业付款信息比对,自动把供应商在这个账户里面收取的对应款项分离到税款子账户+不含税价款子账户。其中,对于分离到不含税价款子账户的金额,企业可以直接提现到自己的一般结算户使用。但税款子账户里面的金额,只能根据企业后期销项税-进项税计算的金额向税务机关缴纳增值税,不能做其他支付用途。这个在目前我国金融和税务信息化水平都已经很发达的情况下完全可以实现。

4、对于企业而言,采购商品、劳务支付取得增值税专票,只要支付的价款是进这个专户的,除非有虚假业务等特殊情况,增值税进项税抵扣权必须得到立法上的绝对保护,以建立我们增值税制度中的基本信赖保护原则。同时,这也契合了国家税务总局《国家税务总局关于纳税人对外开具增值税专用发票有关问题的公告》(2014年第39号)文件的要求。即利用金融科技的手段进行这样的制度安排,能很大程度上消除很多信息的不对称。此时,上游供应商增值税再出问题那基本都是2014年第39号公告中所称的虚增增值税进项税额偷逃税问题,就不影响下游纳税人的进项税抵扣权。

5、增值税发票银行结算专户的税款子账户留存的金额根据现行增值税制度安排,要么符合留抵退税的,凭税务机关证明可以提取到企业一般结算户,不符合留抵退税的,企业注销环节这个子账户金额直接入税务局税款账户。

6、后期在《增值税法》的立法中,考虑对这类账户留存的增值税款给予法律上的性质界定。即这部分下游给上游企业的增值税进项税,究竟是属于上游企业的资金,还是属于上游企业只是暂时代收为国家暂时保管的资金,并在此基础上将这个银行账户留存的资金与企业破产和债务清偿中的其他法律关系给一个清晰的界定。

作者:中汇税务集团全国技术总监/合伙人 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169