根据我国税法规定,国家需要重点扶持的高新技术企业可以享受减按15%的税率征收企业所得税的优惠政策。我国税法同时规定,企业从事农林牧渔项目、国家重点扶持的公共基础设施项目、符合条件的环境保护、节能节水项目、符合条件的技术转让项目等项目所得可以享受免征或减征企业所得税的优惠。那么,当高新技术企业同时存在可以享受免征或减征企业所得税的项目所得时,是否可以叠加享受相关企业所得税优惠(即减征企业所得税的项目所得按照15%的税率享受减征优惠)呢?根据国税函[2010]157号的相关规定,居民企业取得中华人民共和国企业所得税法实施条例第八十六条、第八十七条、第八十八条和第九十条规定可减半征收企业所得税的所得,是指居民企业应就该部分所得单独核算并依照25%的法定税率减半缴纳企业所得税。故而,当高新技术企业同时存在可以享受免征或减征企业所得税的项目所得时,需要对叠加享受减免优惠的部分进行抵减。下面,本文将结合案例为大家讲解高新技术企业应如何正确计算叠加享受减免税优惠金额。

案例一:某高新技术企业A公司2023年度的纳税调整后所得为9,500万元,其中符合条件的一般技术转让项目所得为6,500万元,A公司当年无未弥补亏损,也没有抵扣应纳税所得额、抵免所得税额和境外抵免等事项,问:2023年度A公司实际应纳所得税额是多少?

一、分析计算过程

案例中,A公司2023年度的纳税调整后所得为9,500万元,其中免税项目所得为500万元,减半项目所得为6,000万元,故而2023年度A公司纳税调整后所得扣除减免税项目所得后的所得(以下简称“正常经营所得”)为9500-500-6000=3,000万元。我们对A公司2023年度的各类所得分别计算应缴纳的企业所得税,其中:正常经营所得3,000万元可以适用高新技术企业优惠税率(减按15%)计算缴纳企业所得税,其应纳所得税=3,000×15%=450万元;免税项目所得500万元无需缴纳企业所得税;减半项目所得6,000万元则按照25%的法定税率减半缴纳企业所得税,即6000×25%×50%=750万元;2023年度A公司实际应纳所得税额=450+0+750=1,200万元。

二、填写纳税申报表

1、计算所得减免

根据《中华人民共和国企业所得税实施条例》的相关规定,一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。2023年度A公司符合条件的一般技术转让项目所得为6,500万元,其中免税项目所得为500万元,减半项目所得为6,000万元,故A107020表中的减免所得额为500+6000×50%=3,500万元。

2、计算应纳税所得额

应纳税所得额=纳税调整后所得-所得减免-弥补以前年度亏损-抵扣应纳税所得额=9500-3500-0-0=6,000万元。

3、计算应纳所得税额

应纳所得税额=应纳税所得额×税率(25%)=6000×25%=1,500万元。

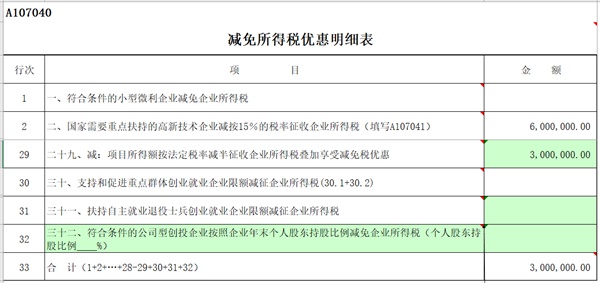

4、计算减免所得税额

在A107040表中,我们需要填写两个栏目的金额:

一是表格第2行“二、国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税”对应金额,该金额取自A107041表的第31行“十、国家需要重点扶持的高新技术企业减征企业所得税”,减征企业所得税金额=6000×(25%-15%)=600万元;

二是表格第29行“二十九、减:项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”对应金额,该金额即本文讲述的重点内容—叠加享受减免税优惠金额。根据A107040表的填表说明,叠加享受减免税优惠金额的计算公式为:“A=需要进行叠加调整的减免所得税优惠金额;B=A×[(减半项目所得×50%)÷(纳税调整后所得-所得减免)];叠加享受减免税优惠金额=A和B的孰小值。”在本案例中,A=6000×(25%-15%)=600万元;B=600×[(6000×50%)÷(9500-3500)]=600×[3000÷6000]=300万元;由于A>B,故叠加享受减免税优惠金额取B值,即300万元。

减免所得税额=减征企业所得税金额-叠加享受减免税优惠金额=600-300=300万元。

5、计算应纳税额

应纳税额=应纳所得税额-减免所得税额-抵免所得税额=1500-300-0=1,200万元。

6、计算实际应纳所得税额

实际应纳所得税额=应纳税额+境外所得应纳所得税额-境外所得抵免所得税额=1200+0-0=1,200万元。

2023年度A公司企业所得税年度纳税申报表部分表格的数字填报如下:

案例二:某高新技术企业A公司2023年度的纳税调整后所得为4,500万元,其中符合条件的一般技术转让项目所得为6,500万元,A公司当年无未弥补亏损,也没有抵扣应纳税所得额、抵免所得税额和境外抵免等事项,问:2023年度A公司实际应纳所得税额是多少?

一、分析计算过程

案例中,A公司2023年度的纳税调整后所得为4,500万元,其中免税项目所得为500万元,减半项目所得为6,000万元,故而2023年度A公司正常经营所得为4500-500-6000=-2,000万元。我们对A公司2023年度的各类所得分别计算应缴纳的企业所得税,其中:正常经营所得-2,000万元,这里需要注意,当高新技术企业当年纳税调整后所得大于当年所得减免但小于当年减免税项目所得时,负数的正常经营所得可以按25%的法定税率抵减其他项目所得对应的应纳所得税,其可抵减的所得税金额=-2,000×25%=-500万元;免税项目所得500万元无需缴纳企业所得税;减半项目所得6,000万元按照25%的法定税率减半缴纳企业所得税,即6000×25%×50%=750万元;2023年度A公司实际应纳所得税额=0+750-500=250万元。

二、填写纳税申报表

1、计算所得减免

2023年度A公司符合条件的一般技术转让项目所得为6,500万元,其中免税项目所得为500万元,减半项目所得为6,000万元,故A107020表中的减免所得额为500+6000×50%=3,500万元。

2、计算应纳税所得额

应纳税所得额=纳税调整后所得-所得减免-弥补以前年度亏损-抵扣应纳税所得额=4500-3500-0-0=1,000万元。

3、计算应纳所得税额

应纳所得税额=应纳税所得额×税率(25%)=1000×25%=250万元。

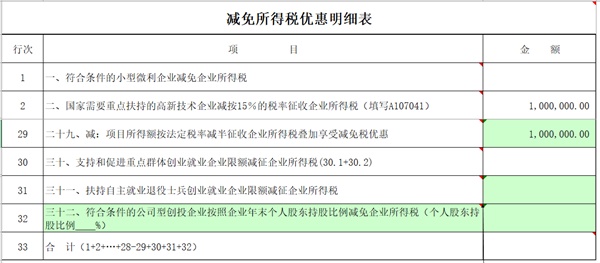

4、计算减免所得税额

在A107040表中,我们需要填写两个栏目的金额:

一是表格第2行“二、国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税”对应金额,该金额取自A107041表的第31行“十、国家需要重点扶持的高新技术企业减征企业所得税”,减征企业所得税金额=1000×(25%-15%)=100万元;

二是表格第29行“二十九、减:项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”对应金额。根据A107040表的填表说明,在本案例中,A=1000×(25%-15%)=100万元;B=100×[(6000×50%)÷(4500-3500)]=100×[3000÷1000]=300万元;由于A<B,故叠加享受减免税优惠金额取A值,即100万元。

减免所得税额=减征企业所得税金额-叠加享受减免税优惠金额=100-100=0万元。

5、计算应纳税额

应纳税额=应纳所得税额-减免所得税额-抵免所得税额=250-0-0=250万元。

6、计算实际应纳所得税额

实际应纳所得税额=应纳税额+境外所得应纳所得税额-境外所得抵免所得税额=250+0-0=250万元。

2023年度A公司企业所得税年度纳税申报表部分表格的数字填报如下:

案例三:某高新技术企业A公司2023年度的纳税调整后所得为2,500万元,其中符合条件的一般技术转让项目所得为6,500万元,A公司当年无未弥补亏损,也没有抵扣应纳税所得额、抵免所得税额和境外抵免等事项,问:2023年度A公司实际应纳所得税额是多少?

一、分析计算过程

案例中,A公司2023年度的纳税调整后所得为2,500万元,其中免税项目所得为500万元,减半项目所得为6,000万元,故而2023年度A公司正常经营所得为2500-500-6000=-4,000万元,其可抵减的所得税金额=-4,000×25%=-1,000万元;免税项目所得500万元无需缴纳企业所得税;减半项目所得6,000万元按照25%的法定税率减半缴纳企业所得税,即6000×25%×50%=750万元。由于减半项目所得按照25%的法定税率减半计算的应纳所得税750万元,无法完全弥补负数的正常经营所得按25%的法定税率计算的可抵减所得税金额-1,000万元,2023年度实际应纳所得税额直接按0万元确认,未弥补的部分(即750-1000=-250万元)也不能结转以后年度继续弥补。

二、填写纳税申报表

1、计算所得减免

2023年度A公司符合条件的一般技术转让项目所得为6,500万元,其中免税项目所得为500万元,减半项目所得为6,000万元,故A107020表中的减免所得额为500+6000×50%=3,500万元。

由于减免所得额大于纳税调整后所得,根据企业所得税纳税申报表填表说明,A100000表第20行“减:所得减免”对应金额等于A100000表第19行“四、纳税调整后所得”的金额,即2,500万元。

2、计算应纳税所得额

应纳税所得额=纳税调整后所得-所得减免-弥补以前年度亏损-抵扣应纳税所得额=2500-2500-0-0=0万元。

3、计算应纳所得税额

应纳所得税额=应纳税所得额×税率(25%)=0×25%=0万元。

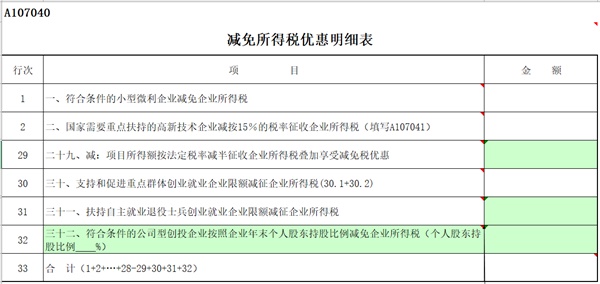

4、计算减免所得税额

由于A公司2023年度应纳税所得额为0万元,无需缴纳企业所得税,并没有实际享受高新技术企业所得税优惠,故A107040表格第2行“二、国家需要重点扶持的高新技术企业减按15%的税率征收企业所得税”对应金额为0万元;A107040表格第29行“二十九、减:项目所得额按法定税率减半征收企业所得税叠加享受减免税优惠”对应金额也为0万元。

减免所得税额=减征企业所得税金额-叠加享受减免税优惠金额=0-0=0万元。

5、计算应纳税额

应纳税额=应纳所得税额-减免所得税额-抵免所得税额=0-0-0=0万元。

6、计算实际应纳所得税额

实际应纳所得税额=应纳税额+境外所得应纳所得税额-境外所得抵免所得税额=0+0-0=0万元。

2023年度A公司企业所得税年度纳税申报表部分表格的数字填报如下:

作者:中汇(浙江)税务师事务所经理 楼青峰

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169