再过不久,新《个人所得税法》即将实施,居民个人取得综合所得可能将采用“累计预缴法”计算预缴个人所得税。“累计预缴法”是如何计算的?它和以前的平均代扣代缴法有什么异同?

下面,我们将举四个实例对平均代扣代缴法和累计预缴法的差异做一比较,进一步说明累计预缴法的优点,及提出两点建议。

例一:员工工资每月等额发放情况下的差异比较

某企业职工A每月工资均为20000元,A由企业代扣代缴的“五险一金”为3600元,缴纳企业年金为400元,自行购买符合规定的商业健康保险产品支出为200元。

A育有一儿一女,均正在上小学,职工A去年使用商业银行个人住房贷款购买了首套住房,现处于偿还货款期间,每月需支付货款利息1000元。

职工A的父母均已满60岁(每月均领取养老保险金),纳税人为独生子女。上述专项附加扣除经约定,均由职工A在税前扣除。计算职工A每月应预缴及每年应缴纳多少个人所得税。

一、每月工资总额:20000元

二、每月可扣除费用总额:14200元

1、基本扣除费用:5000元

2、可扣除“五险一金”:3600元

3、专项附加扣除:5000元

(1)子女教育专项附加扣除2000元

(2)住房贷款利息专项附加扣除1000元

(3)赡养老人专项附加扣除2000元

4、其他可扣除费用:400+200=600元

解1:采用每月平均代扣代缴、年终汇算清缴的方法计算。

1、每月应税所得额:20000-5000-3600-5000-600=5800元

2、每月应预缴税额:5800x10%-210=370元(采用附表1所列税率)

3、全年应预缴税额:370x12=4440元

4、年终汇算清缴(采用附表2所列税率)

年应纳税额:(240000-170400)x10%-2520=4440元

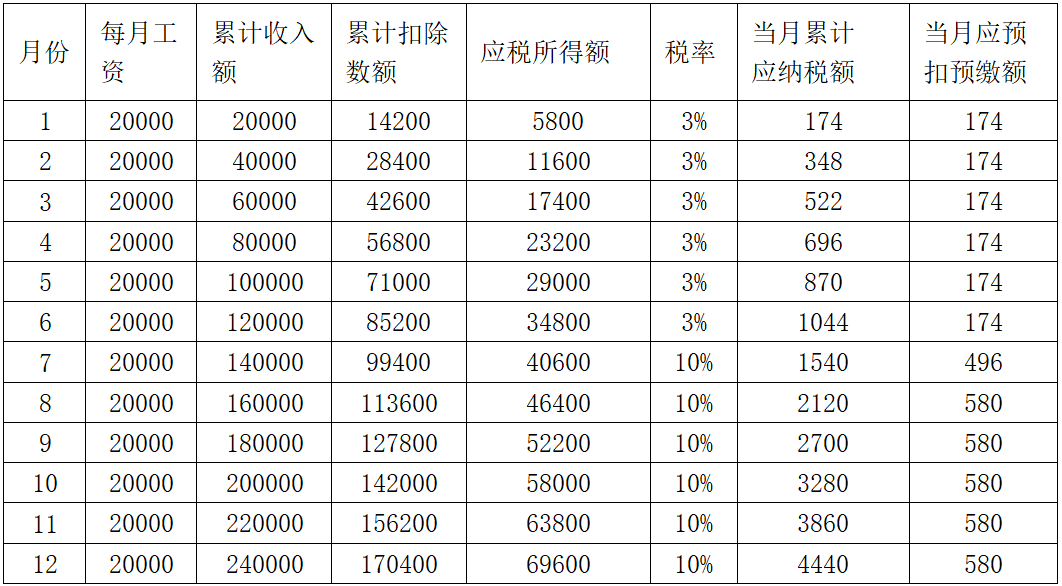

解2:采用累计预缴法、年终汇算清缴的方法计算。

当月应预缴税额=(累计收入额-累计可扣除数额) x适用税率-速算扣除数-已预扣预缴税额

从该表可以看出:

1、1-6月每月应预缴税额均为174元。

2、随着累计收入额的增加,在7月份适用税率级次上升,远远高于上一个月。7-12月每月需预缴税额增加至580元。

小结1:

在员工工资每月等额发放情况下,采用累计预缴、年终汇算清缴,纳税人前期收入可以适用低税率,随着应纳税所得增加而适用高税率,有利于税负公平,且全年应预缴税额等于年应纳税额,纳税人无需办理补税或者退税。而平均预缴法下,未考虑纳税人收入可能存在变化,可能会导致年终汇算补退税。

例二:员工工资的构成为平时工资和年底年终奖情况下的差异比较。

如果例一中的企业职工A每月工资改为“每月工资预发16000元,另外企业在12月份为员工发放年终奖48000元”,其他条件不变。

解1:采用每月平均代扣代缴、年终汇算清缴的方法计算。

1、1-11月份每月收入额:16000元,每月可扣除费用总额14200元。每月预缴税额:(16000-14200)x3%=54元。(采用附表1所列税率)

2、12月收入额:16000+48000=64000元,12月应税所得额:64000-14200=49800元,12月应预缴税额:49800x30%-4410=10530元(采用附表1所列税率)

3、年终汇算清缴(采用附表2所列税率)

年应纳税额:(240000-170400)x10%-2520=4440元

4、应退税额:10530+54x11-4440=6684元。

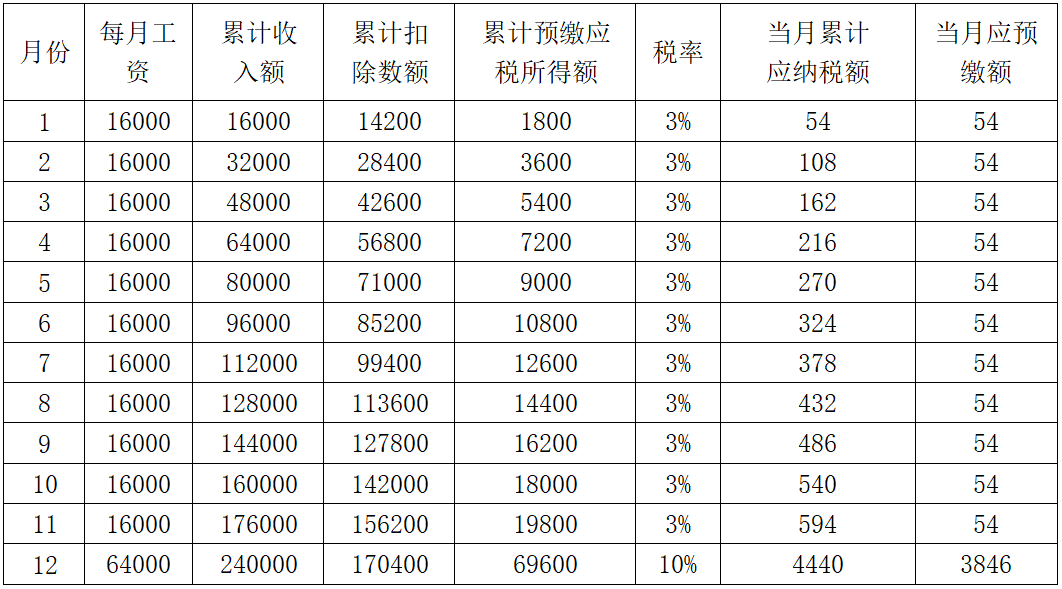

解2:采用累计预缴法、年终汇算清缴的方法计算。

该情况下计算过结果见下表:(采用附表2所列税率)

从该表可以看出:

1、1-11月每月应预缴税额54元,共计594元,12月应预缴税额3846元。

2、年终汇算清缴(采用附表2所列税率)

年应纳税额:(240000-170400)x10%-2520=4440元

3、年应纳税额=全年应预缴税额,纳税人无需办理补税或退税。

小结2:

两种方法全年缴纳的税额相等。在员工工资分为平时工资和12月发放年终奖时,采用每月平均代扣代缴、年终汇算清缴,纳税人在年终奖发放当月,需缴纳大额的税款,增加年终汇算清缴退税工作负担。而采用累计预缴、年终汇算清缴方法,全年预缴税额等于年应纳税额,纳税人无需再办理补税或退税,免除了在汇算清缴期间征纳双方补退税的麻烦。

例三:员工工资的构成为平时工资和年初发放年终奖情况下的比较。

若例一中的职工A每月工资为16000元,年终奖于2月份发放48000元。

解1:采用每月平均代扣代缴、年终汇算清缴的方法计算。

在该种情况下,采用每月代扣代缴、年终汇算清缴的方法预缴税额,其计算方法与“例二解1”大体一致,该种情况下纳税人在2月份办理预缴10530元,多缴纳的税款6684元需次年三月一日至六月三十日内年终汇算清缴时才能办理退税。

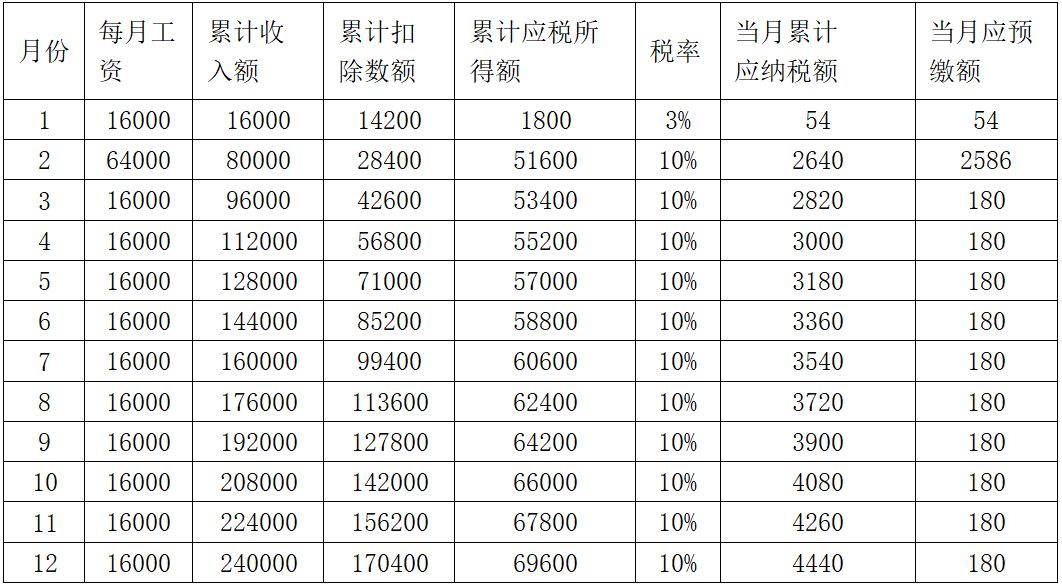

解2:采用累计预缴法,年终汇算清缴的方法计算。

从该表可以看出:

1、1月应预缴税额54元,2月应预缴税额2586元,3-11月每月应预缴税额180元,全年应预缴税额4440元。

2、年终汇算清缴(采用附表2所列税率)

年应纳税额:(240000-170400)x10%-2520=4440元

3、年应纳税额=全年应预缴税额,纳税人无需办理补税或退税。

小结3:

在员工工资的构成为平时工资和2月发放年终奖时,采用每月分别代扣代缴、年终汇算清缴方法预缴税额时,纳税人在2月份办理预缴时,需缴纳大额的税款,多缴纳的税款6684元,需在13个月后年终汇算清缴时才能办理退税,既增加了纳税人的纳税负担,也增加了征纳双方退税负担。而采用累计预缴、年终汇算清缴方法计算出来的全年预缴税额等于年应纳税额,年终汇算清缴时,纳税人无需再办理补税或退税。

例四

将例一中的“某企业职工A每月工资均为20000元”修改为“某企业职工A每月工资为10500元,另外企业在2月份为员工发放年终奖54000元”,将“A由企业代扣代缴的‘五险一金’为3600元”,改为“由企业代扣代缴的‘五险一金’为2700元”,其他条件不变。

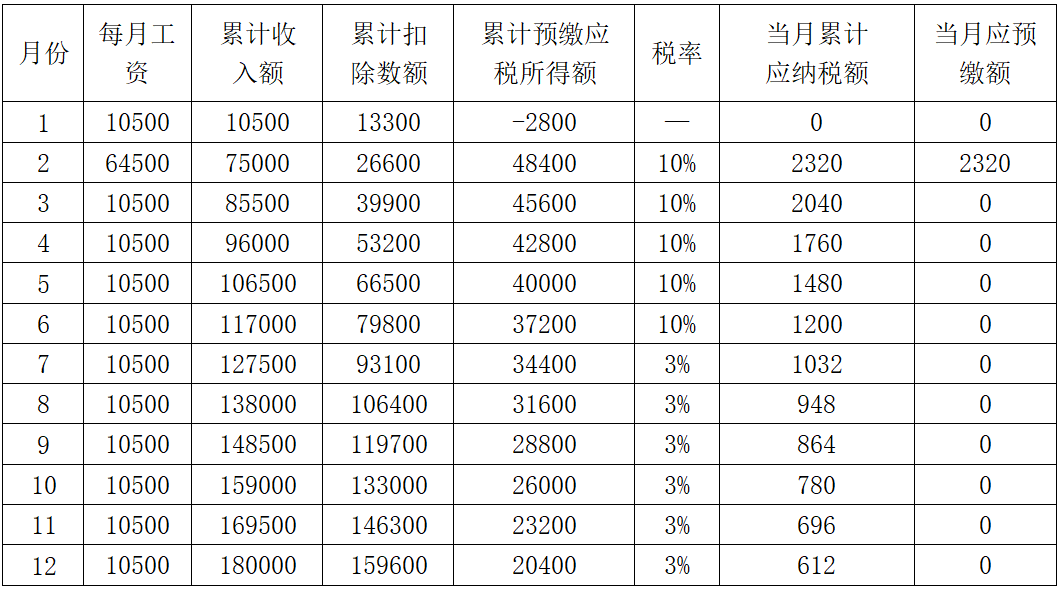

解:采用累计预缴法,年终汇算清缴的方法计算。

1、全年累计收入额:10500x12+54000=180000元。

2、全年累计扣除数额:(5000+2700+5000+600)x12=159600元

3、计算结果(采用附表2所列税率)

4、2月应预缴税额2320元,其他月份均不需要预缴税额。

5、年终汇算清缴(采用附表2所列税率)

年应纳税额:(180000-159600)x3%=612元

6、应退税额:年应纳税额-全年应预缴税额=612-2320=-1708元。年终汇算清缴时,纳税人需办理退税,退税额为1708元。

小结4:

在员工工资的构成为平时工资和2月发放年终奖,并且2月份后累计预缴应税所得额递减的情况下,采用累计预缴、年终汇算清缴方法预缴税款下,发放年终奖时需预缴大额税款,其他月份无需预缴税款,纳税人在汇算清缴时,需办理退税。

通过以上四个例子,我们可以得出以下两点结论:

1、与每月单独计算代扣代缴的方法相比,累计预缴法在多数情况下计算的税款更加合理,汇算清缴时无需办理补税或退税;而每月代扣代缴、年终汇算清缴则可能会导致纳税人在汇算清缴时办理补税或退税。

2、新个人所得税税法实施后,如果年终奖计算方法取消,采用代扣代缴人每月预扣预缴个税,年终汇算清缴,在员工全年工资数额一定的情况下,无论采用何种方法预扣预缴税款,员工全年应缴纳的工资个税数额均相等。

经过以上分析,如果新个税法下采用“累计预缴法”预扣预缴税款时,我们还有以下两点建议:

1、企业可以将员工全年工资在12个月等额发放;如果需要发放绩效或奖金,并且除发放奖金月份外,其他月份均无需预扣预缴税款时,企业尽量在12月份发放年终奖,避免在年初发放。这样的安排能够避免员工在平时预缴大额税款,汇算清缴时办理退税,而增加纳税人的负担;

2、建议国务院财政、税务主管部门应继续沿用改革前年终奖的计算方法预扣预缴个税,这样可以降低年终奖预扣预缴时适用的税率级次,减少纳税人需要预缴的税款。一方面能够减轻纳税人的负担,另一方面有利于减轻税务局在汇算清缴阶段需办理大量退税增加的工作压力。

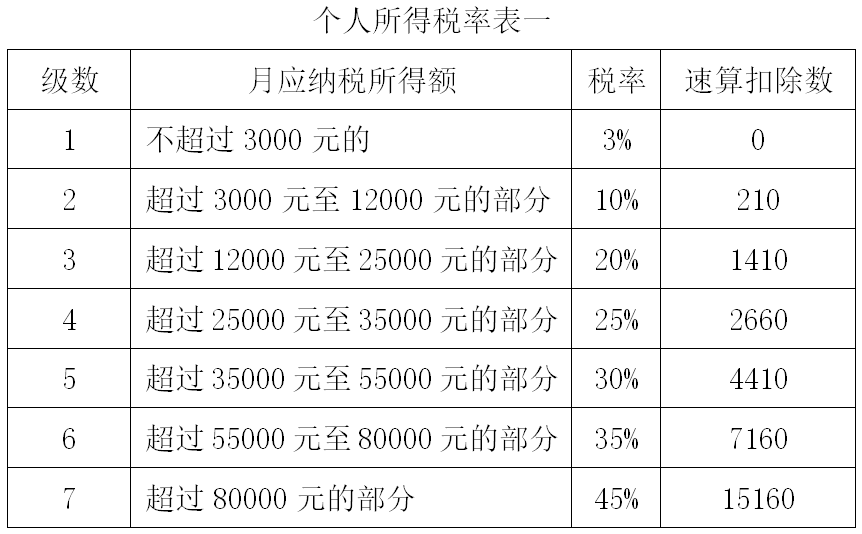

附表1:

注:将综合税率表换算为月应纳税所得额和对应税率,适用于按每月平均代扣代缴法计算当月预扣预缴税额。

附表2:

作者:中汇江苏税务师事务所合伙人 戴旭峰

中汇江苏税务师事务所经理助理 甘立强

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169