个人所得税专项扣除信息年度中间发生变化如何处理,结合国务院、财税文件和国家税务总局的相关答疑,我们把发生变化时的处理总结如下:

一、子女教育年度中间变化处理

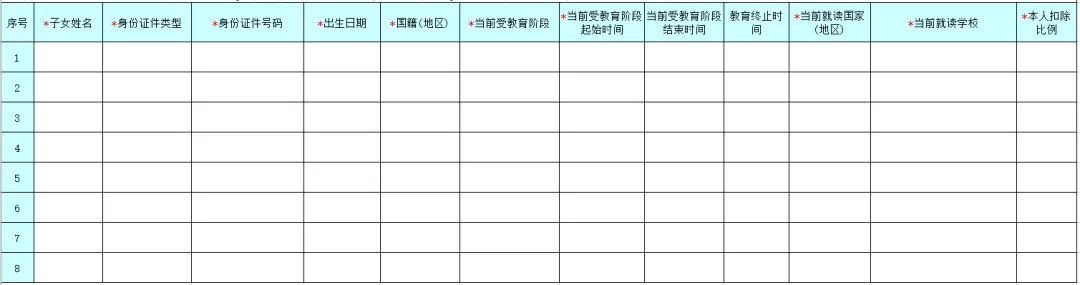

专项附加扣除信息采集表中需要填写“当前受教育阶段起始时间”以及“当前受教育阶段结束时间”两项信息,其中结束时间为非必填项,我们认为,当纳税人能够确定子女当前受教育阶段的结束时间时应当填写结束时间,比如小学、初中、高中等固定学制的阶段,而当纳税人无法确定当前子女受教育阶段的结束时间时,可以不填写,比如子女攻读博士学位时暂无法确定准确的毕业时间。

因此,对于子女教育费,如果纳税人填写了某阶段结束时间,该阶段结束后其子女继续接受下一阶段的教育,比如当前小学教育阶段的结束时间为2019年8月,初中阶段自2019年9月开始,则纳税人应当在升学的当月即2019年9月提交变更信息。实际情况中,小学可能在6月毕业,而初中9月开学,我们认为中间的7、8月份应当属于寒暑假的范畴,按照总局的答疑口径可以正常扣除,无需中断。

如果纳税人填写了正常预计的结束时间,但其间子女因为各种原因在年度中间终止接受教育,如高中阶段就辍学,则纳税人应当在终止教育的当月报送信息进行变更,从终止教育的次月起不再扣除。如果纳税人没有填写结束时间,应当在子女实际终止接受教育的当月进行信息变更,次月起不再扣除。

二、继续教育年度中间变化处理

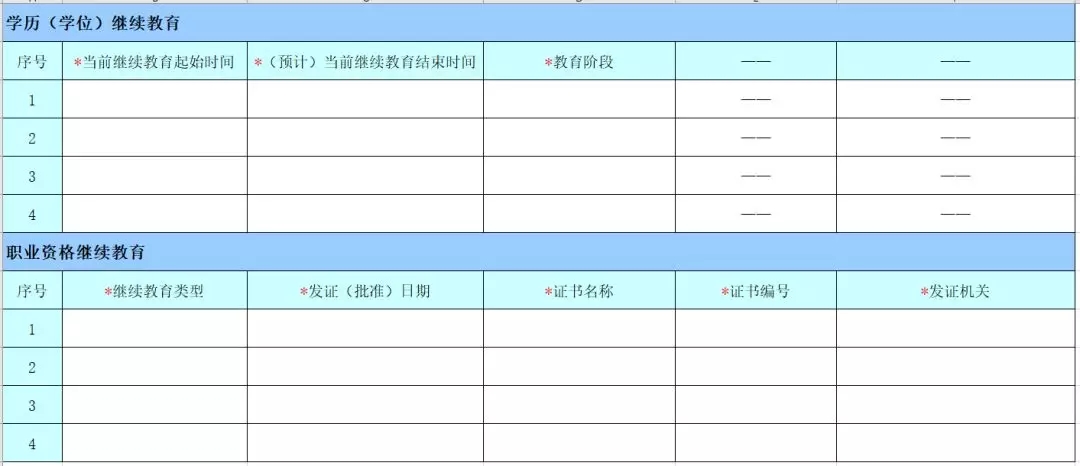

从上面的信息采集表可以看出,不同于子女教育,继续教育支出表中起始时间和结束时间都是必填项,因此纳税人需要准确填写相关信息,在年度中间发生变化时及时进行信息变更,具体处理方法与子女教育类似。职业资格继续教育采用在取得证书当年一次性扣除的方法,不存在年度中间发生变更的问题。

三、住房贷款利息年度中间变化处理

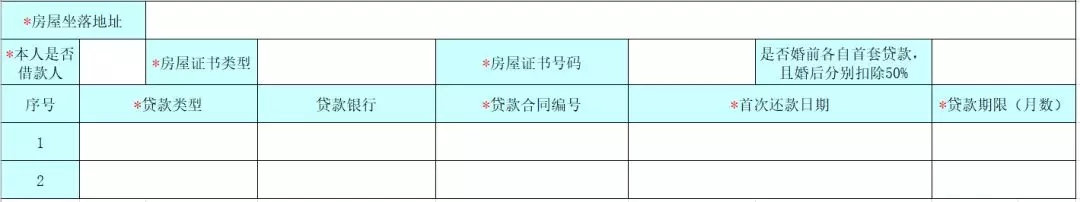

在住房贷款利息支出的采集表中,我们可以看到,主要的必填项目中包括“首次还款日期”与“贷款期限(月数)”两项,因此我们可以明确,若纳税人按照正常的还款计划进行还款,从贷款期限截止的次月起,住房贷款利息支出就应当停止扣除。

1.提前还款的处理

需要注意的是,实际执行中贷款人提前还款的情况也比较常见,提前还款时如何进行处理?我们认为,按照支出实际发生的原则,纳税人提前还款后贷款全部还清,贷款合同立即终止,纳税人不再支付贷款利息也就不能继续扣除,应当及时变更信息,从贷款还清的次月起不再扣除。

2.夫妻双方首套房年度中间结婚处理

在扣除方式的问题上,《暂行办法》相比原征求意见稿增加了一条规定,即第十五条规定:夫妻双方婚前分别购买住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更。

由于文件规定了扣除方式一经选定在一年之内不能变更,我们认为,对于婚前双方各自享受首套房贷款利息扣除的情况来说,如果两人在年度中间结婚,那么本年度剩余的月份,仍应按照原来各自扣除1000元的标准执行,待下一个年度确认信息时再进行修改,按照第十五条规定的方式进行选择,但后期执行时是否按照这种方式来操作仍然具有不确定性。

四、住房租金年度中间变化处理

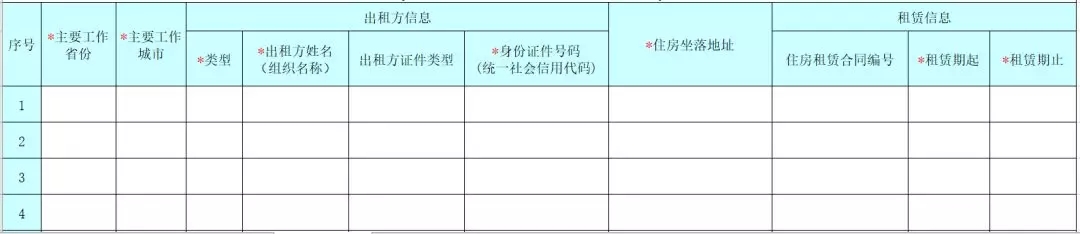

对于住房租金支出年度中间发生变化的处理,我们认为应该区分以下三种情况。

1.年度中间终止租赁住房

如果纳税人在租赁到期前年度中间终止租赁住房,不再支付住房租金,应当及时变更信息,于停止支付租金的次月起不再享受扣除。

2.年度中间变更租赁合同

如果纳税人在年度中间变更租赁合同,如原合同到期后续签,或者原租赁的住房到期,换租另一处住房重新签订合同的情况,应当及时变更信息,衔接好前后两个合同,即可连续享受扣除。

3.年度中间购买自有住房

如果纳税人原来租赁房屋居住,后在年度中间在主要工作城市购买了自有住房,这种情况可以分为两个个阶段来分析:

(1)签订购房合同,办理贷款,仍然租房居住。我们认为这一阶段应该仍然属于《暂行办法》第十七条规定的“在主要工作城市没有自有住房而发生的住房租金支出”,可继续享受租金扣除。

(2)房屋交付,取得房产证,但房屋正在装修未入住,仍租房居住。我们认为这一阶段纳税人实际仍然支付租金,且该租金支出是必要的,应当允许纳税人选择继续扣除住房租金,直到当年年末,但后期如何执行目前还存在一定的不确定性。

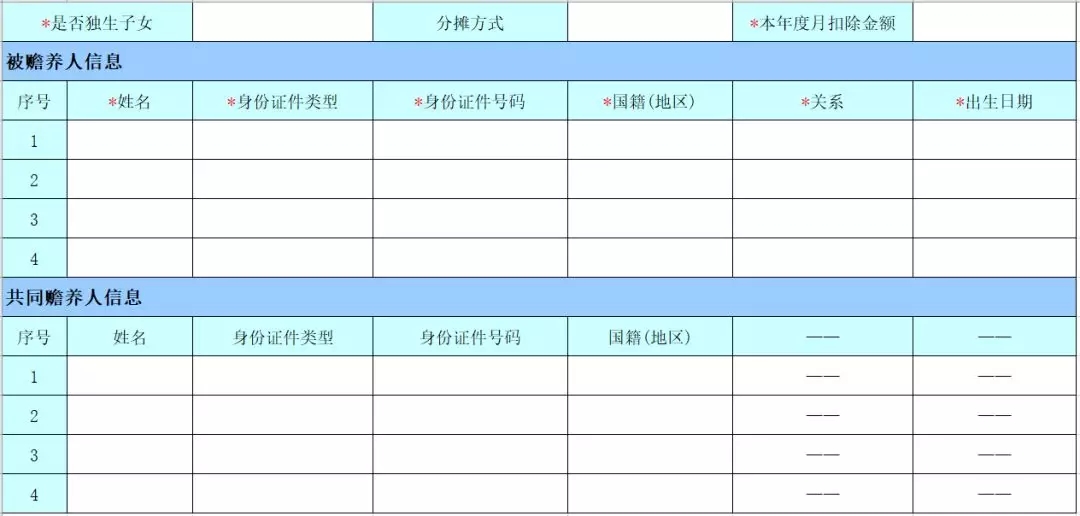

五、赡养老人年度中间变化处理

1.赡养两位老人,年度中间一位老人去世

根据《暂行办法》的规定及总局相关答疑口径,现行规定是按照父母均健在的情形进行设计的,即按照两位老人的赡养标准测算的。按照规定只要父母其中一位年龄达到60周岁就可以享受扣除,不按照老人人数计算。因此,赡养两位老人,年度中间一位老人去世不影响原扣除方式。

2.赡养一位老人,年度中间老人去世

从赡养老人支出信息采集表的结构来看,由于无需填写也无法确定赡养义务终止的时间,《暂行办法》中也有“具体分摊方式和额度在一个纳税年度内不能变更”的规定,结合总局的答疑口径,我们认为若被赡养人在年度中间去世,则纳税人可继续享受扣除至赡养义务终止的年末,即被赡养人去世年度剩余月份纳税人可以继续按照之前选定的标准扣除,次年再停止享受赡养老人专项附加扣除。

3.老人原有两个子女,年度中一个子女去世

根据总局的答疑口径,按现行政策规定,独生子女是指一对夫妻生育的唯一子女,因兄弟姐妹去世只余一人的,不属于独生子女。因此,年度中间老人有子女去世,其他子女当年剩余月份仍按照原扣除方式继续扣除,待下一年可根据实际情况重新选择扣除方式,但仍应按照非独生子女的方式进行选择。

4.老人原有独生子,年度中又育有一子,未成年

这种情况目前相关政策和总局答疑口径均没有进行明确,但是由于有“具体分摊方式和额度在一个纳税年度内不能变更”的规定,我们认为老人原独生子仍可按照原扣除方式,继续扣除到当年年末,后续扣除方法有待税务机关明确。

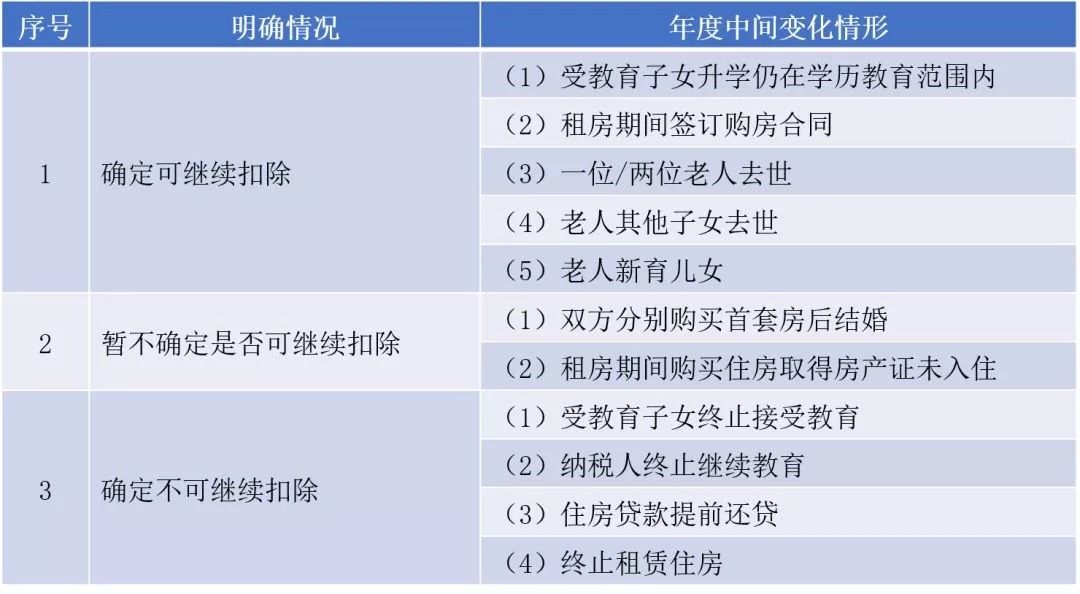

总结一下我们认为一个大的原则应该是,在填写专项附加扣除信息采集表时,若表格填写信息明确了专项附加扣除项目的截止日期或期限,则应当在截止的次月停止扣除;若表格填写信息未明确期限,则原则上可继续扣除至当年年末,其中赡养老人支出本身允许继续扣除,其他应当按照实际发生的期间扣除,纳税人应当在发生期间结束后及时变更信息,但相关操作目前仍有一定的不确定性。具体到每项扣除,在年度中间发生变化后的操作可总结如下表:

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169