在我国,很多老旧房产物业面临转让尴尬的境遇:一方面,许多旧房所有人希望将旧房等投入市场,获得资金流,而另一方面,出于对旧房转让最终收益的考量,旧房所有人又对转让旧房望而却步。作为个中缘由之一,土地增值税成为老旧房产流转难以承受之痛。

案例:A公司系非房地产企业,以土地出让方式获得一块国有土地使用权,支出单价5000元/m2(有合理合法支出凭证),并在土地上建造仓库,2009年年底建成并投入使用,3年后因为经营业务等原因,A公司将仓库转让给B非房地产企业,作价20000元/ m2,2年后B公司又将仓库作价30000元/m2销售给C非房地产公司,2年后,C公司又将仓库以40000元/m2售与D公司,但是B公司将仓库转让给C公司和C公司转让给D公司过程中无法分离土地和地上建筑物,故无法提供转让时土地使用权支付金额凭证,而且因为种种原因无法取得发票。

依据土地增值税相关规定,旧房转让土地增值税扣除项目核算首选重置成本评估法,《土地增值税实施细则》规定:“旧房及建筑物的评估价格,是指在转让已使用的房屋及建筑物时,由政府批准设立的房地产评估机构评定的重置成本价乘以成新度折扣率后的价格。评估价格须经当地税务机关确认”,显然,重置成本法仅适用对地上旧房及建筑物扣除成本评估,但中国房地产存在形态是“房地合一”,土地与地上建筑物难以分割分别获得成本。根据《财政部、国家税务总局关于土地增值税一些具体问题规定的通知》(财税字[1995] 48号)(下文称“48号文”)第十条规定:“转让旧房的,应按房屋及建筑物的评估价格、取得土地使用权所支付的地价款和按国家统一规定交纳的有关费用以及在转让环节缴纳的税金作为扣除项目金额计征土地增值税。对取得土地使用权时未支付地价款或不能提供已支付的地价款凭据的,不允许扣除取得土地使用权所支付的金额。”

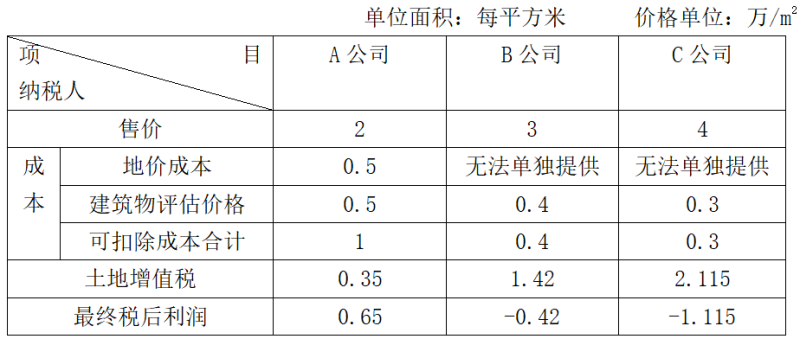

依据土地增值税的规定,案例缴纳增值税的情况如下:

注:以上数据全部是对单位面积的度量;同时计算过程未考虑土地开发成本及转让相关税金等因素。又因重置成本评估法仅适用对旧房及建筑物评估,考虑到建筑物存在折旧等,故设定重置评估价递减。

案例是典型的旧房转让缴纳土地增值税的情形,因B公司、C公司土地与建筑物无法提供取得土地使用权支付凭证,依据“48号文”,地价款成本不能扣除,最终缴纳土地增值税甚至大于实际旧房转让增值额!然而,无法提供土地成本合理合法凭证,就不扣除土地使用权成本的操作是否合理?是否违反土地增值税相关原则?笔者将结合以上案例对此问题进行剖析。

一、土地增值税立法原意

理论和实务领域普遍认为土地增值税开征原则包括抑止投机行为,维护国家利益原则、保护正当创立者利益的原则和普遍征收的原则。土地增值税开征除了抑止炒卖炒买土地投机行为之外,为保障我国土地和房产等市场的发展,土地增值税还要体现保护正当创立者利益的原则,笔者认为此项原则正是税收公平原则在土地增值税的体现。一方面防止纳税人投机行为,另一方面也要保障正常土地增值税纳税人不偏离税收公平原则而承担不合理税负。

再者,“土地增值税”,顾名思义,本质是对土地而非地上建筑物增值课税,课税基础系转让土地收入与取得土地成本之差额,毋庸置疑是土地增值税应有之义,在计算缴纳土地增值税时,土地成本应该作为必扣项目予以扣除。

另外,《土地增值税暂行条例》与《土地增值税暂行条例实施细则》规定的扣除项目包括土地使用权、土地开发成本、新建房屋成本或旧房及建筑物评估价格及相关税金,四项为并列关系,可见,土地增值税扣除项目的“立法”本意中,土地使用权成本和地上旧房及建筑物成本都在扣除范围内。

二、旧房转让无凭证地价款不可扣除重复征税剖析

回顾“48号文”第十条的规定:转让旧房的,应按房屋及建筑物的评估价格、取得土地使用权所支付的地价款和按国家统一规定交纳的有关费用以及在转让环节缴纳的税金作为扣除项目金额计征土地增值税。对取得土地使用权时未支付地价款或不能提供已支付的地价款凭据的,不允许扣除取得土地使用权所支付的金额。

案例中,对“48号文”第十条“对取得土地使用权时”可有两种理解(1)A公司最初获得土地使用权的时点。因为在中国土地所有权都是国家所有或集体所有,“取得土地使用权时”理解为“首次取得土地使用权时”,无可厚非;(2)“取得土地使用权时”理解为“B公司、C公司获得房地产‘使用权’或‘所有权’时”,似乎更符合现实状况和大众认知。然而,无论做何种理解,以上案例中的都存在重复征税的问题。

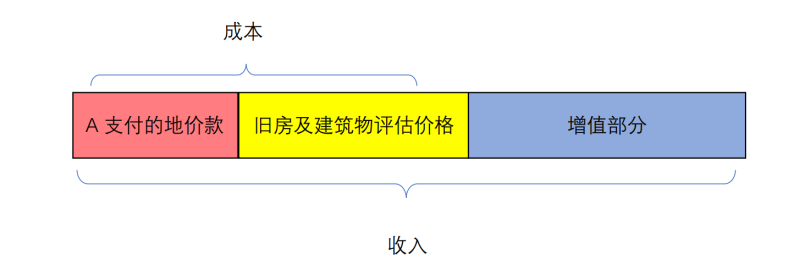

(1)“取得土地使用权时”理解为“A公司取得土地使用权时”

案例中A公司取得土地使用权,实际支付地价款,且取得合理合法凭证,A公司转让自建仓库,在计算缴纳土地增值税时,地价款按支出凭证据实扣除,旧房及建筑物成本按评估价格扣除,对增值部分课征土地增值税,理论和实际操作中不存在任何争议。

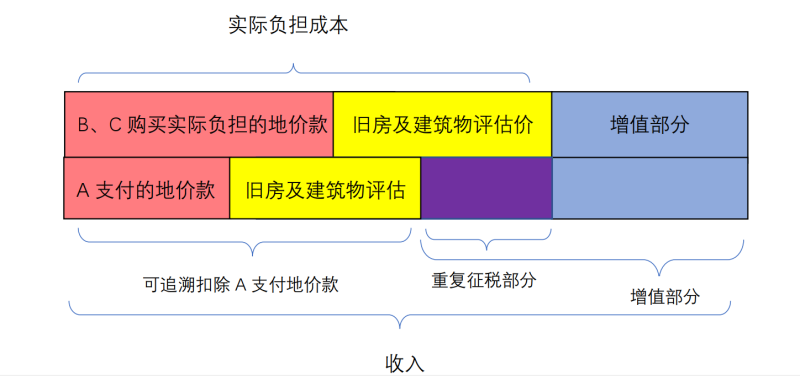

但当B公司、C公司将仓库对外转让时,由于土地和地上建筑物不能分离无法提供土地使用权成本,依规地价款不允许扣除。若“取得土地使用权时”理解为“首次取得土地使用权时”,即假设A公司取得土地使用权时成本允许B公司和C公司在计算缴纳土地增值税时扣除:

可见,即使追溯扣除A公司最初的土地使用权支出成本,因为中国土地价格长期处于增长状态,B、C公司获得仓库时实际负担的地价款通常要高于A最初取得使用权时支付的地价款,故即使追溯扣除A支付的地价款成本,如上图,仍然有一部分增值额被重复征税。

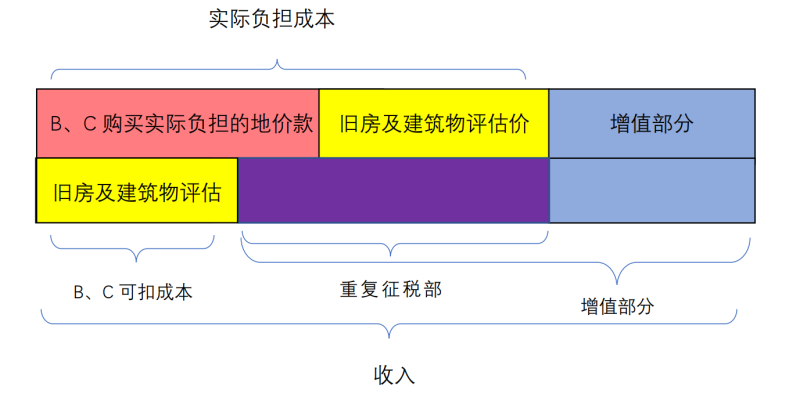

(2)“取得土地使用权时”理解为“B公司、C公司获得房地产‘使用权’或‘所有权’时”

基于以上理解,旧房转让土地增值税对无凭证地价款是否可扣的现行操作简单粗暴——不可扣除!案例中也已呈现,其不合理性显而易见,如下图:

设想,若多年之后D公司又将仓库出售给另一家企业,另一家企业又在多年之后将仓库出售给下家,以此类推,土地市场价格早已沧海桑田,但转让此仓库允许扣除的地价成本却因为无法单独提供取得土地使用权凭证而无法扣除,显然存在严重的重复征税问题,违背税收公平原则。

三、克服旧房转让重置成本评估法造成重复征税的建议

鉴于旧房转让重置成本评估法存在的重复征税弊端,也基于土地增值税计征原则等考量,笔者认为:(1)旧房转让在运用重置成本法时,应将土地使用权成本一并纳入评估范围,对“房地合一”无法分离的土地及地上建筑物整体评估,整体评估价格作为扣除项计算缴纳土地增值税,可使旧房转让纳税主体税收负担合理匹配,避免重复征税;(2)如果将土地使用权成本纳入重置成本评估法难以践行,可以参考旧房受让方购入时点旧房所在地区县级政府公布的土地使用权基准地价作为土地使用权成本扣除。例如,《广州市地方税务局关于印发2014年土地增值税清算工作有关问题的处理指引的通知》(穗地税函[2014]175号)第七条规定:“对取得土地使用权所支付的地价款,纳税人应提供国土房管部门出具的相关凭据确定,不能提供的,可参照取得土地使用权时的基准地价确定。”在一定程度上解决了适用重置成本评估法的旧房转让无凭证地价款不可扣除产生的重复征税问题。

当然,旧房转让存在一定的复杂性和特殊性,而且不同省市地区有不同的处理方式,在解决以上问题时需要具体情况具体分析,最终结合旧房转让实际情形与相关政策等克服旧房转让过程中的重复征税问题。

作者:中汇信达(深圳)税务师事务所经理 周建厂

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169