最近,有几家信托公司财务前来咨询,信托贷款违约后,法院判决融资人用房产抵债,相关资产过户到信托公司后再处置,这些资产应该如何纳税。这的确是一个新问题,实事求是的来看,当初资管计划增值税主要是针对资管计划投资业务来设计的,但是对于这类特殊业务的相关税收处理的确存在空白。

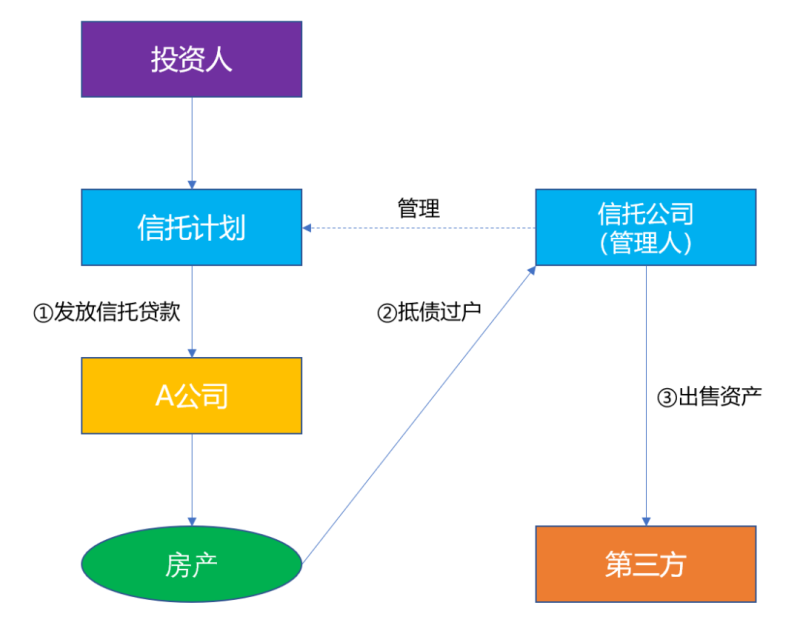

在这个案例中,投资人认购了一款信托计划,信托计划向A公司发放了一笔信托贷款,A公司将一幢房产抵押给信托计划。由于信托计划没有工商登记,房产抵押登记在管理人(信托公司)名下。

信托计划到期后,由于A公司无法偿还信托贷款,管理人向法院起诉,法院判决A公司用房产抵债,相关房产过户到信托公司名下,并在税务机关代开了房产过户发票。此时,信托公司要将这幢抵债房产再出售给第三方,变现后取得的相关资金来向信托计划的投资人进行兑付。此时,信托公司对于这一抵债房产处置如何纳税产生了疑问。

首先,法院判决相关资产抵债过户环节,本身就存在增值税、土地增值税、印花税和契税的承担问题。鉴于信托计划本身没有工商登记,不动产如果要抵债过户,只能过户到信托公司名下。此时,对于抵债的A公司而言,房产过户环节会存在增值税、土地增值税、印花税,而信托公司承受不动产涉及契税和印花税。鉴于信托计划违约了,信托账户本身已经无任何资金,因此对于不动产过户环节,信托公司需要缴纳的印花税、契税,无法用信托资金支付,只能是信托公司先用自有资金垫付,后期在不动产过户取得现金归还到信托财产中再将垫付资金收回。但是,此时违约方A公司不动产过户环节的税金,按税法应该是A公司承担。如果A公司拒不承担,导致房产无法过户,此时,信托公司作为管理人则要和投资人去沟通,对于不动产过户环节A公司应该承担的税金能否也先由管理人垫付(鉴于信托贷款环节,不动产抵押都有一定的安全垫,变现后一般也有空间在垫付税金后能有可能足额向投资人兑付,剩余资金返还融资人,信托计划结束),后期变现也从信托财产中扣除,这个就涉及到复杂的法律问题了。

第二个问题,如果相关资产过户给了管理人(信托公司),再由信托公司转让给第三方,此时,不动产过户环节涉及到增值税和土地增值税问题。对于增值税,即信托公司将抵债房产(也属于信托财产)转让给第三方时,增值税如何缴纳呢?根据《财政部 税务总局关于资管产品增值税有关问题的通知》(财税〔2017〕56号 )规定:资管产品管理人(以下称管理人)运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税。从这一条规定来看,实际当初资管增值税政策只是考虑的是管理人运营资管产品投资产生的收益如何缴纳增值税。但是,对于底层融资人违约,管理人取得抵债资产并处置的行为,我们认为不属于财税〔2017〕56号中“运营资管产品过程中发生的增值税应税行为”。所以,我们认为,在没有明确规定的前提下,鉴于抵债资产过户在信托公司名下,信托公司虽然代表信托计划出资这部分信托财产,在目前没有明确规定的情况下,应该由信托公司按照9%缴纳增值税并开票给第三方,当然如果A公司不动产过户给信托公司环节开具了增值税专用发票,这部分进项税也可以从销售不动产的销项税中抵扣。当然,这部分抵债资产的进项税也属于信托财产,信托公司是不能用自营业务的销项税抵扣的。

后面,涉及到土地增值税、印花税问题问题应该没有争议,肯定需要缴纳,且这部分税金按照《信托法》的规定也应该由不动产变现后的信托财产承担。

最后,虽然抵债资产是过户到信托公司名下,但这部分资产属于信托财产,因此信托公司处置这部分资产取得的收益,也应归属于信托计划,不属于信托公司自有财产,那这部分收益也不存在由信托公司缴纳企业所得税。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169