相对于质押式回购而言,对于买断式回购业务中,增值税和企业所得税处理的问题,自从营业税时代,这个问题就一直处于一个模糊的地带,金融业内部大家也没有公开去触及。这也凸显了金融创新业务的发展,对税收规则带来的挑战也越来越大。

对于债券质押式回购业务,我们知道相关交易规则简单清晰,就是需要借钱的金融机构将其持有的债券质押给其他金融机构,债券不发生实际过户。借取资金后,如果借钱的金融机构到期归还本金,则债券解质押。其他金融机构取得利息收入,借钱的金融机构支付利息支出。这种业务,无论是在增值税,还是在企业所得税的处理上都是清晰的。类似的业务包括,企业将其持有的股票质押给银行取得借款,到期归还银行本息后,股票解质押。

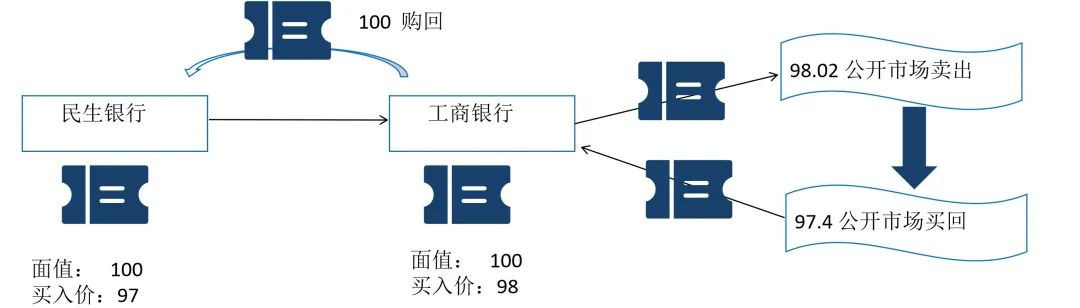

但是,对于买断式回购业务而言,这种业务中债券需要发生实际的过户,这其中兼有融资功能和投资功能,如何进行增值税和企业所得税处理,则一直是一个难题。我们可以通过一个简单的案例来看一下:

简单的案例背景如上,我们具体把交易步骤总结如下:

我们假设,民生银行这张国债面值100,当初是按净价97从二级市场购买的。现在他和工商银行做了一笔买断式回购的融资业务:

1、民生银行将这张面值100(购入成本97)的国债以98的价格卖给工商银行,并约定100天后再按100的价格买回;

2、工商银行按98的价格买入债券后,经评估未来市场利率上升,债券价格会下跌,有交易性获利机会。因此,工商银行先按98.02的价格将这笔债券在公开市场卖出。到期前,再按假设市场价97.4的价格买回同样的债券。

3、到期日,民生银行按100的价格回购工商银行按97.4价格买入的国债。

对于这笔买断式回购交易,我们对于民生银行和工商银行,在增值税和企业所得税究竟应该如何处理呢?

民生银行的税务处理:

1、直觉的增值税处理

如果从直觉来看,民生银行应该按照金融商品转让缴纳增值税

第一步:卖出债券给工商银行

98-97=1 确认1的金融商品买卖价差缴纳增值税

第二步:买回债券

民生银行按照100的价格买回债券,那只能是手上债券的成本从97增加到100,不涉及增值税。

2、直觉的企业所得税处理

第一步:卖出债券给工商银行

98-97=1 确认1的债券转让收益,缴纳企业所得税

第二步:买回债券

民生银行按照100的价格买回债券,那只能是手上债券的成本从97增加到100,不涉及企业所得税。

工商银行的税务处理:

如果从直觉来看,工商银行应该按照金融商品转让缴纳增值税

1、直觉的增值税处理

第一步:按98的价格买入债券

不涉及增值税

第二步:按98.02的价格卖出的债券

98.02-98=0.02,确认0.02的金融商品买卖价差缴纳增值税

第三步:按97.4的价格买入债券,并按100卖回给民生银行

100-97.4=2.6,确认2.6的金融商品买卖价差缴纳增值税

2、直觉的企业所得税处理

第一步:按98的价格买入债券

不涉及企业所得税

第二步:按98.02的价格卖出的债券

98.02-98=0.02,确认0.02的债券转让收益缴纳企业所得税

第三步:按97.4的价格买入债券,并按100卖回给民生银行

100-97.4=2.6,确认2.6的债券转让收益缴纳企业所得税

大家可以看到,如果按照我们的直觉去处理,对于民生银行而言,这笔融资业务根本就没有确认任何利息支出,反而确认了1的投资收益缴纳了增值税和企业所得税,只是将其持有债券的成本从97增加到了100。换句话说,我们从直觉处理这个业务,就使得实际的融资主体民生银行而言,本来其只应该确认2的利息支出,但实际变成了:

1、反向确认了1的投资收益;

2、通过将97的债券买回,成本从97增加到100,在未来转让时增加3的成本来扣除利息和1的投资收益。

这个税务处理结果就和业务的实质完全反了。

而我们看工商银行,买断式回购业务本来是一个兼有融资和投资的业务。工商银行作为借出资金的主体,在买入债券并有回购承诺时就知道他会赚取2的利息收入,另外0.62(98.02-97.4)属于在买断式回购中,他因判定市场利率变动进行交易产生的投资性交易所得:

但是,在我们直觉的税务处理中,我们将工商银行赚取的2.62的所得全部变成了债券买卖价差的投资所得,这个就和交易对手(民生银行)的业务实质也不匹配了。

我们知道,根据《财政部 国家税务总局关于金融机构同业往来等增值税政策的补充通知》(财税[2016]70号)的规定:

一、金融机构开展下列业务取得的利息收入,属于《营业税改征增值税试点过渡政策的规定》(财税﹝2016﹞36号,以下简称《过渡政策的规定》)第一条第(二十三)项所称的金融同业往来利息收入:

(四)买断式买入返售金融商品。

买断式买入返售金融商品,是指金融商品持有人(正回购方)将债券等金融商品卖给债券购买方(逆回购方)的同时,交易双方约定在未来某一日期,正回购方再以约定价格从逆回购方买回相等数量同种债券等金融商品的交易行为。

所以,我们看到,根据财税[2016]70号的规定,实际在增值税上,对于民生银行以98的价格卖出债券过户给工商银行,并约定好了100天后按100的价格回购,这笔交易中,对于工商银行取得的2的部分,在70号文中就对这笔收入的性质进行了定性:

1、对于这2的部分属于利息收入;

2、鉴于民生银行、工商银行属于金融机构,这笔2的利息收入属于金融同业往来利息收入,免征增值税。

因此,在增值税上,实际依据70号公告的规定,我们可以有一个相对清晰的答案:

1、对于工商银行在整个买断式回购赚取的2.62的利润而言,正如我们上面图中所列示的

(1)2的部分属于金融机构同业往来利息收入,免征增值税;

(2)0.62的部分属于债券买卖价差,按金融商品转让缴纳增值税。

不过,对于这部分,我们要特别提示一下的是,在计算金融商品买卖价格时,从操作方向上实际是反的,他是先卖后买,这个很多人可能一时理解不了,但这是理解买断式回购增值税业务处理的关键:

我们看到,工商银行的实际操作是有如下几个步骤:

第一步:以98的价格买入债券

第二步:以98.02的价格卖出债券

第三步:以97.4的价格买入债券

第四步:以100的价格卖出债券

我们知道,鉴于第一步以98的价格买入债券,事先就约定好了在规定的时间以约定好的价格(第四步)卖出债券。实际上,我们已经将第一步+第四步(买入+卖出)在增值税上进行了重新定性,从买卖价格直接定性为利息收入,这样2就是利息收入;

此时,第二步(卖出)+第三步(买入),这两步的先卖后买,实际上是赚取的投资性所得(当然也可能是损失),从而这两步要合在一起来看,他们实际上被分解为买卖价差缴纳增值税。

2、对于民生银行而言,我们可以看到其操作步骤

第一步:原先是97买入的债券

第二步:因为融资需要,按98卖给工商银行,得到98的资金

第三步:按100的价格买回原来债券,支付100的资金

鉴于买断式回购是一个融资业务,工商银行确认利息收入,那民生银行应该要确认同业往来利息支出。因此,第一步+第二步+第三步操作应该融合在一起看,不按金融商品买卖处理,因为债券在融资前后是原样返还的。因此,民生银行只是确认2的利息支出。不涉及增值税问题。

那后面到了企业所得税处理,这就是一个麻烦事情了。目前企业所得税上,对于这种买入返售的融资性业务如何处理,只是在《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)有规定:

(三)采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理。有证据表明不符合销售收入确认条件的,如以销售商品方式进行融资,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

我们也只能说,如果参照875号文的精神,这个业务属于融资业务肯定没问题,这有证监会等金融监管部门文件,对买断式回购业务的性质进行了定性。那参照875号文精神,结合增值税处理:

1、民生银行应该就确认2的利息支出,其国债的持有成本在买断式回购交易完成后成本还是97;

2、工商银行应该确认2的同业往来利息收入,同时确认0.62的投资收益。

我们认为,如果对于买断式回购业务的增值税和企业所得税处理,我们能按上面文件规定形成这样的共识,那后期涉及类似的金融业务的税务处理就有了明确的答案。类似的业务包括:

1、融券业务:上市公司股东通过券商将股票借给其他投资人(其他投资人预计股票价格会下跌,希望做空赚钱)。其他投资人支付股东借券的利息。投资人取得股票后先按市价卖出,到期后再买入股票还券;

2、转融通业务:上市公司股东将股票卖给券商,券商把资金给股东,同时股东约定在固定的日期按约定的价格再从券商手中买回股票。

这些业务的操作实质和债券的买断式回购本质上是一模一样的。但是,目前在实务处理中,对于这些业务的增值税和企业所得税处理,一直也处于模糊地带。但这些业务都是有明确的行业监管规则和操作规定的。因此,我们希望通过对债券买断式回购业务增值税和企业所得税处理方法的探讨,能对其他类似业务的税务处理提供合理的解决思路,使得这些金融创新业务能取得更多税收上的确定性。

作者:中汇税务集团全国技术总监/合伙人 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169