在企业重组业务中,股权划转作为优化资源配置的重要手段,其税务处理与会计核算的合规性直接影响企业运营成本与财务风险。本文通过A公司下属子公司间的股权划转案例,分析特殊情况下股权划转的税务与会计的处理策略,为企业实务操作提供参考。

一、案例背景与核心问题

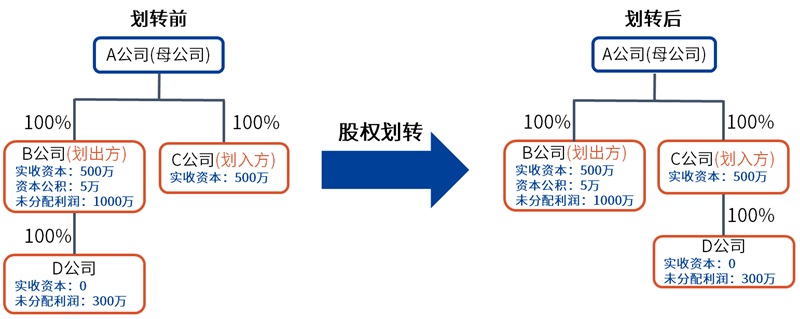

A公司作为母公司,拥有全资子公司B公司与C公司。2023年,B公司认缴出资500万成立D公司,但截止2024年8月,D公司的实收资本为0,留存收益却达300万(全部为未分配利润)。此时,B公司计划将其持有D公司100%股权,按照账面净值划转给C公司。在此背景下,核心问题:该股权划转能否适用特殊性税务处理?

股权划转前、后的基本情况如下:

二、特殊性税务处理的政策依据与案例适配性分析

依据《财政部 国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109号,简称“109号”),100%直接控制的居民企业之间,以及受同一或相同多家居民企业100%直接控制的居民企业之间,按账面净值划转股权或资产,若同时满足具有合理商业目的、不以减少、免除或者推迟缴纳税款为主要目的、划转后12个月内不改变实质性经营活动,且划出方与划入方均未在会计上确认损益等条件,可选择特殊性税务处理,即划出方与划入方均不确认所得,划入方取得资产计税基础以原账面净值确定等。

《国家税务总局关于资产(股权)划转企业所得税征管问题的公告》(国家税务总局公告2015年第40号,简称“40号”)进一步明确,受同一或相同多家母公司100%直接控制的子公司之间,在母公司主导下,一家子公司向另一家子公司按账面净值划转股权或资产,且划出方无任何股权或非股权支付,划出方按冲减所有者权益处理,划入方按接受投资处理。

本案例中,B公司向C公司划转D公司股权,处于A公司主导之下,属于子公司间按账面净值划转股权,完全符合109号文与40号公告的规定,理论上具备适用特殊性税务处理的条件。

三、不同情形下的会计处理与实务争议

(一)未实际出资情况下的会计处理争议

B公司向C公司划转D公司股权,理论上划出方和划入方应做以下会计处理。而B公司尚未对D公司实际出资,即核算价值为0:

B公司(划出方),借:未分类利润 0

贷:长期股权投资-D公司 0

C公司(划入方),借:长期股权投资-D公司 0

贷:资本公积/实收资本 0

然而,按照企业会计准则,此类情况通常不进行账务处理。

这就导致一个矛盾:若不进行会计处理,如何在财务核算中记录D公司股权已被划转,并满足特殊性税务处理中 “划出方企业和划入方企业均未在会计上确认损益” 的要求,在实务操作中存在较大疑问。

(二)实际出资后的不同会计处理路径及争议

当B公司先对D公司出资500万,然后再进行股权划转,存在两种会计处理方式。

方式一:由于B公司(划出方)没有足够的资本公积(仅为5万元),40号方中规定划出方可以按冲减所有者权益处理,则B公司冲减所有者权益中的“未分配利润”完成股权划转。会计处理为:

B公司(划出方),借:未分配利润 500万

贷:长期股权投资-D公司 500万

C公司(划入方),借:长期股权投资-D公司 500万

贷:资本公积/实收资本 500万

D公司(标的公司),借:实收资本-B公司 500万

贷:实收资本-C公司 500万

但在实践中,这种划出方按冲减 “所有者权益-未分配利润” 的方式,极易被认定为股东分红,可能会产生分红与股权划转的顺序问题从而引发税务争议,其是否符合特殊性税务处理要求存疑。

方式二:B公司(划出方)先由“未分配利润”转增“实收资本”和“资本公积”,然后再冲减“资本公积”完成股权划转。

第一步,用未分配利润600万元,转增资本:

B公司(划出方),借:未分配利润 600万

贷:实收资本 100万

贷:资本公积-资本溢价 500万

未分配利润转增资本,母公司通常不作会计处理,仅作备查登记,且法人股东在此环节免缴企业所得税。

第二步,冲减“资本公积”完成股权划转:

B公司(划出方),借:资本公积 500万

贷:长期股权投资-D公司 500万

C公司(划入方),借:长期股权投资-D公司 500万

贷:资本公积/实收资本 500万

D公司(标的公司),借:实收资本-B公司 500万

贷:实收资本-C公司 500万

此方式完全符合109号文和40号公告规定,能够顺利适用特殊性税务处理。

四、结论与实务建议

通过对A公司股权划转案例的分析可知,股权划转适用特殊性税务处理需严格满足政策条件,同时会计处理方式的选择至关重要。在实务操作中,为降低税务风险,企业考虑方式二的会计处理路径,更为稳妥。

此外,企业在进行股权划转交易前,需充分评估交易的商业目的、税务影响及会计处理可行性,必要时咨询专业税务顾问,以保障交易合规、高效推进。

作者:中汇开来(河南)税务师事务所高级经理 谷斌霞

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169