《财政部 税务总局关于资管产品增值税有关问题的通知》(财税〔2017〕56号)中明确了:资管产品管理人(以下称管理人)运营资管产品过程中发生的增值税应税行为(以下称资管产品运营业务),暂适用简易计税方法,按照3%的征收率缴纳增值税。

正是因为,只有资管产品运营过程中的增值税应税行为才适用简易征收3%的税率,而管理人自己正常经营业务中产生的增值税应税行为是根据管理人自己的增值税纳税人身份判定的,如果是一般纳税人就适用一般征收和正常的增值税税率纳税。因此,如何正确区分资管产品和管理人非常重要。

我们看到了,56号文对于什么属于可以适用简易征收的资管产品不再像以前那样只是给予一个笼统的解释,而是直接采用了正列举的方式:

资管产品,包括银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。

而且,大家要注意,这个正列举后面没有“等”字。也就是说,只有在56号文列举范围之内的资管产品才能按简易征收。不在明确列举范围内的,除非有财政部和税务总局另行下文规定,应该是不能自动适用简易征收的。

同时,为了防止管理人把自营业务和资管业务混在一起核算(这个在部分金融机构可能存在),56号文特别规定:管理人应分别核算资管产品运营业务和其他业务的销售额和增值税应纳税额。未分别核算的,资管产品运营业务不得适用本通知第一条规定。也就是说,如果自营和资管混在一起,结合140号文,那资管就按自营一样交增值税,不能适用简易。

那后面的一个关键问题是,56号文中的“分别核算”包括哪几层含义:

1、 会计核算上分开

2、 资金清算上分开

3、 投资账户上分开

4、 合同主体上分开

我们认为,第一个会计核算上对于所有从事资产管理业务的管理人而言都是能够做到的,而且在监管层面也是要求管理人必须对资管产品独立核算的。但是,在税务层面要注意,这个独立核算应该仅限于在个别会计报表层面的分开核算,不强调是否并表。因为,在合并报表层面,根据管理人对资管产品的控制和报酬获取的不同,有可能在合并会计报表层面要合并资管,这个是不违背56号文规定的。

第二个层面,即在资金的清算上自营和资管分开。我们认为,这个问题在实践中也是不存在困难的。因为,基于监管的要求,资管产品都有自己独立的银行托管账户,管理人和资管产品之间都建立了完善的第三方托管手续。因此,资金上的分开核算是没有问题的。

而我们这里讨论的涉及到资管计划代持中的问题只要就是涉及第三个投资账户和第四个合同主体的分开上。原则上来看,既然资管计划和管理人是分开的,那资管计划投资应该是以资管计划的名义进行。而自营的投资应该是以自营的名义进行,包括在合同的签订上也应该是如此。但是,这个在行业的实践中就出现了一些问题。

对于从事标品投资的资管产品而言,应该基本不存在资管计划管理人代持的问题。因此,对于从事标品(股票市场、债券市场)投资的资管计划而言,我们很容易能区分哪些是管理人的投资行为,哪些是资管计划的投资行为,因为他们是通过不同的账户进行投资的。

比如,管理人通过自营账户(即以自己名义在股票市场和债券市场开设的账户)进行的标品投资,对这部分收益属于管理人的收益,应根据管理人身份判断。如果是增值税一般纳税人,那就应该按照6%缴纳增值税。

但是,如果是投资者投资管理人设立的资管计划,管理人运用这部分资金投资是通过以资管计划名义在股票市场和债券市场开设的账户进行投资的,毫无疑问,这部分收益应按照56号文适用资管计划3%的简易征收。

因为,按照目前证券市场监管的实践,只要资管计划经过备案,是可以直接以资管计划的名义开户从事标品投资的。

但是在非标资产投资层面,比如在债权和PE投资层面,由于在工商登记层面,资管计划是无法做股东或合伙人登记的,因此,在非标资产投资层面就会出现资管计划的投资,在登记上登记为管理人,出现管理人代持的问题。

.png)

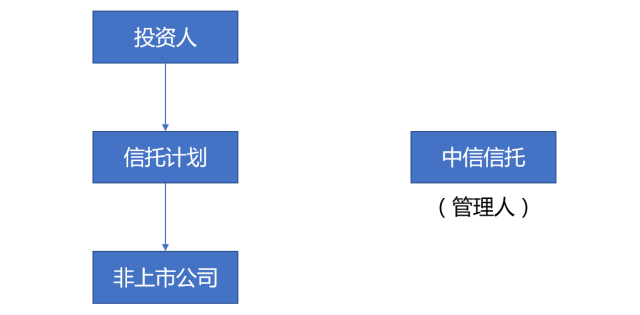

比如中信信托成立的一款PE信托投资计划,投资与一家非上市公司股权。此时,投资的资金不是中信信托的自营资金,而是来自于信托计划的资金。此时,信托计划投资于非上市公司,在工商登记层面就必须登记为非上市公司股东。但是,在目前工商登记层面,资管计划是没有办法做股东的工商登记的。此时,在工商登记层面,这里非上市公司的股东只能登记为管理人(中信信托),但钱却是由信托计划投资的。这里就出现了资管计划管理人代持问题。后期,假设该非上市公司上市,基于原先工商登记中股东就是登记为中信信托,因此上市后股票也是登记在中信信托的自营股票账户中,而非信托计划账户中。那后期,中信信托将这部分上市公司股票卖出,就是在其自营账户卖出。虽然卖出后资金还是要进入信托计划账户给投资人,但毕竟这笔股票是通过管理人(中信信托)自营账户卖出的,而非信托计划的账户卖出,此时增值税究竟是按照6%缴纳还是3%缴纳呢?这里,资管计划代持的增值税问题就产生了。这类问题在资管设立有限合伙企业做有限合伙人登记上同样存在。

我们认为,从实质课税角度来看,这部分收益虽然是通过管理人账户体现的,但是从会计核算和资金的清算上都是和管理人自营是分开的。其次,在投资账户和工商登记层面不分开并非是管理人自己的原因,而是基于目前法律和行政管理的实践,在工商登记层面无法直接对资管计划进行工商登记。同时,这类代持和自营毕竟在会计核算和资金清算上是能分得清楚的。所以,我们建议对于这类资管计划管理人代持问题,税收实践中应本着实质重于形式原则,对于资管计划管理人代持可以适用56号文资管计划的简易征收。如果简单看形式,不仅不合理,而且最终也是影响广大社会投资者的利益(按6%征税导致投资者最终少分回收益),可能引起涉及社会公众的纳税争议问题。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169